Aandelenselectie uit hoge overtuiging en een sterk track record onderstrepen de deskundigheid van het team achter Jupiter European Growth. Dit fonds is een uitstekende keus voor beleggers in Europese groei-aandelen en heeft niet alleen een Gold-rating, maar ook nog eens vijf Morningstar-sterren.

Jupiter European Growth in het kort

- Morningstar Analyst Rating: Gold

- Morningstar Rating: *****

- Beheerteam: Positive

- Fondshuis: Positive

- Beleggingsproces: Positive

- Rendement: Positive

- Kosten: Neutral

Dit fonds steekt duidelijk boven zijn concurrenten in Europese aandelen uit, oordeelt Morningstar-fondsanalist Samuel Meakin over Jupiter European Growth. De ervaren en getalenteerde fondsbeheerder Alexander Darwall hanteert een gedisciplineerde aanpak die is opgebouwd rond aandelenselectie uit hoge overtuiging; regelmatige ontmoetingen met het management van de bedrijven zorgen voor diepgaand begrip van het businessmodel en de groeivooruitzichten. De beheerder selecteert aandelen die voor langere tijd een consistente groei van winst en marges zullen laten zien, die dominant zijn in hun markt en pricing power hebben.

De resultaten van het fonds zijn uitstekend en beheerder Darwall heeft sinds zijn aantreden de benchmark en zijn concurrenten duidelijk verslagen. Analist Meakin handhaaft dan ook de Morningstar Analyst Rating van Gold op dit fonds.

Beheerteam

Alexander Darwall beheert dit fonds sinds april 2007. Voordat hij in 1995 bij Jupiter kwam, was Darwall executive director European Research bij Goldman Sachs waar hij Franse aandelen volgde. Naast dit fonds is hij ook beheerder van de fondsen Jupiter European (unit trust) sinds 2001 en Jupiter European Opportunities (Investment Trust) sinds 2000. Alle volgen dezelfde aanpak en zoeken naar dezelfde soort bedrijven. De stabiliteit en consistentie van het beheerteam en de beleggingsaanpak draagt zonder meer bij aan het succes van het fonds. Darwall heeft zeer sterke prestatie track record opgebouwd bij al zijn fondsen.

Darwall wordt ondersteund door Luca Emo, die in 2006 bij Jupiter kwam en Europese aandelen analyseert sinds 2009, en ook door Jordane Guillot, die in 2010 bij Jupiter kwam en die in 2015 analist werd. Zij zijn nu respectievelijk fondsbeheerder en assistent-fondsbeheerder. Door de ondersteuning van beide kan Darwall zijn tijd vooral besteden aan ontmoetingen met het management van bedrijven, want dat is een sleutelelement in het beleggingsproces.

Naast hun andere taken voor klanten doen beide ondersteuners ook mee met de bedrijfsbezoeken en dat helpt bij het genereren van nieuwe beleggingsideeën. Ook verzorgen ze daartoe research over bedrijven en de industrieen waar die zich in bewegen.

Fondshuis

Jupiter is na een bescheiden start uitgegroeid tot een gevestigde vermogensbeheerder met 50 miljard Britse pond aan beheerd vermogen per eind 2017. Na de management buy-out in 2007 was het bedrijf overladen met schuld, maar die heeft het geleidelijk aan afgebouwd zodat er tegewoordig meer financiële ruimte is.

Het merendeel van het vermogen zit in aandelenfondsen, maar de obligatiekant van het fondshuis is in de afgelopen tijd sterk gegroeid, zowel in beheerd vermogen als in middelen die het fondshuis ervoor uittrekt. Ook de multi-asset deskundigheid blijft groeien.

Alle fondsen worden beheerd vanuit de Londense zetel van het fondshuis die zo'n 40 beheerders en analisten huisvest. Wij zijn van mening dat Jupiter zijn mensen beloont met een verstandige beloningsstructuur, middels een 'deferred bonus plan', waarbij beleggingsresultaat een belangrijk criterium is, gebaseerd op een-, drie- en vijfjaars prestaties, waarbij de driejaarsperiode het zwaarst weegt. Deze structuur heeft stabiliteit in het bedrijf gebracht en het verloop onder fondsbeheerders en analisten is dan ook laag.

De rol van CEO ging in 2014 over in andere handen toen Edward Bonham Carter na 14 jaar de leiding overdroeg aan Maarten Slendebroek die in 2012 bij Jupiter kwam na bijna twee decennia bij BlackRock. Slendebroeks ervaring bij BlackRock concentreert zich op internationale distributue en Jupiter is zijn distributiekracht flink gaan uitbreiden buiten het Verenigd Koninkrijk sinds hij aan de leiding staat.

>>> Bekijk ook eens de Morningstar Fondsentool <<<

Proces

Het bottom-up beleggingsproces legt een sterke nadruk op diepgaand begrip van hoe een bedrijf werkt en op het onderhouden van regelmatige directe contacten met het management van een bedrijf. Sterke relaties opbouwen met de bedrijven waarin het fonds belegt is een sleutelfactor om zoveel mogelijk uit de bedrijfsbezoeken te halen die essentieel zijn voor het beleggingsproces.

Hierin onderscheidt deze aanpak zich van concurrerende fondsen. De beheerder mikt op bedrijven die over een langere periode hun winst en marges kunnen laten groeien. Hiervoor kijkt hij naar bedrijven met een sterk track record in winstgevendheid, bewezen bedrijfs- en verdienmodel en bewijs van ondernemerschap, en het vooruitzicht van bovengemiddelde groeikansen.

De beheerder heeft bijzondere aandacht voor bedrijven met een breed aanbod producten of diensten, een dominante marktpositie en daarbij behorende prijszettende macht. Hij zoekt eerlijke, open en afrekenbare management teams die hij kan vertrouwen en met wie hij kan werken.

Als een aandeel wordt aangekocht voor de portefeuille, dan is daar geen horizon aan verbonden, en Darwell is bereid het aan te houden zolang de sterke fundamentals rond het bedrijf in kwestie en het management van kracht zijn. Als een positie minder presteert, maar Darwell is nog wel overtuigd van het potentieel, dan koopt hij gewoonlijk bij op koerszwakte. Desondanks verliest de beheerder nooit het belang van verkoopdiscipline uit het oog. Als een van zijn aannames omtrent een aandeel onjuist blijkt te zijn en de beleggingscasus niet langer stand houdt, dan zal hij de positie direct van de hand doen.

Prestaties

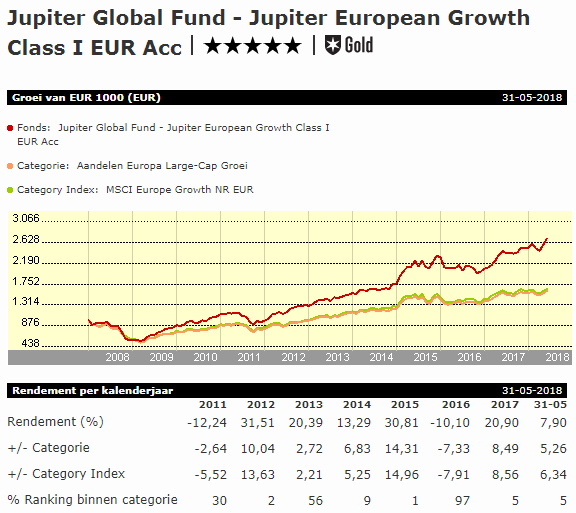

Sinds hij in 2007 de leiding kreeg over dit fonds, heeft Alexander Darwall uitstekende resultaten gehaald voor zijn eindbeleggers, zowel in absolute als in relatieve zin. Het fonds heeft een gemiddeld jaarlijks rendement van 10,8% geboekt (in Britse ponden) per eind maart 2018, vergeleken met 5,3% voor de FTSE World Europe benchmark en 6% voor de Morningstar Categorie Europe Large-Cap Growth Equity.

De focus op sterke, bewezen businesmodellen heeft het fonds over het algemeen geholpen om beter dan concurrenten stand te houden in matige marktomstandigheden. Dat wordt geïllustreerd door de downside capture ratio van 79% tijdens de termijn van Darwel tot dusver, vergeleken met 89% voor het categoriegemiddelde.

Niettemin kunnen de significante groei-bias en de aanpak uit hoge overtuiging leiden tot aanmerkelijke afwijkingen in het rendement ten opzichte van benchmark en concurrenten, met name over kortere perioden. Zo kampte het fonds bijvoorbeeld in 2016 met forse tegenwind door zijn stijlkenmerken, toen groei-aandelen het duidelijk aflegden tegen waarde-aandelen. Toen bleef het fonds duidelijk achter bij zijn benchmark en zijn concurrenten.

Het fonds veerde in 2017 weer sterk op toen groeiaandelen weer het voortouw namen op de aandelenmarkten, en toen versloeg het fonds zijn benchmark en zijn concurrenten weer ruimschoots met een sterke aandelenselectie in technologie als belangrijkste drijfveer voor het rendement.

Kosten

De lopende-kostenfactor voor de rebatevrije aandelenklasse, die beschikbaar is voor particuliere beleggers in Nederland, is goeddeels in lijn met de mediaan voor vergelijkbare aandelenklassen van Europese aandelenfondsen. Daarom is het oordeel op de Price Pillar neutraal.

>>> Bekijk ook eens de Morningstar Fondsentool <<<

Robert van den Oever is Research Editor bij Morningstar Benelux