Er is iets merkwaardigs aan de hand in de Amerikaanse aandelenmarkt in 2018. Ondanks toenemende bezorgdheid over de groeivooruitzichten hebben sectoren die van oudsher als veilige havens worden beschouwd het meest geleden, terwijl cyclische sectoren veelal in de lift zaten.

Een belangrijke vraag voor beleggers is: zet deze trend zich voort? Of zullen cyclische sectoren alsnog de grotere onzekerheid weerspiegelen en defensieve sectoren hun naam waarmaken door bescherming te bieden tegen een omgeving met potentiële tegenwind?

Analisten zijn volgens Marketwatch verdeeld over deze vraag. Zo denkt Goldman Sachs dat cyclische sectoren beter zullen blijven presteren dan defensieve sectoren, terwijl deze uitkomst volgens Morgan Stanley "onwaarschijnlijk lijkt".

Lees ook: Deze aandelen zijn immuun voor een economische neergang

Verliezen voor defensieve sectoren

Defensieve sectoren worden soms beschouwd als obligatie-achtige beleggingen omdat ze een hoger dividendrendement bieden en doorgaans stabielere groeiniveaus kennen. Zij hebben het dit jaar moeilijk op de beurs. Alle slechtst presterende sectoren van dit jaar vallen in deze categorie.

Zo daalden telecomaandelen dit jaar met 13,4%, terwijl de sector niet-duurzame consumentengoederen 11,4% is gezakt. Nutsbedrijven en onroerend goed doen het met verliezen van respectievelijk 5,8% en 4,8% ook minder goed dan de S&P 500, die dit jaar met 3,7% is gestegen.

Concurrentie van obligaties

De verliezen in deze defensieve sectoren zijn grotendeels ontstaan doordat de obligatierendementen zijn gestegen, waardoor beleggers een alternatief hebben gekregen dat als nog veiliger wordt gezien.

De cyclische sectoren - een groep die de financiële, industriële, energie- en materiaalsector omvat - hebben het over het algemeen juist beter gedaan dan de markt. De technologiesector steeg in 2018 met 14,3%, terwijl de sector duurzame consumentengoederen met 13,5% opliep.

Goldman: trend zet zich voort

Volgens Goldman Sachs zal deze basisdynamiek doorgaan. "Cyclische modellen bieden een vergelijkbare groei, maar een betere waardering dan defensieve sectoren en moeten dus beter presteren gegeven de bovenmatige Amerikaanse economische groei."

Volgens de zakenbank hebben cyclische aandelen een koers-winstverhouding van 15 keer de toekomstige winst, vergeleken met 19 keer voor defensieve beleggingen. "Hogere rentetarieven zouden ook ten goede moeten komen aan cyclische ten opzichte van defensieve aandelen."

Lees ook: Morningstar: 10 koopwaardige blue chips

De economen van Goldman verwachten dat het Amerikaanse bruto binnenlands product (bbp) dit jaar met 2,9% groeit en volgend jaar met 2,2%. Hoewel dat een vertraging betekent, denkt Goldman dat een dergelijke groei de cyclische sectoren ten goede zou moeten blijven komen. De bank ziet een kans van 32% op een recessie in de komende drie jaar, maar slechts een kans van 4% in de komende twaalf maanden.

Morgan Stanley: Meer risico dan gedacht

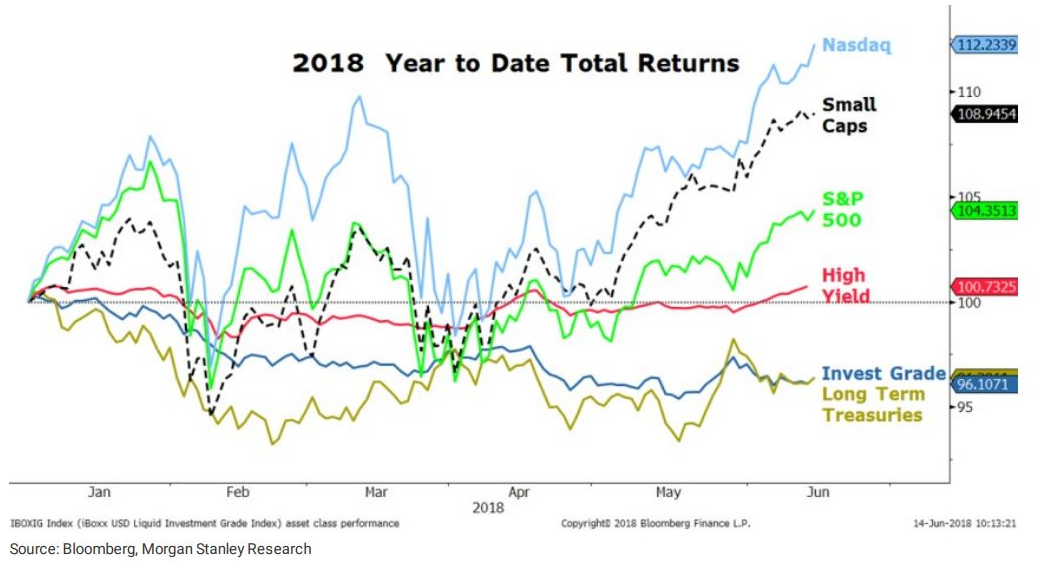

Volgens Morgan Stanley daarentegen nemen beleggers in 2018 "veel meer risico dan ze denken". De bank wees erop dat de best presterende vermogenscategorieën tot nu toe dit jaar niet alleen risicovol waren, maar dat onder beleggers ook geldt: "hoe risicovoller, hoe beter".

De technologiegraadmeter Nasdaq is de best presterende index dit jaar, met een stijging van 12%. De Russell 2000-index, die bestaat uit kleinere bedrijven, volgt met een opmars van 9%. De slechtst presterende vermogenscategorieën in 2018 zijn bedrijfsobligaties van een hoge kwaliteit en langlopende staatsobligaties, die beide worden gezien als een van de veiligste beleggingscategorieën.

Bron: Marketwatch

Een exchange traded fonds (ETF) dat hoogwaardige bedrijfsobligaties volgt, de iShares iBoxx $ Investment Grade Bond ETF, is dit jaar tot nu toe met 5,8% gedaald, terwijl de iShares 20+ Year Treasury Bond ETF 5,2% heeft verloren.

"Vorig jaar leek de hoge mate van risicobereidheid normaal, gezien de extreem sterke en brede prestaties van wereldwijde aandelen. Maar achten dit patroon voor de duur van 2018 onwaarschijnlijk", aldus Morgan Stanley. "We denken dat tegen het einde van het jaar een dergelijke risk on-mentaliteit misplaatst zal zijn, gezien de meer onzekere vooruitzichten als gevolg van piekachtige groeipercentages en steeds krapper wordende financiële omstandigheden."

Zelfs op de korte termijn is de spreiding tussen de risicovolle winnende sectoren en de slecht presterende defensieve sectoren volgens Morgan Stanley te breed geworden. De bank zal niet verrast zijn wanneer enige herziening optreedt.

Rotatie naar defensief

Morgan Stanley verwacht dat er in 2018 een rotatie naar defensieve aandelen zal plaatsvinden. Zo'n verschuiving zou volgens de bank kunnen worden aangejaagd als beleggers zich zorgen gaan maken over de piek van de winstgroei, als de tienjaarsrente piekt en als er sprake is van een inverse rentecurve. Hoewel de derde voorwaarde nog niet is vervuld, denkt de zakenbank dat aan de eerste twee voorwaarden mogelijk al wel is voldaan.

"We denken dat het nog te vroeg is om vol defensief te spelen, maar het is waarschijnlijk niet te vroeg om een aantal extreem cyclische vermogenscategorieën te verlaten en hier en daar een paar meer defensieve namen op te pikken", aldus Morgan Stanley.

Lees ook: Deze aandelen zijn immuun voor een economische neergang