Een nogal hoog personeel verloop tast het vertrouwen in het BlackRock European fonds iets aan, maar niet zodanig dat de Silver-rating in gevaar komt. De beheerders zijn ervaren en capabel en hun team biedt goede ondersteuning aan een sterk beleggingsproces.

BlackRock European Fund in het kort:

- Morningstar Analyst Rating: Silver

- Morningstar Rating: **

- Beheerteam: Positive

- Fondshuis: Positive

- Beleggingsproces: Positive

- Rendement: Positive

- Kosten: Negative

BlackRock European Fund

Dit fonds vertoont sinds begin 2017 een nogal hoog personeel verloop. Dat heeft het vertrouwen van fondsanalist Ronald van Genderen in het fonds enigszins aangetast, maar toch handhaaft hij de Morningstar Analyst Rating van Silver op dit fonds.

Want het beheerdersduo Nigel Bolton en Brian Hall is ervaren en capabel en wordt ondersteund door een team dat nog altijd goed toegerust is. De team-aanpak bevalt analist Van Genderen en het fonds is een goede weerspiegeling van de ideeën van het Europese team.

Beheerteam

Dit fonds wordt beheerd door Nigel Bolton en Brian Hall. Bolton was in zijn eentje beheerder totdat in juli 2010 Zehrid Osmani tot co-beheerder werd benoemd. Osmani verliet het team in juni 2017 en in 2018 het fondshuis. Hij werd opgevolgd door Hall. De beheerders krijgen ondersteuning van het Europese aandelenteam dat bestaat uit 21 managers en analisten.

Bolton werd hoofd van het team in maart 2008 nadat er enkele managers vertrokken waren en instabiliteit een groeiend punt van zorg werd. Om dat aan te pakken, werd Bolton binnengehaald van SWIP, tezamen met een stabiel zevenkoppig team dat al enkele jaren samenwerkte. Zowel bij SWIP als bij Citibank had hij de verantwoordelijkheid voor reorganisatie van de Europese beleggingsteams en implementatie van het proces dat hij vroeg in zijn carrière had ontwikkeld. Vervolgens nam hij analytische verantwoordelijkheden op zich, wees managers toe aan sectoren en vestigde een eenvormig onderzoeksproces.

Hij bracht stabiliteit in het team, tot voor kort, want in 2017 verloor het team enkele toonaangevende leden, onder wie vier managers en een analist die tussen de 13 en 24 jaar ervaring hadden. Hun opvolgers zijn een ervaren financials analist en drie jonge, minder ervaren analisten.

Hoewel onze overtuiging wat is aangetast door het verloop, blijven we van mening dat Bolton en Hall ervaren en capabele managers zijn en dat het team goed toegerust is.

Fondshuis

De succesvolle balanceer-act van BlackRock brengt het een positief oordeel op de Parent Pillar. Het beheerd vermogen behelst een kolossale 6.300 miljard dollar wereldwijd en het beursgenoteerde aandeel BlackRock heeft nagenoeg al zijn directe concurrenten en S&P-genoten verslagen sinds de beursgang van het fondshuis in 1999.

Zowel klanten als aandeelhouders hebben hoge verwachtingen van BlackRock, en het fondshuis heeft laten zien dat het in staat is om een vertrouwde partij te zijn die aantrekkelijke langetermijnrendementen kan boeken.

De lopende-kostenfactoren voor de fondsen blijven dalen en beheerders beleggen zelf meer in hun strategieën. Het fondshuis belegt flink in technologie en mensen en ook stelt het tools voor portefeuille-analyse beschikbaar aan adviseurs. Onderdeel iShares verdedigt met succes het marktleiderschap in het ETF-landschap en dat brengt de kosten voor het vermogensbeheer omlaag. Het fondshuis heeft uitbreidingen gedaan naar alternatives en private equity.

Echter, groter is niet altijd beter. BlackRock heeft zijn obligatieplatform op de schop genomen na de wereldwijde financiële crisis, maar bij het aanbod aandelenproducten wil het nog niet vlotten ondanks twee grote reorganisaties in zes jaar.

BlackRock scoort minder dan de meeste andere top-20 fondshuizen als het gaat om het vasthouden van mensen en de duur van hun loopbaan. Hoewel gedisciplineerd in het op de markt brengen van nieuwe fondsen, doet het goed mee in niches, zoals met de iShares Robotics and Artificial Intelligence ETF. BlackRock heeft zijn schaalgrootte en operationele efficiency ingezet ten faveure van beleggers.

Proces

De beheerders hanteren een flexibel proces en kijken naar bedrijven met aantrekkelijke medium en langetermijnwinstgevendheid evenals reorganisaties en turnaround gevallen. Echter, ze kijken ook naar de top-down risico's, die ook de huidige macro-economische omstandigheden en marktsituatie omvatten.

De eerste stap van het beleggingsproces heet 'geprioritiseerd onderzoek' en betreft discussies binnen het team over thema's en sector trends. Om het belegbaar universum verder te specificeren gebruiken ze diverse maatstaven zoals waardering in verhouding tot historie en winstbijstellingen. De tweede stap is een research pijplijn die fundamentele analyse van bedrijven behelst aan de hand van marktdynamiek, omzetaanjagers, marges, financiële rapportages, waarderingen en risico's ten aanzien van het centrale scenario. Analisten stellen koersdoelen vast en ze rangschikken aandelen op een schaal van 1 (kopen) tot 5 (verkopen) afhankelijk van hun risico-aangepaste opwaarts potentieel.

De derde stap is portefeuille opbouw, die gebruik maakt van een geavanceerd risicobeheersysteem. Ze hebben een strikte verkoopdiscipline die voortkomt uit de concurrentie van ideeën, veranderingen van de beleggingscasus, het bereiken of het verlagen van koersdoelen en het actieve risicobeheer van de portefeuille. Wij denken dat het proces is gestructureerd en gedisciplineerd op basis van diepgaande research. Ook de breedte en diepte van de researchmiddelen vanuit BlackRock die het team kan gebruiken dragen bij aan het positieve oordeel op de Process Pillar.

Prestaties

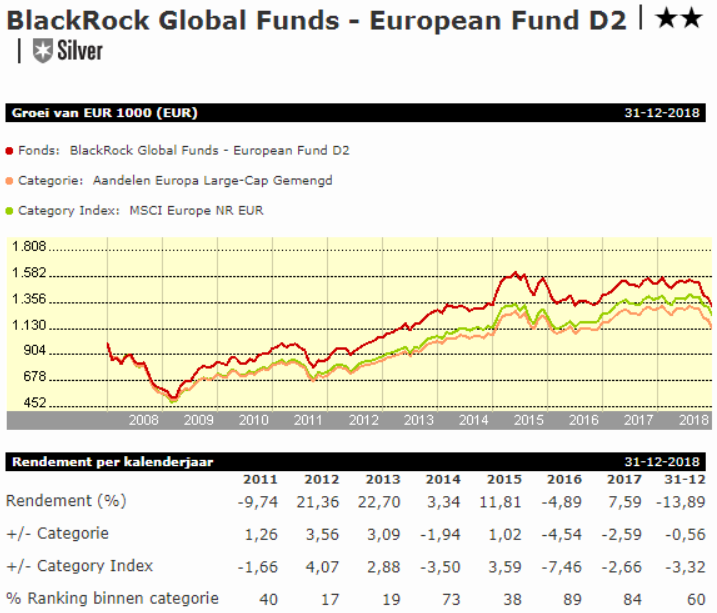

Sinds hij de leiding kreeg in maart 2008 heeft Nigel Bolton het fonds goed door de volatiele markten heen gelaveerd, hoewel de prestaties in de recente periodes wat teleurstellend is. Het fonds heeft zijn benchmark MSCI Europe met 90 basispunten en de categorie met 168 basispunten verslagen, gemiddeld per jaar per eind september 2018.

Het risico van het fonds, gemeten als standaarddeviatie, ligt hoger dan dat van de benchmark en de gemiddelde concurrent vanwege de bereidheid van de beheerders om tegen de stroom in te gaan en duidelijke keuzes uit overtuiging te maken hetgeen een hoger risico met zich mee kan brengen.

Dat risico heeft zich uitbetaald in rendement, zo bewijst het sterke, voor risico aangepaste langetermijntrackrecord. Een groot deel van de underperformance in 2016 werd veroorzaakt door Britse aandelen. Onder de sectoren was de negatieve aandelenselectie divers, maar vooral te vinden bij grondstoffen, financials en industrie.

De underperformance van 2017 werd vooral veroorzaakt door negatieve aandelenselectie in Duitsland en wederom het Verenigd Koninkrijk, zij het in mindere mate. Op sectorniveau was de aandelenselectie negatief bij defensieve consumentengoederen, energie en gezondheidszorg.

In 2018 tot en met september lagen de prestaties van het fonds meer in lijn met de benchmark en de categorie. Het sterke langetermijntrackrecord brengt een positief oordeel op de Performance Pillar.

Kosten

De lopende-kostenfactor voor de rebatevrije aandelenklasse D2, die verkrijgbaar is voor particuliere beleggers in Nederland, beloop 1,07% en dat is hoger dan de mediaan van de categorie. Dat leidt tot een negatief oordeel op de kostenpijler.

Robert van den Oever is Research Editor bij Morningstar Benelux