Het Fidelity Global Multi Asset Income fonds is een van de favoriete multi-asset inkomensstrategieën van Morningstar. Het proces steekt goed in elkaar en is ingericht om voor regulier inkomen voor beleggers te zorgen. Door toegenomen vertrouwen van Morningstar's fondsanalisten krijgt het fonds een upgrade van de Morningstar Analyst Rating van Bronze naar Silver.

Fidelity Global Multi Asset Income Fund in het kort

- Morningstar Analyst Rating: Silver

- Morningstar Rating: ***

- Beheerteam: Positive

- Fondshuis: Positive

- Beleggingsproces: Positive

- Rendement: Positive

- Kosten: Neutral

Het fonds Fidelity Global Multi Asset Income krijgt een upgrade van de Morningstar Analyst Rating van Bronze naar Silver. Dit fonds is een van de favoriete multi-asset inkomensstrategieën, aldus fondsanalist Barbara Claus.

Zij is van mening dat het proces goed in elkaar steekt en is ingericht om voor regulier inkomen voor beleggers te zorgen. Het verkent diverse bronnen van rendement en de uitvoering door de ervaren beheerder Eugene Philalithis is uitstekend, want hij heeft de risico's heel goed onder controle gehouden.

Beheerteam

Hoofdbeheerder Eugene Philalithis maakt sinds 2007 deel uit van Fidelity's Solutions team en hij beheert dit fonds sinds de oprichting in maart 2013. Hij wordt ondersteund door twee co-beheerders, George Efstathopoulos en Chris Forgan, die in maart 2018 overkwam van Janus Henderson om Nick Peters te vervangen.

Het Solutions team maakt deel uit van Fidelity's Multi Asset team dat bestaat uit 28 portefeuillebeheerders en analisten. Het is primair verantwoordelijk voor het overzien van de onderliggende strategieën, maar hij beheert ook de top-down allocatie van het fonds. Een groot deel van de actieve prestaties wordt bereikt op het niveau van sub-strategie, waarbij de meeste van de onderliggende strategieën in eigen huis gerund worden.

De fondsbeheerders worden ondersteund door ruime middelen en ervaren teams bij Fidelity voor macro-research en strategie-selectie, evenals onderzoek op strategie-niveau en portefeuillebeheer.

In 2018 waren er meerdere wijzigingen in het researchteam. De transfer van analist naar de rol van beheerder is een gebruikelijk carrierepad bij Fidelity. Enig verloop is dus altijd wel te verwachten, maar de recente hoeveelheid vinden we wat aan de hoge kant.

Hoewel dat recente verloop dus aandacht behoeft, denken we dat de onderliigende middelen nog altijd ruim voldoende zijn en we hebben groot vertrouwen in hoofdbeheerder Eugene Philalithis die een sterk track record heeft opgebouwd en zich heeft bewezen als deskundig beheerder. Daarom verdient dit fonds een positief oordeel op de People Pillar.

Fondshuis

Fidelity International is als aparte entiteit in 1980 onafhankelijk geworden van zijn Amerikaanse moeder Fidelity Investments. De eigenaren zijn het management en leden van de familie Johnson (de stichters van Fidelity Management & Research). In de eerste jaren na de splitsing waren er nog nauwe operationele banden tussen Fidelity Investments en Fidelity Management & Research, maar tegenwoordig is Fidelity Investments bijna geheel zelfstandig op alle gebieden van vermogensbeheer, behalve op de US High Yield strategie. Die zal op termijn door Fidelity Investments beheerd gaan worden, maar krijgt nu nog ondersteuning vanuit het voormalige moederbedrijf.

Fundamentele research staat voorop en daardoor heeft het fondshuis een van de sterkeste researchcapaciteiten met ruim 400 beleggingsprofessionals en ondersteunde analisten in het Verenigd Koninkrijk, Europa en Azië. Fidelity heeft geïnvesteerd in middelen en infrastructuur in alle disciplines: aandelen, obligaties en multi-asset, en er is nu een structuur en proces opgetuigd om goed te kunnen presteren. Het personele verloop is bewonderenswaardig laag en dat duidt erop dat het fondshuis zijn mensen goed weet vast te houden.

Er zijn wat onevenwichtigheden in de beloning tussen de verschillende disciplines, maar over het algemeen zijn die logisch opgebouwd en conform de belangen van eindbeleggers. Het fondshuis heeft zich in het verleden schuldig gemaakt aan het lanceren van dubieuze producten, maar tegenwoordig hanteert het een veel gedisciplineerdere aanpak van productontwikkeling.

Proces

De strategie is gericht op inkomen en mikt op een jaarlijkse distributie van 4-6% vóór kosten. Dat is bepalend voor de portefeuille-opbouw, hoewel de beheerders ook top-down overwegingen in ogenschouw nemen. Daarvoor leunen de beheerders op de inzichten van Fidelity's Multi Asset research team en aanvullende middelen in eigen huis.

Historisch gezien maken dividendnaandelen en high yield obligaties het leeuwendeel van de portefeuille uit. Voor de strategie-selectie werken de beheerders nauw samen met Fidelity's manager research analisten. De meeste strategieën (historisch 75-85%) worden in eigen huis beheerd en direct geïmplementeerd, zonder aanvullende kostenlaag.

ETF's en fondsen van derde partijen komen pas in beeld als de managers geen passende actieve strategie in eigen huis kunnen vinden. Dat behelst ook alternatieve strategieën. De beleggers houden vast aan hun posities tot zolang als ze vertrouwen houden in de kwaliteit ervan. Afhankelijk van hun visie op de markt passen ze de positionering van de portefeuille aan met behulp van derivaten.

Wij vinden dit proces van hoge kwaliteit en zeer geschikt om een regelmatig inkomen te verschaffen voor beleggers. Het benut meerdere bronnen van rendement en de uitstekende uitvoering ervan houdt de risico's onder controle. De strategie profiteer ook van Fidelity's ruime middelen in eigen huis, en dat blijkt onder andere uit de goede kwaliteit van de onderliggende strategieën.

Prestaties

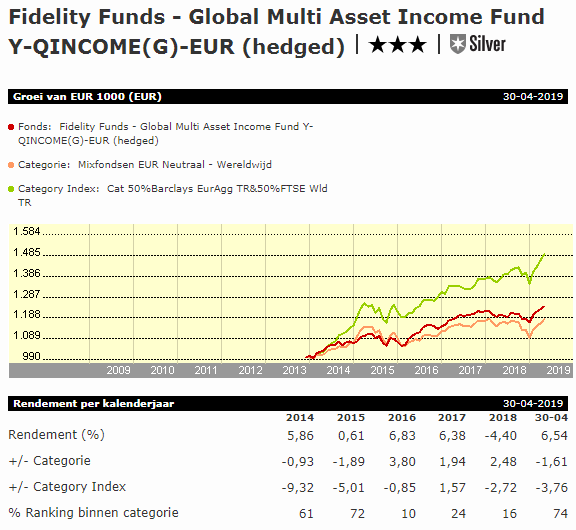

De rendementen van de strategie zijn overtuigend in vergelijking met het gemiddelde van de Morningstar Categorie Mixfondsen EUR Neutraal - Wereldwijd. Het evenaarde een gecombineerde benchmark van 25% wereldwijde aandelen, 35% high yield obligaties, 25% investment grade bedrijfsobligaties en 15% opkomende markten obligaties. De risicomaatstaven zoals downside capture ratio en standaarddeviatie komen ver beneden het categoriegemiddelde uit.

De onderliggende strategieën uit eigen huis hebben bijna allemaal een track record van langer dan vijf jaar en komen uit in het eerste kwartiel van hun Morningstar Categorie over de vijfjaarsperiode. De strategie heeft zijn distributiedoel van 4-6% per jaar gehaald, maar in de recentere jaren lag de pay-out aan de onderkant van die bandbreedte als gevolg van marktomstandigheden.

Aandelen zijn de belangrijkste drijfveer achter de rendementen geweest, gevolgd door high yield obligaties. In 2015 en begin 2016 werkte de high yield blootstelling juist tegen. Later in 2016 herstelden obligaties weer en werden ze de belangrijkste bijdrage aan het rendement van dat jaar. Hoewel in 2017 alle vermogenscategorieën bijdroegen aan de rendementen, heeft het fonds vooral in 2018 zijn categorie verslagen toen de meeste beleggingen in het rood belandden.

Voor de fondsvariant in de euro-gehedgede aandelenklasse was deze hedging cruciaal in vergelijking met de niet-gehedgede klassen in 2014, 2015 en 2018 toen de euro verzwakte ten opzichte van de dollar.

Kosten

De lopende-kostenfactor van 0,97% voor de rebatevrije aandelenklasse Y ligt dicht bij de mediaan van vergelijkbare aandelenklassen in deze categorie. Daarom is het oordeel op de Price Pillar neutraal.