Het Janus Henderson Continental European Fund krijgt een upgrade van de Morningstar Analyst Rating naar Silver. Het vertrouwen in het fonds is gegroeid door de ervaren beheerder en de consistente toepassing van de beleggingsaanpak die weinig beperkingen kent en die zich bewezen heeft door op langere termijn zowel de benchmark als concurrenten te verslaan.

Janus Henderson Continental European Fund in het kort

- Morningstar Analyst Rating: Silver

- Morningstar Rating: ****

- Beheerteam: Above Average

- Fondshuis: Average

- Beleggingsproces: Above Average

Het Janus Henderson Continental European Fund heeft het vertrouwen van Morningstar-analist Peter Brunt vanwege de ervaren beheerder en de consistente toepassing van zijn beleggingsaanpak over meerdere marktcycli heen. Hij heeft een sterk lange-termijn track record opgebouwd waarbij hij zowel de benchmark als zijn concurrenten heeft weten te verslaan.

Recente kostenverlagingen zijn een positieve ontwikkeling bij het fondshuis. Onder invloed van de vernieuwde methodologie achter de Morningstar Analyst Rating krijgt dit fonds een upgrade van Bronze naar Silver voor de fondsklasse H die voor beleggers in Nederland van belang is.

Beheerteam

De hoofdbeheerder van dit fonds John Bennett is hoofd Europese aandelen bij Janus Henderson en hij is zeer ervaren in Europese aandelen met een staat van dienst die 20 jaar bestrijkt, waarvan 17 jaar bij GAM. Hij stapte in 2010 over van GAM naar Gartmore waarmee hij een jaar later als gevolg van een overname mee overging naar Henderson.

Drie leden uit Bennett's team, Asim Rahman, Bill Casey en Nick Kissack vertrokken in de tweede helft van 2017. Rahman had met Bennett samengewerkt op deze strategsie sinds 2003 en was co-manager sinds 2010. Casey and Kissack waren ervaren analisten die ideeen bijdroegen voor alle large-cap aandelenfondsen binnen de groep.

In juni 2018 kwam Andrew McCarthy als nieuwe co-beheerder aan boord nadat eerder dat jaar al twee nieuwe analisten waren aangeworven. McCarthy paste niet goed bij het team en verdween alweer na zes maanden. Analisten Tom O'Hara en Tom Lemaigre hebben ruime ervaring en zijn inmiddels volledig op gang met hun coverage. O’Hara is in januari 2020 benoemd tot nieuwe co-beheerder.

Deze wisselingen geven geen stabiel beeld, maar Bennett heeft in het verleden bewezen dat hij ook met relatief geringe ondersteuning goed uit de voeten kan. Bovendien kan hij leunen op de ondersteuning vanuit het bredere Europese aandelenteam van het fondshuis.

Fondshuis

De fusie tussen Janus en Henderson is inmiddels twee jaar geleden en heeft geleid tot meer beleggingsexpertise, wijdere distributie en schaalvergroting. Het samengaan heeft fikse wijzigingen in de organisatie tot gevolg gehad. Zo werd Janus CEO Dick Weil de voorman van de nieuwe combinatie en was er een behoorlijk verloop onder de aandelen- en obligatiebeheerders en analisten.

Dat is inmiddels tot rust gekomen, maar het resultaat is wel een analistenteam met leden die allemaal een tamelijk korte staat van dienst hebben. Meest recente wijziging is het vertrek van het hoofd opkomende markten en vier leden uit dat team. Het fondshuis heeft hen vervangen door ervaren nieuwe mensen, waaronder een team dat overkwam van Putnam en een ervaren obligatiebelegger van AllianceBernstein om het hoofd van Amerikaanse obligaties bij Janus Henderson te worden. Het duurt nog even voor het stof van dit alles is opgetrokken en we kunnen beoordelen of de cultuur van het fondshuis gewaarborgd is gebleven.

Positieve ontwikkelingen zijn het verlagen van de kosten voor Henderson-fondsen en het invoeren van wereldwijde risicobeheersing tools. Alles bij elkaar is het oordeel op de Parent Pillar Average.

Proces

Beheerder John Bennett combineert bottom-up en top-down research voor het bouwen van een portefeuille die de MSCI Europe ex-UK index kan verslaan. Hij let goed op wereldwijde macro en sector trends want die geven hem waardevolle inzichten in de vooruitzichten van de Europese bedrijven. Daarbij kijkt hij naar kansen voor tegendraadse mogelijkheden met aandelen die weer naar hun historisch gemiddelde bewegen.

Het team bekijkt aandelen met een marktkapitalisatie van meer dan 1 miljard euro op een aantal factoren, zoals kasstroom en rendement op eigen vermogen, die ondergewaardeerd zijn, of op een kantelpunt zitten waarbij de genoemde factoren nu nog tekortschieten maar wel uitzicht hebben op verbetering in de nabije toekomst.

Aandelen die daar als interessant uit komen, worden door het team onderworpen aan een fundamentele analyse die gericht is op prijszettende macht (pricing power), sterk cash genererend vermogen, goed management en aantrekkelijke waardering. De beleggingshorizon is doorgaans 18-36 maanden. Bennett let erop dat een langere horizon het gevaar kent van value traps, ofwel aandelen die laag gewaardeerd zijn maar geen stijgingspotentieel hebben.

Ook kijkt het team naar kansen in mid- en small-caps waar de markt als geheel minder onderzoek naar doet en dat biedt mogelijkheden buiten de eerder genoemde thema’s om. De meeste portefeuilleposities zijn individuele aandelen, maar ook posities in indexfutures (doorgaans sectorgerelateerd) zijn ook mogelijk om risico op de korte termijn te hedgen.

Prestaties

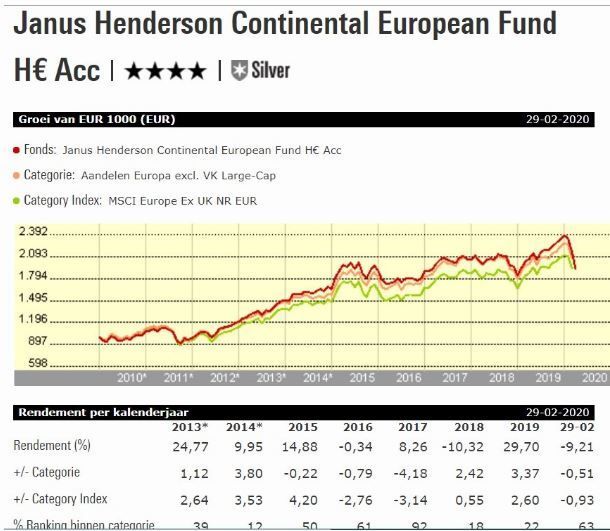

Beheerder John Bennett heeft een solide track record opgebouwd met deze strategie. De ‘clean’ fondsklasse H heeft in de periode februari 2010 tot en met december 2019 de MSCI Europe ex-UK Index en het categoriegemiddelde verslagen, ondanks lastige jaren 2016 en 2017. De standaarddeviatie van het fonds is consistent lager geweest dan die van zijn benchmark en die van de categorie in de voortschrijdende driejaarsperioden onder Bennett’s beheer.

De portefeuille kent weinig beperkingen en dat kan leiden tot rendementspatronen die op de korte termijn nogal afwijken van de benchmark. Zo bleef de strategie in het eerste kwartaal van 2012 achter door de onderweging in financials en andere cyclische sectoren die aan het begin van dat jaar een rally beleefden. Over de lange termijn gaat het juist weer beter dan de benchmark.

De sectorpositionering heeft effect gehad op de mogelijkheden om alpha te genereren, maar aandelenselectie is de belangrijkste aanjager van het rendement geweest. Op basis van dezelfde aanpak als dit fonds heeft Bennett het GAM Star European Equity fonds beheerd van 1992 tot 2009, en ook toen wist hij zijn benchmark en concurrenten te verslaan.

Kosten

De lopende kosten van de rebatevrije 'clean' fondsklasse H laten dit fonds in het op een na goedkoopste kwintiel van de categorie vallen. Als we de kosten bekijken in de context van de People, Process en Parent pillars, dan zijn we van mening dat dit fonds positieve alpha kan genereren ten opzichte van de benchmark. Het fonds verdient een Morningstar Analyst Rating van Silver.

Robert van den Oever is Research Editor bij Morningstar Benelux