De ‘Buffett-indicator’ staat op recordhoogte. Moeten we ons zorgen gaan maken over een beurscrash?

De maatstaf, die de verhouding tussen de totale waarde van de aandelenmarkt en het bruto binnenlands product (BBP) van een bepaald land weergeeft, is het favoriete meetinstrument van Warren Buffett, de meest succesvolle belegger ter wereld.

In 2001 beschreef Buffett volgens Visual Capitalist de ratio als de beste maatstaf om te bepalen waar de waarderingen op een bepaald moment staan.

De ratio

Beleggers gebruiken de ratio om te meten of de markt ondergewaardeerd, fair gewaardeerd of overgewaardeerd is. De indicator wordt vastgesteld door de collectieve waarde van de aandelenmarkt van een land te delen door het bbp.

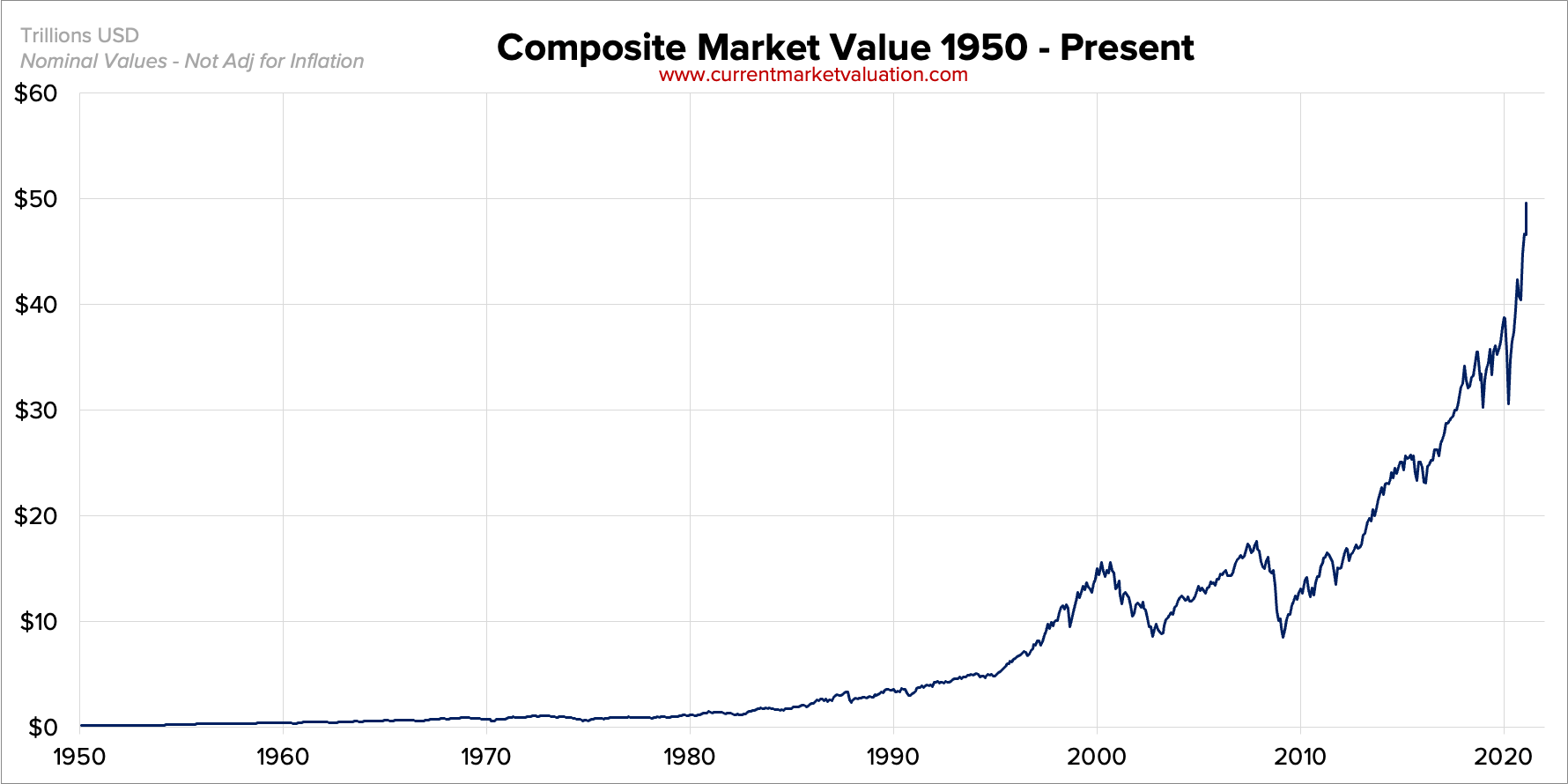

De waarde van de Amerikaanse aandelenmarkt:

![]()

Het Amerikaanse bbp:

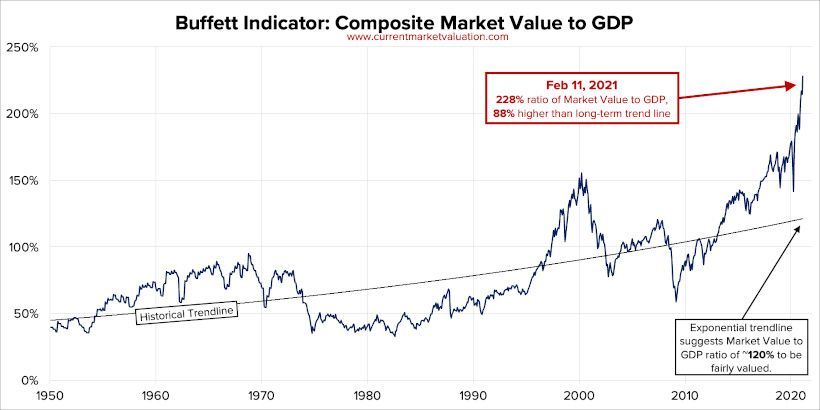

De Buffett-ratio:

Op 11 februari 2021 bereikte de Buffett-indicator een historisch hoogtepunt van 228%, wat erop wijst dat de Amerikaanse aandelenmarkt momenteel sterk overgewaardeerd is. Het hoogtepunt ligt 88% boven de historische gemiddelden. Mocht de ratio 200% naderen, 'dan speel je met vuur', zo zei Buffett ooit.

Zal de geschiedenis zich herhalen?

De ratio heeft volgens Visual Capitalist in het verleden een aantal zeer destructieve economische wendingen correct voorspeld. Zie ook de onderstaande tabel:

| |

Gebeurtenis |

Buffett Indicator |

Waarde tov trend |

| Oktober 1987 |

Black Monday |

Redelijk |

-13% |

| Maart 2000 |

Dotcombubbel |

Zeer overgewaardeerd |

+71% |

| December 2007 |

Voor de financiële crisis |

Redelijk |

+18% |

| Maart 2009 |

Bodem financiiële crisis |

Undervalued |

-46% |

| Februari 2020 |

Covid-19 |

Overgewaardeerd |

+49% |

| Februari 2021 |

? |

Zeer overgewaardeerd |

+88% |

Zoals de tabel laat zien, piekte de ratio tijdens de internetzeepbel van 2000, en was hij relatief hoog in de maanden voorafgaand aan de financiële crisis van 2008.

Te vroeg voor de noodklok?

Moeten we de huidige piek beschouwen als een voorbode voor een beurscrash in de nabije toekomst? Volgens sommige experts is het te vroeg om de noodklok te luiden. Een belangrijke factor daarbij is de lage rente, die naar verwachting voorlopig laag zal blijven.

Als de rente laag is, wordt geld lenen goedkoper en zijn toekomstige reële winsten theoretisch meer waard, wat een positief effect kan hebben op de aandelenmarkt. En lage rentetarieven betekenen een lager rendement voor beleggingen met een laag risico, zoals obligaties, waardoor de vraag van beleggers daalt en de aandelenkoersen uiteindelijk verder stijgen.

We blijven in het rood

Dat betekent dat de Buffett-indicator waarschijnlijk hoog zal blijven zolang de rentetarieven zich op een historisch laag niveau bevinden.

Toch heeft de geschiedenis de neiging zich te herhalen. Hoewel we ons volgens Visual Capitalist nog geen zorgen hoeven te maken over een crash, is het de moeite waard om de historisch hoge Buffett-ratio in de gaten te blijven houden.

Lees ook: 11 indicatoren die aangeven of de markt gaat crashen of niet