Goudbeleggers zien het edelmetaal vaak als dé manier om zich in te dekken tegen inflatierisico’s. Maar in tijden van prijsstijgingen blijkt het trackrecord van goud minder blinkend te zijn dan gedacht.

Voor bescherming tegen inflatie kunnen beleggers beter kijken naar andere beleggingen, schrijven experts op CNBC.

Inflatie als tikkende tijdbom?

Sinds april zijn de prijzen met 4,2% gestegen ten opzichte van een jaar eerder. Maar dat kan een tijdelijk fenomeen zijn, zoals de meeste economen beweren. Een analist van Deutsche Bank waarschuwde echter dat de stijgende inflatie een mondiale tijdbom kan zijn.

Goudadepten zien het edelmetaal als een veilige haven in tijden van onrust. Zo was de goudprijs veerkrachtig in de begindagen van de coronapandemie. Toen dook de S&P500 34% omlaag, terwijl de SPDR Gold Shares slechts 3,6% verloor.

Momenteel beweegt de goudprijs nog niet in lijn met de hype. Het zou normaal zijn dat een inflatiehedge meebeweegt met de prijzen. Maar een piek in inflatie gaat niet altijd gepaard met bovengemiddelde rendementen in het edelmetaal.

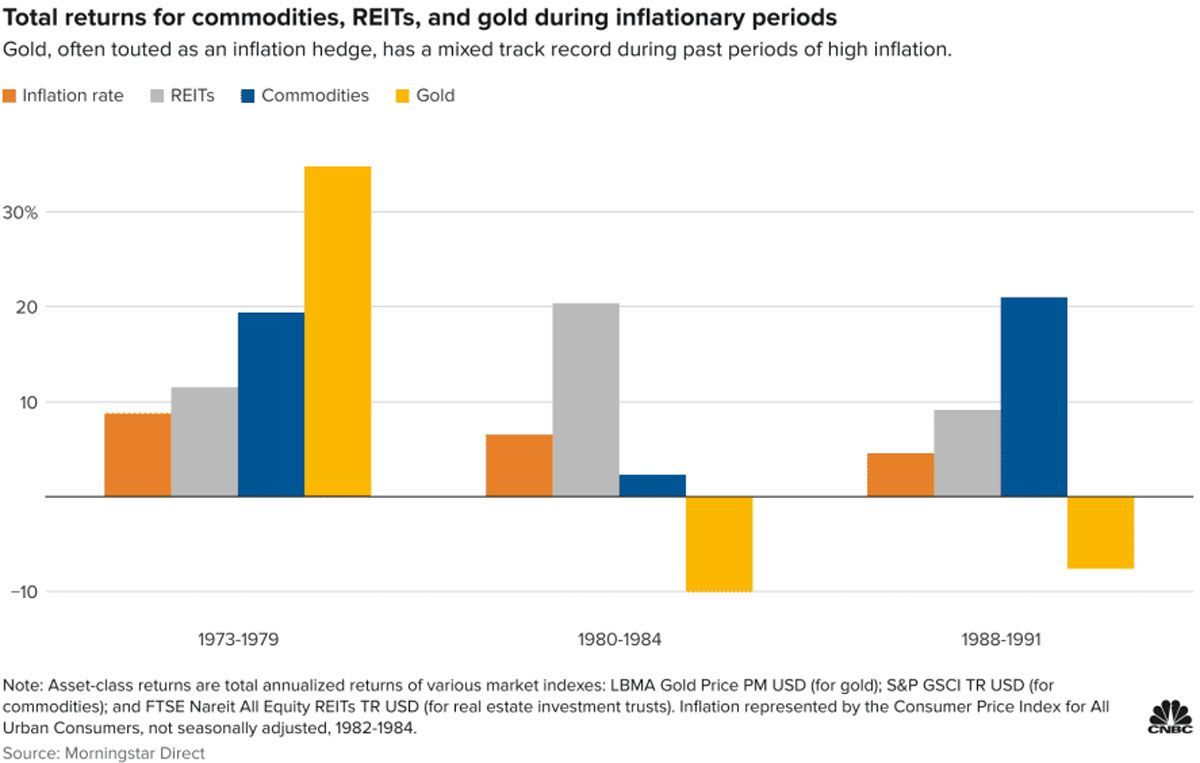

Goud leverde een negatief rendement tijdens een aantal recente inflatiepieken in de VS, blijkt uit data van Morningstar. Het verleden is dus geen garantie voor de toekomst.

Lage correlatie

Goud is echt geen optimale inflatiehedge, zegt Amy Arnott, strateeg bij Morningstar, die de rendementen van verschillende beleggingen analyseerde tijdens perioden van bovengemiddelde inflatie. De goudprijs daalde bijvoorbeeld met 10% van 1980 tot 1984, terwijl de jaarlijkse inflatie 6,5% bedroeg. Van 1988 tot 1991 was het rendement van het edelmetaal 7,6% negatief, in een periode dat de inflatie 4,6% bedroeg.

Het plaatje ziet er veel gunstiger uit tussen 1973 en 1979. Toen kwam de jaarlijkse inflatie uit op 8,8% en bedroeg het rendement van goud 35%. Die wisselende rendementen halen wel de glans van goud als inflatiehedge af. Volgens Arnott is de correlatie tussen goud en inflatie met 0,16 relatief laag te noemen.

Beleggingsmix tegen prijsstijgingen

Michael McClary, CIO bij Valmark Financial Group, koopt geen goud als inflatiehedge. In plaats daarvan adviseert hij meer aandelen, TIPS (Treasury Inflation-Protected Securities: staatsobligaties met inflatiebescherming), REITs (vastgoedfondsen die verplicht een hoog percentage van de winst uitkeren) en grondstoffen te kopen.

In een voorbeeldportefeuille met 60% aandelen en 40% vastrentende waarden (obligaties), kan men 5% tot 15% aan REIts en grondstoffen toewijzen en 25% aan TIPS. Zo’n portefeuille zou een veel constanter trackrecord hebben tijdens inflatieperioden dan goud.

Kanttekening: het onderzoek omvat korte periodes. Op de zeer lange termijn bewijst goud wel degelijk zijn waarde als inflatiehedge.

Lees ook: Koper als alternatief voor crypto's?