Een verstandige manier van het beperken van de snel verdampende waarde van opties is het werken met spreads. Door bijvoorbeeld een call te kopen met een bepaalde strike en een call te verkopen met een hogere strike (zelfde looptijd) heeft u een callspread opgezet (een vertical of bull callspread).

Uw investering is veel lager dan alleen die ene call te kopen. Met een putspread koopt u een put en om uw investering te verminderen verkoopt u een put met een lagere uitoefenprijs (een vertical of bear putspread).

U kunt door het uitvogelen van de meest optimale strikes uw verwachte scenario van de markt optimaal laten renderen. Stel dat een aandeel op 50 staat en u verwacht de komende tijd een rustige stijging richting de 55. U kunt dan heel mooi de 50-call kopen en de 55-call schrijven.

Die 55-call zal in uw verwachting van de markt waardeloos aflopen en de premie van die optie gebruikt u om de aankoop van de 50-call deels mee te financieren. U hebt dus per saldo de 50-call goedkoop binnengekregen. Dit kunt u uiteraard ook met puts doen.

Call- en putspreads

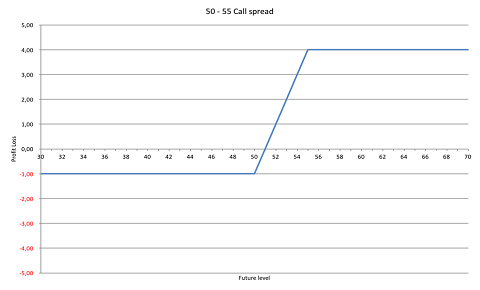

Hoe werkt zo'n spread? Hieronder is weergegeven hoe de P&L van de 50-55 callspread zich ontwikkelt:

Klik op de grafiek voor een grote versie

Stel u koopt de 50-55 callspread op 1 euro. Boven de 51 gaat u geld verdienen. Op 51 is de 50 call 1 waard, maar omdat u de spread op 1 euro te heeft gekocht moet u dat van de profit aftrekken. Elke euro hoger in de onderliggende waarde zal de waarde van de callspread ook met 1 euro toenemen, tot op het niveau van 55.

Boven de 55 zal deze constructie niet meer in waarde toenemen. U zit immers de 50-call long die elke euro hoger in het aandeel ook 1 euro meer waard wordt, maar boven de 55 zit u ook een optie short. Die twee opties heffen elkaar dus op.

Uw maximale winst is dus gelimiteerd op 4 euro. De 50-45 putspread werkt op een vergelijkbare manier:

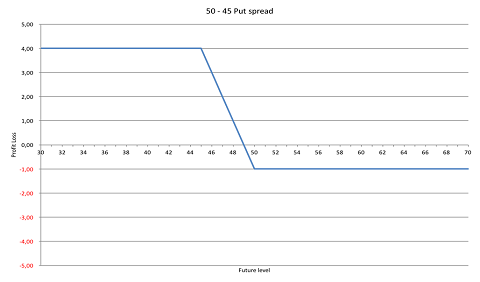

Klik op de grafiek voor een grote versie

Stel u bent bearish op de markt en koopt een putspread, in dit geval koopt u de 50-put en schrijft u de 45-put, u betaalt 1 euro voor de combinatie. Onder de 49 gaat u geld verdienen met de spread. Op 49 op expiratie is de 50 put 1 waard en u had een euro in de combi betaald, breakeven dus.

Hieronder gaat u per waardevermindering van 1 euro in het aandeel 1 euro verdienen tot het niveau van 45 is bereikt. Onder de 45 hebt u een long-putpositie (de 50-strike) en tevens een shortput in positie (de 45-strike), netto bent u dus neutraal; elke extra profit in de 50-put wordt teniet gedaan door het extra verlies in de 45-put.

Waardeontwikkeling: langzaam

Zo'n spread neemt niet zo snel in waarde toe. Soms frustreert dit optiebeleggers omdat het hen niet snel genoeg kan gaan. Maar het gaat wederom om die probability. De spread kan alleen die maximale waarde hebben als de delta van beide poten 100% is in het geval van calls en -100% in het geval van puts.

Dat is op expiratie (zoals de twee grafieken hierboven) allemaal eenvoudig te begrijpen, want op expiratie heeft elke in the money-call een delta van 100% en elke in the money-put een delta van -100%, maar gedurende de looptijd van de combinatie is dat allemaal niet zo uitgesproken.

Gedurende de looptijd heeft een call- of putspread pas maximale waarde als beide poten van de combinatie buiten de probability-distributie liggen. Denk maar weer aan die cone.

Als beide strikes buiten het bereik van de cone liggen, dan heeft de callspread (als de strikes deep in the money zijn, lage strikes dus) zijn maximale waarde. De putspread heeft maximale waarde als de strikes deep in the money zijn (en dus buiten de cone liggen met hoge strikes).

Geduld!

Als we nu eens kijken naar een 50-55 callspread met een looptijd van een jaar en de volatility handelt op 20%, dan zien we een waarde van: 1,83 euro. Als we die zouden kopen kunnen we dus maximaal 1,83 verliezen en 3,17 (5 - 1,83 euro) verdienen.

Stel: we hebben gelijk, de markt loopt naar 55! Op expiratie hadden we maximaal geprofiteerd en was de spread 5 euro waard geweest. Met een looptijd van een jaar en de markt op 55 is deze spread nu echter 2,76 waard, een stuk minder dus.

Over een traject van 5 euro is de spread dus 93 cent in waarde toegenomen, dat betekent dat de delta van de combinatie ongeveer 19% is; een stuk minder dan de meeste optiebeleggers zouden verwachten.

U moet dus geduld hebben. In tijd komt die waarde naar u toe (in de vorm van theta) en als u daar geen geduld voor hebt of als u een andere visie op de markt krijgt dan zal u de spread natuurlijk kunnen verkopen. De putspread heeft uiteraard een negatieve delta.

Nog een paar puntjes:

- Probeer met spreads de strikes te optimaliseren. Hierbij gaat u uit van uw marktverwachting en probeert hierbij de beste strikes uit te zoeken.

- Hoe korter de looptijd hoe groter de delta van de at the money-spread wordt of: hoe langer de looptijd hoe kleiner de delta van de at the money-spread.

- Out of the money-spreads hebben met een lange looptijd een delta (en dus waarde), maar hoe korter richting expiratie hoe sneller deze buiten de cone komen te liggen en daardoor hun waarde en optionaliteit verliezen.

- Hoe hoger de volatility, hoe groter de cone, er zijn dus meer combinaties die op termijn winst kunnen genereren. De delta van de at the money-spreads wordt kleiner, dus de waardeontwikkeling gaat weer langzamer.

Pierino Ursone geeft leiding aan de European Option Academy. Deze column dient enkel ter informatie en is geen voorstel of aanbod tot het aankopen of verhandelen van de beschreven financiële instrumenten en is geen beleggingsadvies.