Is dat mogelijk? Dat is in de regel afhankelijk van uw beleggingshorizon en een passende asset-mix. Dat klinkt aannemelijk maar er zijn nog een aantal factoren waar u rekening mee dient te houden.

Risicoprofiel

In mijn optiek gaan de traditionele risicoprofielen van defensief, neutraal of offensief beleggen met het huidige beleggingsklimaat niet meer op. De wereld is afgelopen paar jaar sterk veranderd met kunstmatige lage rentes in Europa door het monetaire beleid van de ECB, de nieuwe supermacht China en het toenemende populisme en protectionisme.

Defensieve profielen zijn voor het leeuwendeel opgebouwd uit obligaties met een blootstelling van soms meer dan 70%. Momenteel is de rente relatief erg laag en de kans dat de rente gaat stijgen is steeds groter geworden. Dit betekent dat een traditionele defensieve beleggingsportefeuille hard geraakt wordt als de rente gaat stijgen.

Obligatietrackers

Veel beleggers hebben belegd in obligatietrackers met een hoge rentegevoeligheid, ook wel duratie genoemd. Dit is het gewogen gemiddelde van de looptijden van een verzameling vastrentende waarden. Een duratie van 7 in een obligatie-ETF betekent dat als de rente met 1% stijgt, de tracker ongeveer 7% in waarde daalt.

Aan de andere kant heb je bij obligatietrackers het risico van sampling, wat kan betekenen dat er bijvoorbeeld in een ETF veel meer Italiaanse en Spaanse staatsobligaties kunnen zitten dan men zou verwachten.

De Italiaanse rente is recent al flink gestegen door recente politieke ontwikkelingen en als de ECB binnenkort gaat stoppen met het opkopen van obligaties zou de rente nog hoger kunnen worden.

Bezieling

Emoties bij beleggen kunnen het rendement sterk beïnvloeden. Op het moment dat aandelenmarkten dalen, worden beleggers risicoavers en stoppen met beleggen. Het is vanuit de evolutie moeilijk om onze emotie uit te schakelen, maar u kunt als belegger hierop inspelen door uw beleggersgedrag bij voorbaat in kaart te brengen.

Volgens gedragswetenschapper Kahneman geven de hersenen van mensen en andere dieren voorrang aan slecht nieuws. Waarschijnlijk komt dit uit de tijd dat de mens mechanismes nodig had om roofdieren te signaleren die een bedreiging voor hun leven vormden. Hierdoor kan er een schrik-reactie optreden bij beleggers als markten dalen.

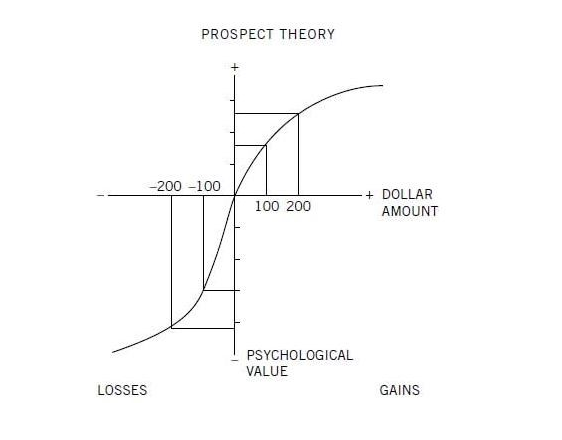

In onderstaand plaatje ziet u dat een winst van 100 een vreugde oplevert weergegeven tussen streepje 1 en 2. Een verlies daarentegen van 100 geeft een negatief gevoel wat uitslaat tot het derde streepje. Verlies doet dus twee keer zo veel pijn, als de vreugde die winst oplevert.

Bron: Kahneman, thinking fast and slow

Volgens diezelfde Kahneman hebben beroepsmatige risiconemers op financiële markten een grotere tolerantie voor verliezen. Hij benoemt als reden dat ze niet emotioneel reageren op iedere schommeling. Een emotionele reactie op een verlies kan een slechte raadgever zijn.

Door te beleggen in een aandelenindextracker kunt u al profiteren. Een groot voordeel is de spreiding in een mandje van aandelen, waardoor individueel aandelenrisico kan worden beperkt.

Door niet te beleggen in specifieke aandelen kan in een stress-situatie kuddegedrag worden voorkomen. Beleggen in de markt kan veel rust geven in die toestand.

Efficiënt beleggen

Wat kan u doen met bovenstaande informatie? Veel doe-het-zelf beleggers kunnen een hoop ellende besparen door een vermogensbeheerder in de arm te nemen of te beleggen in een geschikt beleggingsfonds. Zij kunnen u behoeden voor de talloze valkuilen waar beleggers gevoelig voor zijn.