Nu de waardering van aandelen uit de opkomende markten zich op een dieptepunt bevindt ziet Daniel Grana, portfoliomanager Emerging Markets Equities bij Janus Henderson Investors, extra mooie kansen. Of de voorspelde outperformance er daadwerkelijk van komt, is mede afhankelijk van de beleidsbeslissingen in Beijing en Washington (van de Fed).

“Allereerst zou ik graag een hardnekkig misverstand uit de weg willen ruimen. Het is niet waar dat aandelen uit de opkomende markten steevast achterblijven. In de tien jaar voor de grote financiële crisis van 2009 deden aandelen uit de opkomende markten het gewoon veel beter dan die uit de volwassen wereld. Het was de periode waarin China opstond als de fabriek van de wereld. Daar profiteerden Korea en Zuid-Korea van doordat zij de noodzakelijke kapitaalgoederen leverden.

Maar ook grondstoffenlanden als Brazilië en Zuid- Afrika konden bloeien door de Chinese honger naar grondstoffen. Terwijl de Europese en Amerikaanse consumenten Chinese producten kochten, groeide ook de Chinese binnenlandse markt. De Chinese burger werd rijker en deelde steeds meer mee in de materiële welvaart die in het Westen zo gewoon is.

Schijn bedriegt

Na de financiële crisis ontstond het beeld van achterblijvende aandelen uit de opkomende markten. In werkelijkheid versloeg een kleine handje Amerikaanse aandelen de rest van de wereldwijde aandelenmarkt.

De combinatie van innovatie en veel te zachte Amerikaanse anti-trustregels leidde tot megabedrijven, zoals Apple, Google en Facebook, die volgens het principe van the winner takes all gigantisch in beurswaarde konden stijgen. Aandelen EM hebben het in de afgelopen 10 jaar niet slechter gedaan dan de meeste Amerikaanse en Europese aandelen.

Deglobaliseringstrend

Wat in al die jaren wel sterk is veranderd, is de rol van China. Terwijl Beijing druk doende is om de Chinese economie om te vormen tot een hoogwaardigere economie met tal van technologie gedreven nationale kampioenen, is er een einde gekomen aan de globalisering zoals we die tot het uitbreken van de Covidpandemie kenden.

De ongebreidelde Chinese lockdowns hebben Westerse CEO’s doen beseffen dat 100% afhankelijkheid van China kwetsbaar maakt. Daarom kiezen zij steeds meer voor friendshoring, het opzetten van fabrieken in landen waar het Westen goede banden mee heeft. Daarbij voeren populisten de druk op om weer meer in eigen land te produceren. Ook dat is een steuntje in de rug van de huidige deglobaliseringstrend.

Dat wil overigens niet zeggen dat de wereld om China heen kan. De markten van zonnecellen, batterijen voor EV’s en windmolens zijn grotendeels in Chinese handen. Zonder China is een groene economie lastig voorstelbaar, ook omdat China rijk is aan zeldzame aardmetalen.

Goedkope productie

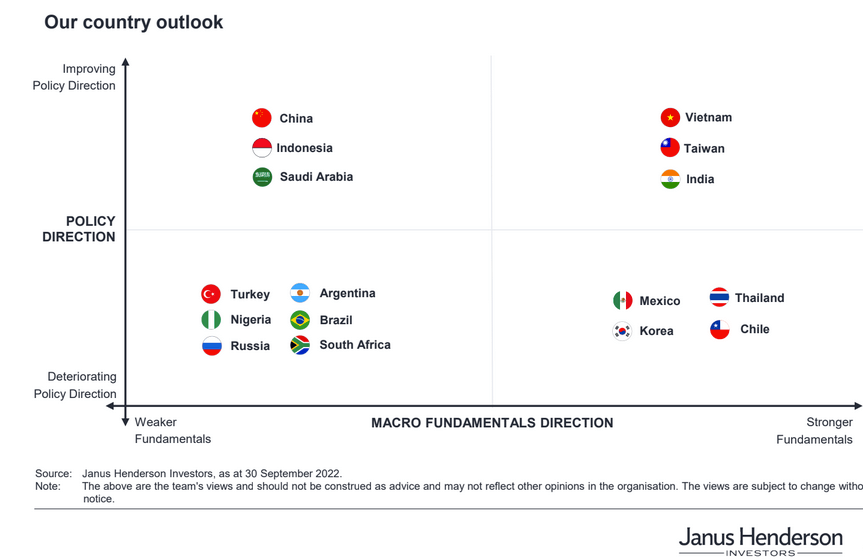

Van de huidige deglobaliseringstrend zullen sommige opkomende economieën profiteren en andere duidelijk niet. Minder Westerse fabrieken in China betekent met name een kans voor Vietnam, Indonesië, Mexico en India waar goedkoop kan worden geproduceerd. Zo is Samsung inmiddels de grootste exporteur van Vietnam. Slechts 5% van de Apple-producten wordt buiten China geproduceerd. Dat moet over drie jaar 25% zijn.

Zeker is dat deglobalisering leidt tot meer inflatie. Zo is het produceren van chips in de VS 30% duurder dan in Taiwan. Dat verklaart waarom de Amerikaanse regering met megasubsidies (Chips and Science Act) chipproducenten naar de VS lokt.

Wat wil Beijing?

Voor beleggers in de opkomende landen is het van belang om te weten waar China naartoe gaat. De Chinese regering wil allereerst de vastgoedmarkt stabiliseren. Voor veel Chinezen was vastgoed het enige waarin zij hun geld konden steken. Sparen leverde weinig op, terwijl de lokale aandelenhandel als een casino werd beschouwd.

Dat verklaart onder meer waarom China meer buitenlandse institutionele beleggers wil aantrekken. Dat moet de volatiliteit van Chinese A-aandelen verminderen. Die zijn nu speelbal van vooral particuliere beleggers die op basis van sentiment en kortetermijnwinst hun keuzes maken.

Ook maakte het laatste Partijcongres duidelijk dat er in Beijing de wil bestaat om binnen afzienbare tijd een einde te maken aan het stringente zero-Covidbeleid. Het wachten is op een werkzaam Chinees vaccin. Een aantal bevindt zich inmiddels in de laatste fase van goedkeuring.

Extra koopargumenten

Hoewel nog onduidelijk is wanneer de Fed stopt met het verhogen van de rente en hoe zwaar de recessie in de volwassen economieën zal zijn, is er veel voor te zeggen om geld te alloceren naar aandelen uit de opkomende markten. Deze aandelen bieden groei tegen een zeer lage waardering. Ze zijn nu niet alleen veel goedkoper dan aandelen uit volwassen landen, maar ook nog eens veel goedkoper dan ze gewoonlijk zijn.

Daarnaast staan de twee traditionele redenen om in de opkomende markten belegd te zijn nog altijd fier overeind. Westerse landen zetten daar nog altijd nieuwe fabrieken neer, terwijl de plaatselijke bevolking steeds rijker wordt.

Nieuw is dat veel innovatie inmiddels uit de opkomende markten komt. De tijd dat de opkomende wereld achter het Westen aan liep, is verleden tijd. De meeste patenten per land worden inmiddels in China gedeponeerd. Voor 62% van de Mexicanen die geen bankrekening kunnen openen, bestaat nu een app waarmee ze ook bankzaken kunnen doen. In India helpt telegeneeskinde de gezondheid op het platteland verbeteren. Doktersafspraken gaan per smartphone.

De Fed bepaalt

Tegelijkertijd is het pad dat leidt tot de toekomstige outperformance van aandelen uit de opkomende markten met risico’s omgeven. Het belangrijkste risico wordt gevorm door verkeerde Chinese beleidsbeslissingen. Dat het zero-Covidbeleid nog lang blijft gehandhaafd, dat er geen einde komt aan de problemen in de vastgoedmarkt, of dat China kiest voor een agressievere benadering van de VS. Een spoedige Chinese invasie van Taiwan is dan misschien weer niet zo waarschijnlijk; de Russische ervaringen in Oekraïne zijn ook in Beijing dagelijks te volgen.

Een ander groot risico is hoog blijvende Amerikaanse inflatie, waardoor de Fed zich genoodzaakt voelt om de rente verder te verhogen dan de markt nu inprijst. Een Amerikaanse rentestand van 6% zou voor aandelen in opkomende markten een bijzonder slechte zaak zijn."

Lees ook: Tips voor beleggen in opkomende markten

Gastauteurs zijn beleggers die schrijven op persoonlijke titel. De informatie in deze column is niet bedoeld als professioneel beleggingsadvies of als aanbeveling tot het doen van bepaalde beleggingen.