Na de brede overzichten van de Amerikaanse en Europese aandelenmarkten in verband met de Amerikaanse verkiezingen, kijken we deze week weer eens naar een specifieke sector: biotechnologie. Want ook die ondervindt effect van Trump's verkiezing tot president. We bekijken het Candriam Equities Biotechnology fonds.

Candriam Equities Biotechnology in het kort

- Morningstar Analyst Rating: Bronze

- Morningstar Rating: ****

- Beheerteam: Positive

- Fondshuis: Neutral

- Beleggingsproces: Positive

- Rendement: Positive

- Kosten: Positive

- Candriam Equities Biotechnology

Met het vooruitzicht van Donald Trump als president van de Verenigde Staten is het duidelijk waar het met de gezondheidszorg en farma-industrie heen gaat: minder of geen Obamacare, ofwel Affordable Care Act. En dus ook minder prijsreducties die de omzet en winstgevendheid van de bedrijven zouden kunnen aantasten. Onder Clinton zouden de bedrijven prijsverlagingen en misschien zelfs boets voor de kiezen hebben gekregen, zo was de verwachting. Dat effect zou groter zijn dan de toename van het aantal verzekerden onder de Act, wat op zichzelf extra omzet oplevert.

De keuze voor Trump betekent een boost voor de hele industrie en dat sentiment zagen we in de markt zijn werk doen in de voorbije dagen. Biotechaandelen en -fondsen trokken veel nieuw geld aan.

De biotech-industrie is een heel specifieke die voor beleggers lastig te doorgronden kan zijn. De industrie is complex, er is veel specifieke kennis voor nodig en de analyse van klinische data is buitengewoon moeilijk. Bovendien is de industrie volatiel. Grote successen en mislukkingen wisselen elkaar af. Dat is inherent aan het onderzoekskarakter van de industrie en zeker van de jonge bedrijven die nog aan het begin van een onderzoekstraject staan.

Beleggen in biotech

Voor beleggers die in biotechnologie willen beleggen is Candriam Equities Biotechnology een interessante optie, vindt Morningstar fondsanalist Jeffrey Schumacher. Het trackrecord van het fonds is heel goed en het behoort tot de best presterende in zijn categorie over 3, 5, 10 en 15 jaars periode. Tevens verslaat het de Nasdaq Biotechnology Index.

De uitgebreide ervaring en kennis van fondsbeheerder Rudy van den Eynde zijn een belangrijke factor voor het vertrouwen van Morningstar in dit fonds. Hij beheert het fonds sinds 2000 en ruim 10 jaar alleen, voordat hij in 2012 versterking kreeg. Zijn uitgebreide kennis van de industrie en het sterke proces dat uitgaat van diepgaand onderzoek naar bedrijven en ontwikkelingen in de sector, brengen analist Schumacher tot een Bronze rating.

Beheerteam

Rudi van den Eynde beheert dit fonds sinds de oprichting in april 2000. Dat maakt hem een van de meest ervaren beheerders in biotechnologie-aandelen. In die periode heeft hij veel kennis verzameld over de bedrijven in het universum, de medische industrie en het beoordelen van klinische data. Dat maakt hem deskundig op dit gebied, wat volgens ons een absolute noodzakelijkheid is om in deze sector de juiste beleggingsbeslissingen te kunnen nemen.

Van den Eynde beheerde het fonds meer dan 10 jaar grotendeels alleen, maar naarmate de industrie zich snel ontwikkelde met almaar meer te analyseren bedrijven en groeiend aantal innovaties, ontstond de noodzaak om meer middelen toe te voegen.

Solène Collin kwam in 2012 bij het team, gevolg door Ward Capoen in 2013. Collin had geen ervaring in biotechnology, maar Capoen heeft een Ph.D. titel in biochemie. Beide analisten vertrokken bij Candriam in 2016, en vooral het vertrek van Capoen zien wij als een verlies. Er werden twee vervangers aangenomen met een zee relevante achtergrond. Tasuku Kitada heeft een Ph.D. titel in moleculaire biologie en een postdoc opleiding aan MIT, terwijl Servaas Michielssens een Ph.D. in Science heeft en een postdoc in biofysische chemie.

Hoewel dit verloop niet ideaal is, zijn wij van mening dat de algehele kwaliteit van het team nu hoger is. Wij denken dat het team nu de juiste expertise heeft om dit fonds te beheren. Nog steeds zien we een duidelijk risico rond Van den Eynde als sleutelfiguur, aangezien hij de leider en enige portefeuillebeheerder is en tevens de enige is met beleggingservaring. We zijn nog steeds positief over het team vanwege de uitgebreide wetenschappelijke ervaring en Van den Eynde's ervaring.

Fondshuis

Candriam is in februari 2014 ontstaan toen New York Life Investments (NYLI) de vermogensbeheertak van Dexia overnam. Hiermee kwam een einde aan een lang verkoopproces en de daarmee gepaard gaande onzekerheid. Met NYLI heeft Candriam een sterke moeder en richt het zich op de groei van het beheerd vermogen. Het personeelsbestand wordt met 10% uitgebreid. Ongeveer de helft van deze vacatures zijn voor functie gelieerd aan de beleggingsteams. Dit vinden wij een positieve ontwikkeling omdat de beheerteams van Candriam niet bijzonder groot zijn. Dit in relatie tot het zeer uitgebreide fondsaanbod maakt het volgens ons een uitdaging om bovengemiddeld presterende fondsen te creëren. Ondanks eerdere inspanningen zou Candriam er volgens ons goed aan doen om het fondsaanbod verder te rationaliseren.

De onzekerheid van de afgelopen jaren ging gepaard met slechts een beperkt personeelverloop. Desalniettemin zijn er bijvoorbeeld binnen de aandelentak de nodige wijzigingen doorgevoerd, zowel in personeel als in de beleggingsprocessen. Deze zijn niet altijd even succesvol gebleken. Over het algemeen zijn de prestaties van de fondsen middelmatig met hier en daar een enkele positieve uitschieter. De communicatie naar beleggers toe lijkt in orde en de kosten van de fondsen zijn gemiddeld. De variabele beloning van beheerders is gelinkt aan langeretermijnprestaties, wat wij een goede zaak vinden.

Proces

Het proces is gebaseerd op kwalitatief onderzoek van klinische data. Het team richt zich vooral op innovatie binnen de biotechnologie en beoogd een gediversifieerde portefeuille op te bouwen. Het fonds hanteert een minimale marktkapitalisatie van 100 miljoen euro, waardoor het nog steeds mogelijk is om in veelbelovende startende bedrijven te beleggen. Dit is in feite gokken, dus is het fundamentele onderzoek door het team zeer belangrijk.

De analyse begint met het in kaart brengen van de thema's en trends in de markt door het lezen van wetenschappelijke artikelen, het bijwonen van congressen, bedrijfspresentaties en het volgen van gezaghebbende instellingen en personen in de medische sector. Het team analyseert het trackrecord van het team, de kwaliteit van de gepubliceerde klinische data, typen behandelde aandoeningen en de commerciële kansen.

Vervolgens blijven er ongeveer 200 namen over die actief zijn in de interessantste gebieden binnen de industrie of de beste pijplijn aan geneesmiddelen hebben. Het uitgebreide onderzoek door het team is gebaseerd op vijf pijlers: eigenschappen van het geneesmiddel, ziektebeeld, marktpotentieel, management van het bedrijf en financiële aspecten.

Elke pijler heeft meerdere sub-pijlers, die bestaan uit parameters die tegen het licht worden gehouden. Tot slot wordt het geraamde omzetpotentieel op basis van de pijplijn vermenigvuldigd met een multiple om tot de potentiële waardering van het aandeel te komen.

Prestaties

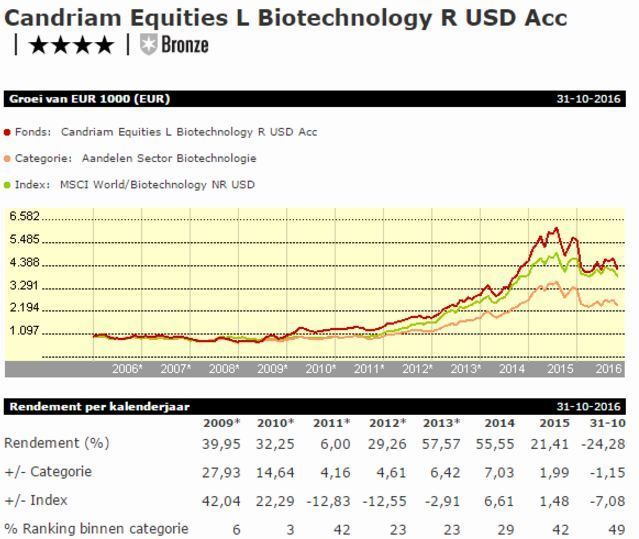

Dit fonds heeft nog steeds een van de beste trackrecords in deze categorie, en dat is volledig te danken aan Rudy van den Eynde. Het fonds valt in het eerste kwintiel van zijn categorie op basis van 3, 5, 10 en 15 jaar. Het fonds heeft ook de Nasdaq Biotechnology Index verslagen sinds de introductie in oktober 2003 met een marge van 271 basispunten per jaar.

Dit zeer indrukwekkende resultaat is bereikt door een toegenomen focus op risicomanagement. Toen de portefeuille meer geconcentreerd was, wist het fonds het categoriegemiddelde en de benchmark ook te outperformen, maar met een relatief hogere standaarddeviatie dan voor de huidige portefeuille, die meer gediversifieerd is. Echter, de blootstelling aan small- en midcaps ten koste van largecaps kan een hogere volatiliteit veroorzaken dan bij zijn peers.

Op voor risico gecorrigeerde basis verslaat het fonds het categoriegemiddelde en de benchmark ook ruimschoots over 15 jaar. Het heeft een zeer solide trackrecord op de lange termijn, dat is toe te schrijven aan de ervaring van beheerder Van den Eynde.

>>> Bekijk voor meer informatie de Morningstar Fondsentool <<<

Robert van den Oever is Research Editor bij Morningstar Benelux