Een jaar geleden won Invesco Pan European Structured Equity Fund de Morningstar Award in de categorie Aandelen Europa. Morningstar blijft onverminderd positief over de aanpak voor aandelenselectie en de volatiliteitscontrole van de beheerders. Het fonds behoudt dan ook de Silver-rating.

Invesco Pan European Structured Equity Fund in het kort

- Morningstar Analyst Rating: Silver

- Morningstar Rating: *****

- Beheerteam: Positive

- Fondshuis: Positive

- Beleggingsproces: Positive

- Rendement: Positive

- Kosten: Positive

Het is alweer bijna een jaar geleden dat Michael Fraikin en Thorsten Paarmann de Morningstar Award 2016 in de categorie Aandelen Europa mee naar huis mochten nemen voor hun Invesco Pan European Structured Equity Fund. 'De combinatie van kwantitatieve aandelenselectie en volatiliteitscontrole heeft zijn vruchten afgeworpen bij dit fonds. Sinds introductie in 2006 behoort het fonds tot de fondsen met de hoogste rendementen en de laagste volatiliteit in haar categorie', zo luidde het oordeel van de Morningstar-jury vorig jaar.

Dat oordeel staat nog steeds en daarom heeft Morningstar-fondsanalist Barbara Claus de Morningstar Analyst Rating van Silver onlangs herbevestigd.

Het track record van het fonds heeft nieuw vermogen aangetrokken waardoor het fonds flink is gegroeid in omvang. Het beheerd vermogen piekte medio 2016 op circa 7 miljard euro. Daarna nam het iets af tot omstreesk 6 miljard euro per eind februari 2016. Die groei brengt liquiditeitsrisico met zich mee, zodat de beheerders meer flexibiliteit zochten in andere manier van orders verwerken en twee keer per maand herbalanceren. Ook heeft de uitstroom van de laatste maanden het liquiditeitsrisico iets verminderd.

Die veranderingen, alsmede herverdeling van taken binnen het beheerteam, zijn echter zeker niet negatief, benadrukt analist Claus. Daarom blijft haar oordeel op dit fonds onveranderd Silver.

Beheerteam

Het fonds is sterk gebaseerd op teamwork. Het wordt beheerd door het Invesco wereldwijde kwantitatieve strategieën team dat ruim 40 leden telt. Zij beheren een vermogen van 34 miljard dollar (per december 2016), gespreid over aandelen, allocatie en long-short strategieën. Het wereldwijde team heeft haar hoofdkantoor in Frankfurt, met vestigingen in Boston, New York, Melbourne, en Tokio. De researchafdeling ontwikkelt en test de kwantitatieve benaderingen, terwijl de portfolio managers hun portefeuilles bouwen en strategieën uitvoeren op basis van de kwantitatieve analyses.

Michael Fraikin is verantwoordelijk voor dit fonds sinds de lancering in juni 2002. Hij heeft meer dan 20 jaar ervaring in de beleggingswereld. Voordat hij bij Invesco kwam in 1997, werkte hij als analist bij Commerzbank. Hij werd medio 2015 benoemd tot hoofd van het researchteam, na de pensionering van zijn voorganger Karl Georg Bayer.

Thorsten Paarmann heeft 13 jaar ervaring in de industrie en is sinds 2004 bij Invesco. Hij werd medebeheerder van het fonds in maart 2007. Terwijl Fraikin nu sterker gericht is op onderzoek, heeft Paarmann zijn taken wat externe klantencommunicatie betreft overgenomen. Gezien de gezamenlijke aanpak en de uitgebreide middelen die beschikbaar zijn, zien we deze veranderingen niet als negatief.

Proces

Aandelen worden geselecteerd op kwantitatieve basis. Voor liquide Europese aandelen is een selectiemodel van toepassing dat de relatieve rendementen voorspelt. Dit wordt continu verfijnd en het is gebaseerd op indicatoren die in vier algemene categorieën vallen: winstherzieningen, relatieve sterkte, managementaanpak en waardering. De aandelen worden beoordeeld op hun relatieve aantrekkelijkheid ten opzichte van hun sector en regio's.

In aanvulling op de rendementsvoorspelling wordt een risicoprognose uitgevoerd voor elk aandeel, die is gebaseerd op kwantitatieve factoren en een kwalitatieve beoordeling. Dit laatste kan ertoe leiden dat bedrijven op een zwarte lijst komen, maar dit gebeurt slechts zeer zelden, bijvoorbeeld bij overnames. Op basis van deze prognoses wordt de portfolio opgebouwd met behulp van een optimalisatieproces, dat ook transactiekosten in beschouwing neemt.

Sinds september 2006 is een optimalisatieproces geïmplementeerd dat is gerelateerd aan cash. Eerder was het gerelateerd aan een index, maar tegenwoordig ligt de focus op absoluut risico. Het minimum-variantie aanpak betekent selectie van aandelen die aantrekkelijk zijn vanuit kwantitatief oogpunt en het laagste verwachte risico hebben. Herbalanceren gebeurt twee keer per maand. Dat gebeurt op die manier sinds 2016 vanwege de liquiditeitsrisico’s die het gegroeide fondsvolume met zich meebrengt. Sinds februari 2009 wordt niet-euro valutarisico niet afgedekt. Een gepatenteerd risicomodel is sinds eind september 2013 van kracht.

Prestaties

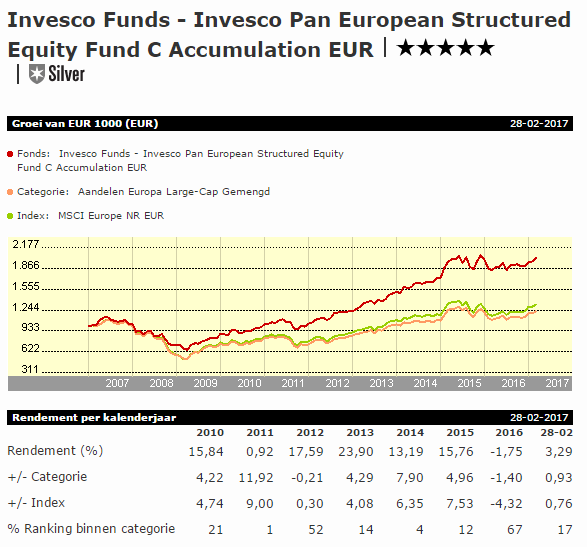

De wijziging in september 2006 naar een benchmark-vrije benadering met een focus op absolute risico's heeft zijn vruchten afgeworpen. Sindsdien is het fonds een van de best presterende en tegelijkertijd minst volatiele fondsen in de categorie Europa Large-Cap Blend Equity. Met een beta van ongeveer 0,8 heeft het fonds de neiging om onder te presteren in sterk stijgende markten. Er is echter geprofiteerd van de limiet op de volatiliteit tijdens de correcties op de beurs.

De modelmatige aandelenselectie heeft zijn waarde bewezen sinds 2006. Een uitzondering was 2009, toen het fonds aanzienlijk achterbleef bij het categoriegemiddelde. De kwaliteit van de prognoses voor relatieve sterkte, winstherzieningen, en managementaanpak had aanzienlijk te lijden onder de ommekeer in de markttrend op dat moment.

De indicatoren voor de winstprognoses en marktsentiment hebben over het algemeen de beste resultaten opgeleverd in de meeste jaren vóór 2016, terwijl de relatieve-waarde-indicatoren minder goed hebben gewerkt. De tendens van het fonds naar defensieve waarden en het opnemen van mid-caps hebben ook gunstig uitgepakt.

Het jaar 2016 was uitdagend voor de strategie, aangezien diverse kantelpunten nadelig voor het momentum. Selectie in het Verenigd Koninkrijk werkte nadelig, omdat het fonds werd blootgesteld aan binnenlands georiënteerde bedrijven zoals Berkeley en Persimmon, terwijl outperformers zoals Royal Dutch Shell niet in portefeuille zaten. Zoals te verwachten, was waarde enige factor die goed presteerden (data per februari 2017).

>>> Bekijk ook eens de Morningstar Fondsentool <<<

Robert van den Oever is Research Editor bij Morningstar Benelux