China en de omliggende regio roert zich steeds meer als economische grootmacht. Alle politieke gekrakeel ten spijt is het een regio om als belegger rekening mee te houden. Dat kan via een fonds als Schroder ISF Greater China, een van de top picks voor deze regio.

Schroder ISF Greater China in het kort

- Morningstar Analyst Rating: Silver

- Morningstar Rating: ****

- Beheerteam: Positive

- Fondshuis: Positive

- Beleggingsproces: Positive

- Rendement: Positive

- Kosten: Negative

Morningstar noemt het Schroder ISF Greater China fonds een van de top picks voor beleggers die blootstelling willen aan die regio. Fondsbeheerder Louisa Lo is een expert in Chinese aandelen en heeft een van de langste track records in de categorie met 24 jaar ervaring in de Aziatische aandelenmarkten.

De aanpak van het fonds is robuust met gedisciplineerde aandelenselectie die is gericht op groei en waardering. Het fonds heeft consequent zijn categorie verslagen met outperformance in de één-, drie-, vfij- en tienjaarsperioden.

Door de ervaren en deskundige beheerder, een sterk analistenteam en een bewezen beleggingsproces handhaaft Morningstar de Morningstar Analyst Rating van Silver op dit fonds.

Beheerteam

Plaatsvervangend hoofd van de categorie aandelen Asia ex-Japan en hoofd van Greater China Equity Investments Louisa Lo kreeg de leiding over de strategie in september 2002. Ze heeft 24 jaar ervaring op specifiek Aziatische aandelen en is al haar hele carriere verbonden aan Schroders. Ze had per 31 maart 2017 de verantwoordelijkheid over 4,9 miljard dollar aan Greater China en opkomend-Azië mandaten en heeft aantrekkelijke rendementen geboekt met haar fondsen. Ze heeft consistent indruk gemaakt op ons met haar diepgaande kennis van de Greater China markt en duidelijke, goed onderbouwde beleggingscases.

Ze wordt ondersteund door een 14-koppig Greater China en sectoranalisten team, dat 15 jaar beleggingservaring heeft en gemiddeld 7 jaar bij het fondshuis werkt. Dit jaar zijn twee leden van het analistenteam vertrokken; een die Chinese A-aandelen volgde en een die Taiwanese aandelen deed. Het fonds is momenteel druk doende om vervanging aan te trekken en is ook de researchcapaciteit omtrent Chinese A-aandelen aan het uitbreiden.

Toen voormalig teamleider Robin Parbrook terugkeerde naar de Londense vestiging van Schroders, nam de in Londen zetelende Alex McDougall de leiding van het team over per 1 juli 2017. Hij kwam in 2016 bij Schroders en heeft 27 jaar ervaring. Zijn belangrijkste taak is business development en leiden van het team en hij is niet betrokken bij dagelijkse beleggingsbeslissingen. Wij zijn va mening dat deze wissel geen materiële impact op het fonds zal hebben. De plaatsvervangend manager is hier Maggie Zheng die 16 jaar beleggingservaring heeft.

Proces

Portefeuillemanager Louisa Lo werkt met een strak bottom-up selectieproces dat erop gericht is om bedrijven te vinden die aandeelhouderswaarde op lange termijn laten groeien. De eerste stap om het universum in te kaderen is kwantitatieve en kwalitatieve beoordeling door het beleggingsteam.

Vervolgens maken de analisten diepgaande beoordelingen van het bedrijf en de bedrijfstak waar het toe behoort. Daarbij horen ook meerdere uitgebreide bedrijfsbezoeken. Op bedrijfsniveau kijken ze naar de houdbaarheid van de concurrentievoordelen en naar de deskundigheid van de uitvoering. Op bedrijfstakniveau kijken ze naar de hoogte van de drempel voor nieuwe spelers om toe te treden, het gevaar om uit de markt gedrukt te worden etcetera.

Daarna classificeren ze de aandelen in vier categorieën aan de hand van hun groeivooruitzichten, waarbij ze een voorkeur hebben voor de bedrijven die in staat zijn om een hoger rendement op het geinvesteerd vermogen te halen dan de gewogen gemiddelde kapitaalkosten. Daarbij moet het rendement op het geinvesteerd vermogen nu onder de kapitaalkosten liggen maar bewegen in de richting van een positieve spread.

De analisten hebben de flexibiliteit om een range aan waarderingsmethoden te gebruiken, hoewel discounted cash flow een van de voornaamste instrumenten blijft. Ze rangschikken aandelen op een schaal van 1 tot en met 4, waarbij 1 staat voor de sterke overtuiging dat het aandeel het beter zal doen dan zijn concurrenten.

Manager Lo stelt een portefeuille van 40-90 namen samen op basis van de aanbevelingen door de analisten. Sector en landenblootstellingen zijn gelimiteerd op circa 15% hoger of lager dan die in de MSCI Golden Dragon Index. De tracking error beweegt zich doorgaans in de range tussen 3 en 7%.

Prestaties

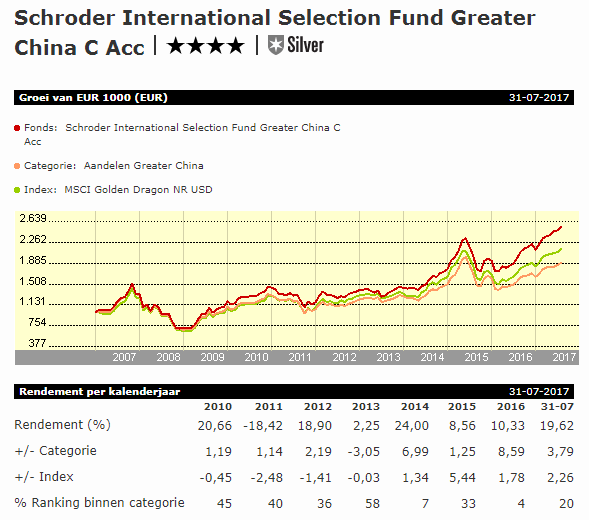

Portefeuillemanager Louisa Lo heeft sterke rendementen laten zien over zowel de lange als de korte termijn sinds ze aan het hoofd van het fonds kwam op 1 september 2002. Het rendement tot en met juni 2017 bedraagt 13,38% gemiddeld per jaar, en daarmee verslaat het de MSCI Golden Dragon Index met 300 basispunten en komt het uit in het 34e percentiel tussen zijn concurrenten. Deze outperformance is consistent en het fonds komt uit in de bovenste twee kwartielen tussen concurrenten over één, drie, vijf en tienjaarsperioden.

De volatiliteit (gemeten als standaarddeviatie) is gedurende de aanstelling van Lo min of meer in lijn geweest met de index en concurrenten. Het fonds is ook nog steeds een winnaar over de 12 maandsperiode eindigend ultimo mei 2017 met een rendement van 35,19%. Het heeft de index verslagen met 528 basispunten en komt uit in het vierde percentiel tussen zijn concurrenten.

Sterke aandelenselectie in de IT sector heeft verreweg de meeste waarde toegevoegd, met overwegingen in Weibo en Sina en geen positie (nulweging) in Baidu als grootste contribuanten aan het resultaat. Aan de andere kant werd het fonds geraakt door de overweging in de grondstoffensector en dan ook nog eens door de matige aandelenselectie binnen die sector.

Op aandelenniveau was China A-shares Shanghai Yuyuan Tourist Mart de grootste brekebeen. Tijdens onze ontmoeting met Lo in juni 2017 zei ze dat ze het aandeel aanhoudt vanwege de blootstelling aan goud en vanwege de component toerisme. Daarna heeft ze de positie echter verkocht. De afwezigheid (nulweging) van retailer JD.com in de portefeuille werkt eveneens negatief uit. Lo gaf de voorkeur aan Alibaba boven JD.com vanwege het bedrijfsmodel van JD.com dat veel meer kapitaalsinvesteringen vereist.

Kosten

De rebatevrije aandelenklasse, die beschikbaar is voor particuliere beleggers in Nederland, kent lopende kosten van 1,32%. Dat is iets duurder dan de categoriemediaan van 1,13% en daarom is het oordeel op de Price Pillar negatief.

>>> Bekijk ook eens de Morningstar Fondsentool <<<

Robert van den Oever is Research Editor bij Morningstar Benelux