Na de komst van een nieuwe eigenaar en eerder personeel verloop in het team deed Morningstar een stap terug met het oordeel op Parvest Equity Russia, maar nu het fonds stabiliteit in zijn team en zijn proces opnieuw heeft bewezen, is het vertrouwen terug en gaat de Morningstar Analyst Rating omhoog van Neutral naar Bronze.

Parvest Equity Russia in het kort

- Morningstar Analyst Rating: Bronze

- Morningstar Rating: *****

- Beheerteam: Positive

- Fondshuis: Neutral

- Beleggingsproces: Positive

- Rendement: Positive

- Kosten: Neutral

Het fonds maakte in 2015 een belangrijke periode door toen TKB Investment Partners in augustus de nieuwe eigenaar van het fondshuis werd en direct co-portefeuillemanager Igor Danilenko nog diezelfde maand vertrok. Sindsdien is het team echter stabiel gebleven en zelfs uitgebreid. Samen met de ervaring van de huidige teamleden maakt dat Morningstar weer positiever over het team en het beleggingsproces.

Ons vertrouwen is weer terug, oordeelt Morningstar-fondsanalist Ronald van Genderen. De Morningstar Analyst Rating gaat omhoog van Neutral naar Bronze.

Beheerteam

Dit fonds wordt beheerd door TKB Investment Partners. Na de overname van TKB Investment Partners door Anatoliy Gavrilenko in augustus 2015 en het vertrek van co-portefeuillemanager Igor Danilenko diezelfde maand hebben we het oordeel op de People Pillar verlaagd van Positive naar Neutral. We bleven echter wel positief over de kwaliteit van het team. Aangezien het team de afgelopen twee jaar stabiel is gebleven en zelfs is versterkt in 2017 met de toevoeging van een research analist, verhogen we nu ons oordeel voor het beheerteam opnieuw naar Positive.

Het team wordt geleid door de ervaren CIO Vladimir Tsuprov, die als aandelenanalist is begonnen in 1998 en in 2005 in dienst trad bij KFIM, de voorloper van TKB Investment Partners. Tsuprov is tevens de plaatsvervangend CEO van de vermogensbeheerder. Hij werkt met een team van vijf aandelenanalisten die ieder gemiddeld meer dan 10 jaar ervaring in de beleggingsindustrie hebben.

Tsuprov wordt bijgestaan door co-portefeuillebeheerder Ruslan Muchipov, die Igor Danilenko is opgevolgd na diens vertrek in 2015. Voordien was hij analist in het aandelenteam en volgde hij de sector nutsbedrijven gedurende meer dan vijf jaar. Behalve Danilenko in 2015 zijn ook Kirill Bagachenko (zomer 2013) en Andrey Kovalev (oktober 2014) uit het team vertrokken. De stabiliteit van het team na augustus 2015 heeft ons vertrouwen in het team versterkt, dat volgens ons goed toegerust en ervaren is in vergelijking met andere teams binnen de categorie Aandelen Rusland.

Fondshuis

BNP Paribas Investment Partners is de vermogensbeheertak van BNP Paribas. Uit ervaring weet Morningstar dat onderdeel zijn van een bancaire groep - waar vermogensbeheer slechts een deel van de activiteit uitmaakt – doorgaans betekent dat de belangen van eindbeleggers geen al te hoge prioriteit hebben. Bijvoorbeeld de reeks overnames die BNP Paribas heeft gedaan en de daaropvolgende problemen die zich bij de investment bank openbaarden, hebben geleid tot meerdere grote reorganisaties, en daardoor instabiliteit in sommige managementteams.

>>> Bekijk ook eens de Morningstar Fondsentool <<<

Echter, de stabiliteit van de teams en het rekening houden met de belangen van eindbeleggers moet beter worden door de implementatie in 2014 van een nieuw variabel beloningsmodel dat overeenkomt met Europese wetgeving. De bonus van de beheerders is tegenwoordig gebaseerd op de voor risico aangepaste prestaties over één en drie jaar (in gelijke delen)en een deel ervan moet belegd worden in BNP fondsen. Deze maatregelen kunnen zelfs nog verder verbeterd worden door de lange-termijnprestaties (vijf jaar) in ogenschouw te nemen.

De communicatie met beleggers is afdoende, maar we hebben opgemerkt dat sommige beheerderscommentaren beperkt blijven tot slechts vage commentaren op de markt, die niet echt informatief zijn voor eindbeleggers. Ten slotte zijn de kosten die het fondshuis voor zijn fondsen in rekening brengt in lijn met die van de concurrentie.

Proces

Ondanks de wisseling van eigenaar bij deze vermogensbeheerder hebben we geen aanwijzingen dat die effect zal hebben op het grondige en effectieve beleggingsproces. Met behulp van een initieel filter die kijkt naar factoren zoals marktkapitalisatie, liquiditeit en schuld, wordt het universum teruggebracht tot ongeveer 70 aandelen. Interne en externe bronnen worden gebruikt om houdbare vrije kasstromen te voorspellen en om te bepalen wat volgens het team een correctie waardering van het aandeel is. Als onderdeel van dit proces maken analisten gedetailleerde schattingen voor onder andere de aandelen, koersen en marges. Dit komt samen in een scorecard voor ieder bedrijf.

De fondsbeheerders houden regelmatig diepgaande discussies met het management van bedrijven die in portefeuille zitten, maar ook met potentiële kandidaten. Hoewel het team doorgaans naar lange-termijntrends kijkt, neemt het ook kansen voor de korte termijn in beschouwing. Bottom-up stock picking is de belangrijkste factor, maar de nadruk ligt op benchmark namen om er zeker van te zijn dat resultaten niet te ver van de index afwijken. Uiteindelijk wordt een portefeuille van 30-40 namen samengesteld, waarvan ongeveer 60% benchmark namen zijn en 40% namen die niet in de benchmark voorkomen, met een maximale tracking error van 10%.

Prestaties

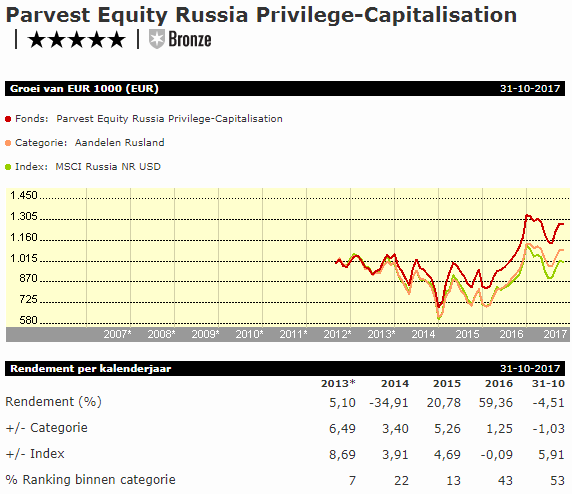

Dit fonds was vroeger verkrijgbaar onder de naam BNP voordat het in 2013 als Parvest fonds in de markt werd gezet. De huidige hoofdbeheerder Vladimir Tsuprov heeft de leiding over het fonds sinds de strategie in maart 2007 werd geïntroduceerd. De aandelenklasse C van dit fonds heeft zijn MSCI Russia 10-40 benchmark lichtjes verslagen over de periode april 2007 tot en met oktober 2017, waarbij het jaarlijkse gemiddelde rendement van het fonds van 0,87% gunstig afsteekt bij de 0,20% van de index.

De relatieve prestaties ten opzichte van peers binnen de Morningstar Categorie Aandelen Rusland is zelfs nog sterker aangezien de fondsen in de categorie gemiddeld 1,72% negatief scoorden op jaarbasis. Deze resultaten zijn geboekt met een standaarddeviatie die iets onder het niveau van de benchmark ligt, hetgeen heeft geresulteerd in bovengemiddelde voor risico gecorrigeerde rendementen over verschillende (lange-termijn) periodes.

De kracht van het fonds ligt in het feit dat het consistent in staat is om zijn concurrenten te verslaan. Sinds 2007 is het maar twee keer achtergebleven bij de categorie: dat was in 2009-2010 en sinds 2015. Beide periodes werden gekenmerkt door sterke prestaties van small-caps.

Kosten

De lopende kosten voor de rebatevrije aandelenklasse van dit fonds, die beschikbaar is voor particuliere beleggers in Nederland, bedragen 1,37%. Dat is iets hoger dan de mediaan van 12,7% van een peer group van rebatevrije aandelenklassen binnen de Morningstar Categorie Aandelen Rusland. Er is geen performance fee van toepassing die de kosten zou kunnen doen oplopen. Ons oordeel op de prijspijler is daarom Neutral.

>>> Bekijk ook eens de Morningstar Fondsentool <<<

Robert van den Oever is Research Editor bij Morningstar Benelux