Het Lord Abbett High Yield Fund volgt een flexibele aanpak waarin het ook buiten het high yield landschap kan beleggen. Dat doet de ervaren fondsmanager met zijn team deskundig en dat leidt tot een sterk trackrecord met goede rendementen. Het fonds verdient dan ook een Morningstar Analyst Rating van Bronze.

Lord Abbett High Yield Fund in het kort:

- Morningstar Analyst Rating: Bronze

- Morningstar Rating: *****

- Beheerteam: Neutral

- Fondshuis: Positive

- Beleggingsproces: Positive

- Rendement: Positive

- Kosten: Negative

Lord Abbett High Yield Fund

Anders dan veel van zijn concurrenten in de high yield categorie kan het Lord Abbett High Yield Fund ook in investment grade, convertibles en andere obligatievormen beleggen. Die flexibele aanpak werkt, concludeert Morningstar-analist Niels Faassen. Een deskundig gebruik van de mogelijkheden en sterke selectie van high yield obligaties bezorgt fondsmanager Steven Rocco een sterk trackrecord met goede rendementen.

Analist Faassen heeft kritiek op de hoge kosten en vindt dat het fondshuis meer zou moeten doen om zijn schaalvoordelen ten goede te laten komen aan beleggers in de vorm van lagere kosten. Desalniettemin verdient dit fonds een Morningstar Analyst Rating van Bronze.

Beheerteam

Steven Rocco werd in december 2010 de hoofdbeheerder van deze strategie nadat Michael Goldstein, die de Amerikaanse variant van het fonds had geleid sinds de oprichting in 1998, vertrok naar Goldman Sachs. Rocco kwam in 2004 bij Lord Abbett, aanvankelijk als analist en associate portefeuillemanager in het obligatieteam.

In september 2014 ging co-manager Chris Towle met pensioen. Hij was verantwoordelijk voor het high yield, leningen en convertible securities team, maar zijn belangrijkste taak was het leiden van het Amerikaanse Lord Abbett Bond-Debenture LBNDX fonds. Rocco nam de leiding over dat fonds gedurende enkele jaren op zich na Towle's pensionering.

Ondanks enkele wisselingen in het obligatieteam heeft het fondshuis zijn analistenteam in de loop der jaren per saldo uitgebreid. De groep is gegroeid van circa tien analisten in 2010 naar 23 aan het begin van 2017. De meeste van de nieuw aangenomen analisten hadden elders uitgebreide ervaring opgedaan alvorens zich bij dit team te voegen. Sectorspecifieke credit analisten volgen zowel de high yield als de investment grade-namen.

Ook vermeldenswaardig is dat co-manager Rob Lee zijn tweekoppige managementteam kan gaan verlaten als hij overgaat naar zijn nieuwe rol als Chief Investment Officer van Lord Abbett, die hij in juli 2016 op zich nam. Hoewel een kleiner verloop van personeel en sterke nieuwe aanwinsten positief zijn, krijgt het fonds een Neutral-beoordeling op de People Pillar.

Fondshuis

Lord Abbett bestaat sinds 1929 en richt zich uitsluitend op investment management, voornamelijk in Amerikaanse aandelen en obligaties. De meeste managers bij het fondshuis hebben een achtergrond in beleggen, en het fondsenaanbod telt een aantal fondsen met sterke langetermijntrackrecords.

Het fondshuis biedt een concurrerend kostenniveau voor het grootste deel van zijn assortiment, en de portefeuillemanagers beleggen in hun eigen strategieën, parallel met eindbeleggers. Dat helpt het fonds aan een positief oordeel op de Parent Pillar.

Het beheerd vermogen bedroeg 113 miljard dollar per oktober 2016 vergeleken met 70 miljard in 2008. Terwijl het fondshuis zijn beheerd vermogen zag toenemen, heeft het zijn analistenteam belangrijk versterkt, met zowel ervaren als jonge nieuwe krachten.

Sinds 2007 heeft Lord Abbett zijn assortiment en zijn researchteam op de schop genomen in een poging om de prestaties op bepaalde gebieden te verbeteren. Het fondshuis introduceerde enkele nieuwe fondsen, liet andere in elkaar opgaan of wijzigde ze en verloor gedurende dit proces enkele portefeuillemanagers. Het verloop is de laatste jaren duidelijk afgenomen en het bedrijf is nu gericht op de groei van zijn wereldwijde aandelenteam en fondsenassortiment.

In juni 2016 nam Lord Abbett's CIO Bob Gerber na een lange staat van dienst afscheid. Veteraan Rob Lee, die eerder hoofd obligaties was, werd al eerder tot vice-CIO benoemd en nam de rol als CIO over per juni. Lee heeft veel bijgedragen aan de groei van het obligatieplatform en de beleggingscultuur van het fondshuis.

>>> Bekijk ook eens de Morningstar Fondsentool <<<

Proces

Economische voorspellingen en analyse van credit condities helpen Rocco om te beslissen welke sectoren te vermijden of te overwegen voordat hij kijkt naar de aantrekkelijkste individuele high yield uitgiftes. Dit fonds moet voor ten minste 80% junk bonds aanhouden en heeft de vrijheid om tot maximaal 20% buiten dit universum te beleggen in andere effecten zoals convertibles, bankleningen, CMBS en investment grade obligaties, en dat maakt het fonds net iets anders dan veel van zijn concurrenten in het high yield landschap.

Vergeleken met zijn Amerikaanse zusterfonds, Lord Abbett High Yield, heeft de in Ierland gevestigde variant nauwelijks blootstelling aan aandelen. In plaats daarvan heeft het een grotere blootstelling naar converteerbare obligaties.

Rocco geeft de voorkeur aan obligaties die uitgegeven worden door bedrijven die veel assets bezitten en die stabiele en voorspelbare kasstromen hebben. Het team monitort de slechtst presterende effecten in het fonds en verkoopt obligaties die tekenen van credit achteruitgang vertonen. De looptijd wordt niet actief gemanaged. Daardoor is het fonds looptijdneutraal in vergelijking met zijn benchmark, de Bank of America Merrill Lynch U.S. High Yield Master II Constrained.

Het team heeft de flexibiliteit die zijn strategie biedt op deskundige wijze gebruikt ten gunste van zijn eindbeleggers door de portefeuille soepel te manoeuvreren in de richting van gebieden waar waarde te vinden is en door top-down sectorthema's te koppelen aan rigoureuze bottom-up analyse. Het fonds krijgt een positief oordeel op de Proces Pillar.

Prestaties

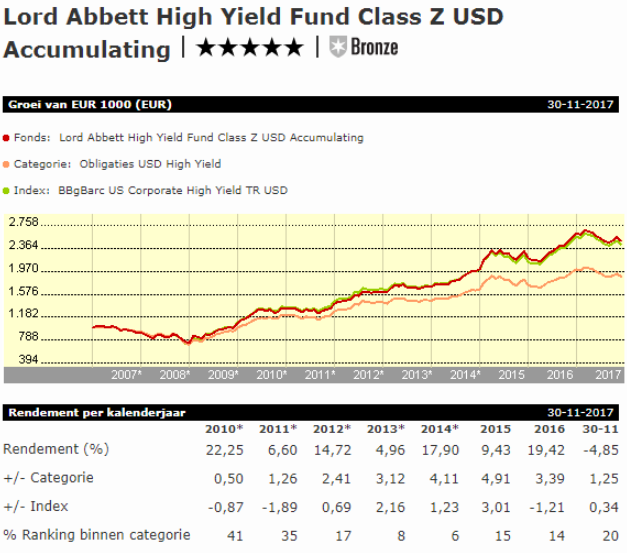

Sinds fondsbeheerder Steven Rocco de leiding kreeg in december 2010 tot en met november 2017 heeft het fonds een jaarlijks gemiddeld rendement geboekt van 7,9%, waarmee het zowel zijn categorie USD High Yield Bond versloeg als zijn benchmark, de Bank of America Merrill Lynch U.S. High Yield Master II Constrained, met respectievelijk 300 en 75 basispunten per jaar.

Het fonds heeft goed stand weten te houden tijdens perioden van marktstress, waaronder 2014 en 2015 toen de energieobligaties het moeilijk hadden samen met obligaties van lage kwaliteit. Voorafgaand aan de uitverkoop verhoogde Rocco de blootstelling aan energie- en lage-kwaliteit-papier, waardoor het fonds het in 2015 beter deed dan de meeste van zijn concurrenten.

In 2016 verhoogde Rocco de blootstelling aan deze twee typen verder. Dat deed pijn in de eerste twee maanden van het jaar, maar een uiteindelijke opvering van deze effecten bezorgde het fonds in 2016 een plek in het hoogste kwintiel. In 2017 kwam het fonds uit in het bovenste kwartiel door een gunstige effectenselectie in grondstoffen en industrie, terwijl de selectie voor de energiesector het minder deed.

Het fonds heeft het ook goed gedaan tijdens gunstigere markten voor high yield. Een weging van bijna 20% in een mix van internationale corporate, investment grade en high yield obligaties (inclusief 5% in opkomende markten) stuwden in 2012 het rendement in vergelijking met de concurrenten. Het team heeft bewezen dat het verschillende instrumenten met succes weet in te zetten om het rendement te stimuleren en daarom krijgt het fonds een Positive oordeel op de Performance Pillar.

Kosten

Met een lopende-kostenfactor van 1,20% per april 2017 is dit fonds veel duurder dan de mediaan van 0,80% voor rebatevrije aandelenklassen in de Morningstar Categorie USD High Yield Bond. Het fonds komt uit in het duurste prijskwintiel en dat is teleurstellend gezien de omvang van het beheerd vermogen in high yield van dit fondshuis. Wij vinden dat het bedrijf meer zou moeten doen om de schaalvoordelen ten goede te laten komen aan eindbeleggers. Daarom krijgt de Price Pillar een negatief oordeel.

>>> Bekijk ook eens de Morningstar Fondsentool <<<

Robert van den Oever is Research Editor bij Morningstar Benelux