Het JP Morgan US Select Equity Plus kanteert een long-short strategie volgens het 130/30 principe. Met succes, want het solide proces heeft zich in 10 jaar tijd ruimschoots bewezen. Morningstar kent het fonds een Morningstar Analyst Rating van Silver toe.

JP Morgan US Select Equity Plus in het kort

- Morningstar Analyst Rating: Silver

- Morningstar Rating: *****

- Beheerteam: Positive

- Fondshuis: Positive

- Beleggingsproces: Positive

- Rendement: Positive

- Kosten: Neutral

Solide middelen en een robuust beleggingsproces ondersteunen de Silver-rating die Morningsatr-fondsanalist Jeffrey Schumacher geeft aan JPM US Select Equity Plus. Dit fonds hanteert een 130/30 strategie met een long en een short component. Sinds begin 2018 is Susan Bao de hoofdbeheerder van dit fonds. Zij is al lange tijd betrokken bij deze strategie en kreeg de leiding na het terugtreden van Tom Luddy.

Zowel de long als de short component van dit fonds voegen waarde toe en zorgen voor een track record waarbij het fonds sinds zijn oprichting in 2008 zowel zijn categoriegenoten als zijn benchmark verslaat.

Beheerteam

De diepgang van het analistenteam en de langdurige betrokkenheid van hoofdbeheerder Susan Bao brengt dit fonds een positief oordeel op de People Pillar. Zoals verwacht is Tom Luddy, die co-beheerder was sinds de oprichting in juli 2007 en meehielp het aandelenwaarderingsmodel te ontwikkelen, eind 2017 teruggetreden. Zijn opvolging is prima geregeld.

Bao is al sinds 1997 bij J.P. Morgan en is co-beheerder sinds de oprichting van het fonds. Zij is hoofdbeheerder van de 130/30 fondsvariant, het JPM US Select Equity Plus, sinds januari 2018. In aanvulling daarop behoudt ze de verantwoordelijkheid voor 10% van het JPM US Select Equity fonds, dat ze samen met Scot Davis beheert. Davis is de opvolger van Luddy op die strategie en beheert 65% van de portefeuille, terwijl de resterende 25% beheerd wordt door het analistenteam. Bao's langdurige betrokkenheid bij het fonds zal de opvolging van Luddy makkelijker maken.

Bao leunt sterk op de research van het analistenteam voor haar eigen stock pciks. De 25 belangrijkste analisten in J.P. Morgan's Amerikaanse-aandelenafdeling hebben een lange carriere met gemiddeld 19 jaar ervaring in de beleggingsindustrie en een dienstverband van gemiddeld 1 jaar bij het fondshuis. Tevens heeft Bao significante beleggingen in het fonds, zodat haar belangen parallel lopen met die van haar eindbeleggers.

Fondshuis

JP Morgan Asset Management beantwoordt aan wat beleggers verwachten van een van de grootste financiële instellingen ter wereld. Het heeft een ruim en divers fondsengamma, aanzienlijke middelen, een wereldwijd beleggingsteam, en een assertieve distributiebenadering. JP Morgan heeft zijn fondsenactiviteit gedeeltelijk via overnames opgebouwd, maar de recente groei ontstond na de financiële crisis van 2008, toen de bank haar kracht ten opzichte van concurrenten toonde.

Het fondshuis onderscheidt zich door zijn krachtige beheerteams. Er zijn positief beoordeelde fondsen voor Europese, Amerikaanse, en emerging markets aandelen. De afgelopen jaren werd het fondsengamma zowel in Europa als in Noord-Amerika gestroomlijnd, waarbij werd ingezet op de beste regio's.

Het feit dat onlangs de performance op 10 jaar werd opgenomen in de beloningsberekening van de fondsbeheerders vinden we ook positief. De moedermaatschappij van de fondsenafdeling, JPMorgan Chase kent voor- en nadelen: het geeft zowel de stabiliteit van een multinational, maar het brengt ook de onzekere impact van toegenomen aandacht van de regelgever en de media met zich mee.

>>> Bekijk ook eens de Morningstar Fondsentool <<<

Proces

De beleggingsaanpak behelst onder meer een effectief gebruik van de sterke research deskundigheid in eigen huis en tezamen met de consistente uitvoering ervan levert dit een positieve rating op voor de Process Pillar. Dit fonds mikt op het benutten van onjuist geprijsde kansen door een consistent gebruik van de lange-termijn waarderingsvoorspellingen van de analisten.

Die calculaties komen voort uit een dividend-discount model uit eigen huis dat is gebaseerd op de calculaties van het team voor winsten, kasstromen en groeipercentages. De analisten rangschikken aandelen ieder binnen hun industrie op basis van hun geschatte fair value. De beheerders nemen die rangschikkingen mee in hun stock picking, waarbij ze de voorkeur geven aan bepaalde sectoren op basis van hun macro-economische analyse.

De large-cap kernportefeuille, de long-only tak van dit fonds, bestaat grotendeels uit aandelen die vallen in het eerste en tweede kwintiel, hoewel aandelen die lager scoren ook in portefeuille kunnen komen om het relatieve risico te verkleinen.

De 30/30 uitbreiding is sector-, stijl- en beta-neutraal, terwijl Susan Bao shorts zoekt in de laagste kwintielen, maar daar ook een element van timing aan koppelt en daarbij doorgaans de voorkeur geeft aan aandelen waar sprake is van een katalysator.

De omvang van de shortposities is kleiner (circa 2%) dan die van de long posities (cira 4%) en dat resulteert in een diversificatie over 250 tot 350 posities. Risicorichtlijnen die samenhangen met de S&P 500 behelsen een limiet van 5% op sectoren en een verwachte tracking error van circa 3%. De short-blootstelling beweegt zich doorgaans tussen 20 en 30% met de nettoblootstelling van de portefeuille naar de markt op 100%.

Prestaties

Een zorgvuldig afgebakende strategie heeft over de lange termijn een sterke prestatie opgeleverd en dat zorgt voor een positieve rating op de Performance Pillar. De outperformance is over het algemeen te danken aan stock-picking over een breed spectrum die bovendien zeer consistent is geweest over het verloop van de tijd. Er is waarde toegevoegd door zowel de long-only portefeuille als de 30/30 uitbreiding.

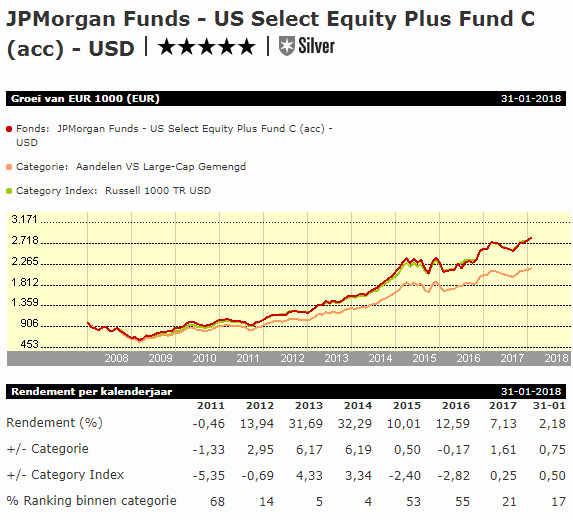

Van 1 januari 2008 tot en met 31 december 2017 heeft het fonds een gemiddeld jaarlijks rendement geboekt van 10,4% en dat steekt gunstig af bij het categoriegemiddelde van 7,9% en het is ook hoger dan benchmark S&P 500 die 9,9% boekte.

De rendementen over de 5 en 10-jaarsperioden komen uit in het eerste deciel van de categorie. Volatiliteit was hoger dan bij categoriegenoten en de index, maar die is op een goede manier aangewend: de Sharpe-ratio van het fonds komt met 15 basispunten over diezelfde periode iets hoger uit dan die van een typische concurrent en het verslaat de S&P 500 met 1 basispunt. De middelmatige prestaties over 2015 en 2016 zijn te wijten aan de aandelenselectie die in die jaren minder succesvol was dan in andere jaren. Dat kwam omdat aandelen in de lagere kwintielen het beter deden aangevoerd door dividendaandelen die worden gezien als rijkelijk gewaardeerd en door slechte keuzes in de sector gezondheidszorg.

Verder werden de kortere-termijnresultaten voor het long-gedeelte meer gedreven door sectorallocatie dan door aandelenselectie en dat komt volgens Susan Bao omdat macro-thema's de markt domineren, en dat maakt het moeilijker voor een bottom-up proces om op microniveau waarde toe te voegen. Afgezet tegen het langere termijn track record is dit echter geen punt van zorg voor het fonds.

Kosten

De lopende-kostenfactor van 0,85% voor dit fonds is conform de gemiddelde kostenvoet voor rebatevrije aandelenklassen van Amerikaanse-aandelenstrategieën.

>>> Bekijk ook eens de Morningstar Fondsentool <<<

Robert van den Oever is Research Editor bij Morningstar Benelux