Het NN European High Yield fonds is een aantrekkelijke optie voor beleggers die niet bang zijn van iets meer risico. De ervaren beheerders en hun overtuigde aanpak hebben voor eindbeleggers sterke lange termijn resultaten opgeleverd.

NN European High Yield in het kort

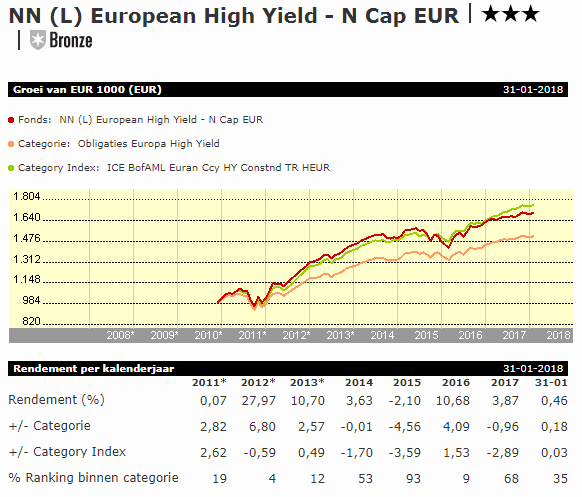

- Morningstar Analyst Rating: Bronze

- Morningstar Rating: ***

- Beheerteam: Positive

- Fondshuis: Neutral

- Beleggingsproces: Positive

- Rendement: Neutral

- Kosten: Positive

Een aantrekkelijke optie voor beleggers die niet bang zijn van een beetje meer risico en volatiliteit, zo omschrijft Morningstar-fondsanalist Niels Faassen het NN European High Yield fonds. De ervaren beheerders zoeken waarde in obligaties van lagere kwaliteit en dat leidt tot een hogere voliatiliteit. Maar hun vastberadenheid, ook het eens even tegenzit, heeft op lange termijn een sterk track record opgeleverd. Analist Faassen kent het fonds een Morningstar Analyst Rating van Bronze toe.

Beheerteam

Sjors Haverkamp is de hoofdbeheerder sinds de oprichting van het fonds in augustus 2010. Sinds 2008 heeft hij met succes Europese high yield mandaten beheerd. Voordien was hij 10 jaar lang high yield analist bij NN IP. Na het vertrek van Tim Dowling in 2016 werd Haverkamp bevorderd tot hoofd van global high yield. Hij besteedt het meeste van zijn tijd aan Europees high yield.

Haverkamp wordt ondersteund door voer toegewijde Europese high yield managers die gemiddeld 11,5 jaar ervaring hebben. Recent heeft dit team echter wat personeel verloop laten zien. Sebastiaan Reinders is gepromoveerd tot hoofd van NN IP's US high yield team per eind 2016, terwijl Sebastian Hofmeister begin 2017 bij het fondshuis is vertrokken. Zij zijn vervangen door Daniel de Koning en Lienke van Balderen. Beide waren al bekend bij het team, want De Koning trof hen tijdens roadshows die hij bijwoonde namens zijn vorige werkgever APG. Van Balderen is het grootste deel van haar carriere credit analist bij NN IP geweest.

Wij beschouwen de twee opgestapte managers als een verlies voor het Europese team, maar denken tegelijkertijd dat het team dit te boven kan komen dankzij de stabiele kern bestaande uit Haverkamp en Jeroen Heemskerk. Zij werken al sinds 2008 samen op high yield.

De ervaring en omvang van het team zijn positief, hoewel we wel iets meer stabiliteit zouden willen zien. Verder waarderen we het feit dat Haverkamp persoonlijk belegd is in zijn eigen fonds, want dat helpt om zijn belangen op dezelfde lijn te krijgen als die van zijn eindbeleggers.

Fondshuis

NN Investment Partners (het voormalige ING Investment Management) heeft een turbulente periode achter de rug. Samen met de verzekeraar werd het op last van de Europese Commissie afgesplitst van ING Bank. Ook moest het diverse regionale onderdelen afstoten. NN Investment Partners gaat met de verzekeraar verder als NN Group.

Tijdens het afsplitsingsproces was het personele verloop relatief hoog. De splitsing heeft vooral impact gehad op de regionale teams buiten Europa, zoals het Amerikaanse high yield team. Daarnaast stapte vrijwel het gehele EMD team over naar een concurrent. NN IP is echter in staat gebleken vacatures op relatief korte termijn op te vullen met gekwalificeerde mensen. Na de afgeronde afsplitsingen verwachten wij meer stabiliteit.

Het kostenniveau van de fondsen is gemiddeld tot beneden gemiddeld, wat positief is. Verder is de variabele beloning van beheerders deels afhankelijk van langetermijnprestaties (3- en 5-jaars), wat wij als gunstig beschouwen. Wel zien wij nog een aantal verbeterpunten. Wij denken dat NN IP meer toegevoegde waarde kan bieden wanneer het fondshuis zich beter zou focussen op kernstrategieën en het grote fondsenaanbod zouden rationaliseren. De informatievoorziening aan beleggers is redelijk, maar is niet voor alle fondsen even uitgebreid. Tenslotte vinden wij dat meer beheerders persoonlijk belegd zouden mogen zijn in hun eigen fondsen.

Proces

Het fonds probeert zijn index te verslaan door met name zijn bottom-up selectie. De benchmark sluit subordinated financials uit, maar Sjors Haverkamp kan daar in beperkte mate in beleggen tot een maximum van 5% van de portefeuille. Analisten ontwikkelen een visie op de huidige en toekomstige credit strength van een bedrijf dat credit oordeel wordt afgezet tegen de yeild-to-worst om de relatieve waarde van de uitgever over sectoren te beoordelen. Het uiteindelijke selectieproces resulteert in een geconcentreerde portefeuille van zo'n 60 uitgevers, terwijl de index er circa 300 omvat.

We waarderen deze gedurfde aanpak die wordt gesteund door diepgaand en fundamenteel onderzoek. Beleggers moeten zich er echter wel van bewust zijn dat de voorkeur van het team voor onbeminde namen vaak leidt tot een overweging in obligaties van lagere kwaliteit. De teamleden hebben vastberadenheid getoond door vast te houden aan bepaalde ekuzes, ook als de markt tijdelijk tegen zit, en ze zullen niet aarzelen om die posities te vergroten als die laag geprijsd zijn, mits ze er waarde in zien voor de toekomst.

Dat deden ze bijvoorbeeld met Chesapeake Energy in 2015. Met posities in Isolux in 2015 en Edcon in 2017 boekten ze magere resultaten en daarom heeft het team een ESG controverse score opgenomen in zijn credit analyse. Wij beschouwen die twee slechte keuzes als incidenten, want op lange termijn hebben de keuzes en de deskundigheid van het team bij obligatieselectie hun eindbeleggers juist veel gebracht. Wij blijven bij ons positieve oordeel op de Process Pillar.

Prestaties

De focus van Sjors Haverkamp op obligaties van lagere kwaliteit heeft hetgeduld van eindbeleggers meermaals op de proef gesteld, maar heeft tot dusver altijd resultaat opgeleverd op de lange termijn. Ondanks teleurstellende jaren 2015 en 2017 heeft het fonds onder leiding van Haverkamp een indrukwekkend track record opgebouwd in vergelijking met zowel de Morningstar Categorie Europe High Yield Bond als de BofA ML European Currency High Yield Constrained ex Sub-Financials benchmark.

Deskundige selectie van uitgevers is de belangrijkste drijfveer achter de resultaten sinds de oprichting in augustus 2010. Het gemiddelde jaarlijkse rendement sinds oprichtingsdatum tot en met januari 2018 bedraagt 7,66%, waar de categorie 5,96% boekte en de index 7,44% haalde. Dat brengt dit fonds een positief oordeel op de Performance Pillar.

Wel heeft Haverkamps voorkeur voor onbeminde namen van lagere kwaliteit gezorgd voor een hogere standaarddeviatie en een hoger maximum drawdown dan het categoriegemiddelde. De hogere risicomaatstaven van het fonds hebben de risico-gecorrigeerde rendementen geremd. Over de vijfjaarsperiode zijn de voor risico gecorrigeerde rendementen nogal gemiddeld in vergelijking met het categoriegemiddelde.

Missers bij de credit selectie hebben geleid tot ondermaatse prestaties voor het fonds in 2015 (veroorzaakt door Isolux) en 2017 (door Isolux en Edcon). Maar de beslissing van de beheerder om vast te houden aan enkele van de namen die in 2015 slecht presteerden, zoals Chesapeake Energy, Rain Carbon en Chemours heeft in 2016 goed uitgepakt. Haverkamps track record maakt zijn fonds geschikt voor beleggers die niet bang zijn voor wat meer volatiliteit dan gebruikelijk is bij de meeste Europese high yield fondsen.

Kosten

Met een lopende-kostenfactor van 0,80% per oktober 2017 zijn de kosten voor dit fonds lager dan de mediaan voor de categorie Europe High Yield Bond die ligt op 0,87% voor vergelijkbare rebatevrije aandelenklassen. Het fonds komt uit in het op een na goedkoopste kwintiel in zijn peer group en daarom krijgt het een positief oordeel op de Price Pillar.

>>> Bekijk ook eens de Morningstar Fondsentool <<<

Robert van den Oever is Research Editor bij Morningstar Benelux