Een ervaren team en een beproefd, doeltreffend beleggingsproces bezorgen Invesco Euro Corporate Bond een Morningstar Analyst Rating van Silver. Wel zijn de kosten van dit fonds aan de hoge kant.

Invesco Euro Corporate Bond Fund in het kort

- Morningstar Analyst Rating: Silver

- Morningstar Rating: ****

- Beheerteam: Positive

- Fondshuis: Neutral

- Beleggingsproces: Positive

- Rendement: Neutral

- Kosten: Negative

Ondanks een aantal wijzigingen in het beheerteam is dit fonds naar de overtuiging van Morningstar-analist Irene Ruiz Espejo nog altijd goed voor een Morningstar Analyst Rating van Silver dankzij het ervaren team en het beproefde proces.

Wel zijn de kosten aan de hoge kant en zijn de voor risico gecorrigeerde rendementen de afgelopen jaren iets teruggelopen, maar niet zodanig dat de Silver-rating in gevaar komt.

Beheerteam

Paul Causer en Paul Read staan aan het hoofd van het vastrentende team van Invesco Perpetual en zijn twee van de meest ervaren beheerders in de branche. Zij werken al ruim 20 jaar samen bij het bedrijf. Zij beheerden dit fonds sinds de oprichting in 2006.

Per januari 2017 bevorderde het team een aantal senior-analisten tot medebeheerders voor verschillende mandaten. In het kader van deze wijzigingen gaf Paul Causer zijn taak als medebeheerder op en werd senioranalist Julien Eberhardt tot co-beheerder benoemd. Hij kwam in 2008 bij het team als analist en heeft zich sinds 2011 geconcentreerd op financials — de analytische achtergrond van Eberhardt is een troef voor deze strategie, en Read blijft aan het roer. Dat zorgt voor continuïteit. We behouden onze positieve rating voor People.

De beheerders behoren tot een 17 leden tellend en groeiend team, dat fondsbeheerders en kredietanalisten omvat. Het team is ervaren en gefocust, en is de afgelopen jaren gegroeid. In 2017 kwamen er twee analisten bij en in 2015 werden er vijf nieuwe leden aangenomen, vooral om de analysecapaciteit van het team te versterken, en om in te spelen op de toenemende kansen. Een team van vijf medewerkers verzorgt de transacties en het risicobeheer.

Wij stellen het op prijs dat de meeste fondsbeheerders beleggen in de fondsen die zij beheren, waardoor hun belangen op een lijn liggen met die van beleggers.

Fondshuis

Het beursgenoteerde Invesco IVZ heeft zijn activiteiten de afgelopen 20 jaar door autonome groei en overnames uitgebreid. Belangrijke toevoegingen waren Trimark in Canada en Perpetual in het VK in 2000, die beide hun beleggingsautonomie behielden. In 2006 werd PowerShares overgenomen, dat zich bezighoudt met gespecialiseerde beleggingen waaronder zijn grootste exchange-traded fonds, PowerShares QQQ. Verder omvat het productscala Amerikaanse en wereldwijde aandelenstrategieën en vastrentende producten, van stabiele waarde tot bankleningen.

Invesco is sterk in vele regio's en beleggingsklassen. Veel van de beheerders werken al lange tijd voor de maatschappij en bouwden een sterke staat van dienst op bij de populairste fondsen van de onderneming, waaronder Invesco Diversified Dividend, Trimark Global Endeavour en Invesco Perpetual Corporate Bond.

Niet alle teams zijn echter even succesvol. Zo had het wereldwijde kernaandelenteam het moeilijk sinds het grootste deel ervan, behalve CIO Ron Sloan, in 2014 van San Francisco naar Atlanta verhuisde. De verhuizing veroorzaakte verloop en de belangrijkste fondsen van het team, Invesco Charter en Invesco Mid Cap Core Equity boekten magere resultaten. In hetzelfde jaar vertrok Neil Woodford bij Perpetual om zijn eigen bedrijf te starten. De resultaten zijn nog niet overtuigend, waardoor de Parent-rating Neutral blijft.

Proces

De beheerders streven naar inzicht in de macro-situatie. Zij gebruiken top-down prognoses voor duratiepositionering. Hun analyse van de kredietwaardigheid van bedrijven, risico's en huidige waarderingen stuurt het bottom-up aspect aan. De beheerders zijn ook pragmatisch bij het identificeren van kansen buiten het centrale top-down scenario indien zij menen dat deze aantrekkelijk zijn geprijsd.

Dit fonds wordt pragmatisch en met een overtuiging beheerd. De beheerders baseren zich niet op een benchmark, waardoor de sector- en landenweging geen beperkingen kent. Zij kunnen soms forse posities aanhouden op terreinen waar zij kansen zien. De portefeuille is opgebouwd rond drie thema's: liquiditeit, defensief, en kredietrisico. Het defensieve thema is de kern, aangezien dit niet-financiële investment grade bedrijfsobligaties bevat en senior en covered bankschuldpapier.

Het rendement wordt geoptimaliseerd via het thema kredietrisico, dat hoogrentend papier bevat (tot 30%), financiële achtergestelde schuld en hybride bedrijfsobligaties. Het fonds kan omwille van defensieve redenen ook cash en overheidsobligaties van hoge kwaliteit aanhouden. De blootstelling aan vreemde munten wordt doorgaans afgedekt in euro.

De duratie wordt actief beheerd, en evolueert recent tussen twee en zes jaar. De beheerders managen de flexibiliteit van hun proces goed, wat een positieve score voor Process rechtvaardigt.

Prestaties

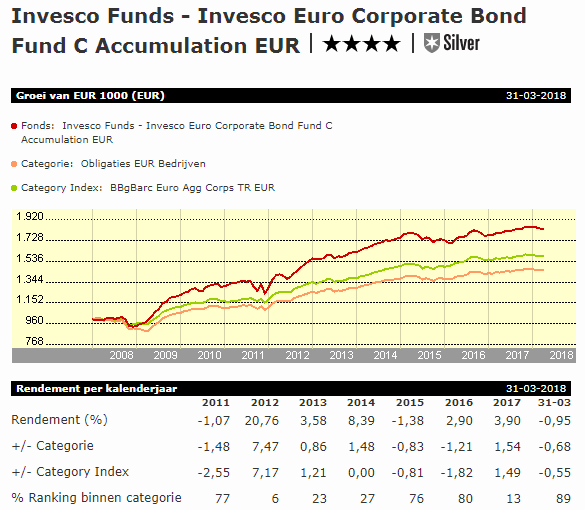

Sinds oprichting in april 2006 tot eind januari 2018 heeft het fonds beter gepresteerd dan zowel het categoriegemiddelde als de BofAML Euro Corporate Index. Het is ook bovengemiddeld volatiel. Dit is te wijten aan de historisch hoge posities in financials, een van de volatielere segmenten van de markt. Hierdoor heeft het fonds tijdens dezelfde periode voor risico gecorrigeerde rendementen neergezet die minder goed waren dan de index, vandaar de Neutrale Performance pijler.

In 2008 belegde het fonds snel in financials, wat het resultaat in het vierde kwartaal drukte, maar waardoor het fonds zich in 2009 spectaculair herstelde (een outperformance van 14 procentpunten tegenover de categorie). Deze aanpak getuigt van de bereidheid van de ervaren beheerders om platgetreden paden te verlaten om waarde toe te voegen.

In 2011 bleven de beheerders overwogen in financials, volgens hen zou het risico gecompenseerd worden door extra rendement. Hierdoor bleef het fonds eerst achter, maar profiteerde het in 2012 van een sterk herstel. Toen versloeg het fonds de categorie met ruim 7 procentpunten. Een combinatie van sectorovertuigingen en effectenselectie leverde in 2013-2014 een outperformance. De aanhoudend onderwogen duration in 2015 en 2016 drukte de solide prestaties op lange termijn. De sterke outperformance in 2017 was vooral te danken aan het overwicht in achtergestelde financials.

Kosten

De lopende kosten van 0,77% per februari 2018 voor de aandelenklasse zonder verkoopcommissie liggen hoger dan die van de meest sectorgenoten, wat de Negative rating voor de Price Pillar rechtvaardigt.

>>> Bekijk ook eens de Morningstar Fondsentool <<<

Robert van den Oever is Research Editor bij Morningstar Benelux