BlackRock Global Long/Short Equity Fund past een bewezen long/short strategie toe die het ervaren team zo weet te ontwikkelen dat het zijn concurrenten steeds een stap voor blijft. Morningstar start met het volgen van deze Europese variant van dit fonds met een Morningstar Analyst Rating van Bronze.

BlackRock Global Long/Short Equity Fund in het kort:

- Morningstar Analyst Rating: Bronze

- Morningstar Rating: -

- Beheerteam: Positive

- Fondshuis: Positive

- Beleggingsproces: Positive

- Rendement: Positive

- Kosten: Negative

BlackRock Global Long/Short Equity Fund

Deze long/short strategie wordt beheerd door een ervaren team dat bewezen heeft dat het de kwantitatief gedreven beleggingsstrategie zo weet te ontwikkelen dat het zijn concurrenten steeds een stap voor blijft. Het Amerikaanse zusterfonds, dat een langer trackrecord kent, heeft dit eveneens bewezen. Daarom start Morningstar-analist Francesco Paganelli met het volgen van deze Europese variant van dit fonds met een Morningstar Analyst Rating van Bronze.

Bovengemiddeld verloop beheerteam

Na een turbulent 2016 kent het team nu een welkome stabiliteit. Dit fonds wordt beheerd door senior leden van BlackRocks Scientific Active Equity team. In 2016 kende de groep een bovengemiddeld verloop in zijn seniore gelederen toen het platform matig presteerde. De co-beheerders met een lange staat van dienst zijn op hun post gebleven: Kevin Franklin, die ook de andere wereldwijde long-short aandelenstrategieën van de groep leidt, en Raffaele Savi, die voorheen hoofd was van de ontwikkelde markten-strategieën en nu co-chief investment officer is van actieve aandelen.

Beide hebben ruim 1 miljoen dollar in de Amerikaanse variant van dit fonds belegd. Franklin en Savi zijn sinds respectievelijk 2010 en 2006 betrokken bij de groep en sindsdien heeft het team laten zien dat het fonds zijn kwantitatieve proces continu weet te verbeteren.

Ze worden ondersteund door zo'n 40 analisten. Ons vertrouwen in het team wordt verder gestut door de ruime mate van middelen in de BlackRock groep waar het team uit kan putten. In 2017 gaf het fondshuis het Scientific Active Equity team een grotere rol in zijn actieve aandelenbusiness en als onderdeel daarvan zijn de uitgaven aan data en onderzoekers verdrievoudigd.

Ook profiteren ze van BlackRocks uitgebreide risicobeheersingstools die nodig zijn om het risico in de gaten te houden en om onwenselijke risico's vanuit het kwantitatieve model te lijf te gaan. Op de People Pillar krijgt dit fonds daarom een positief oordeel.

Grootste vermogensbeheerder

Met 5 biljoen (5.000 miljard) dollar aan vermogen onder beheer is BlackRock de grootste vermogensbeheerder ter wereld. Het fondshuis is niet perfect – na jaren worstelen met zijn actieve aandelen deskundigheid, is het die tak van de firma al voor de tweede keer aan het reorganiseren. Dochter iShares heeft enkele nieuwe, trendy ETF's gelanceerd. Maar het bedrijf heeft goede voortgang geboekt bij het aanmoedigen van zijn fondsbeheerders om in dezelfde lijn als de eindbeleggers te beleggen en het productenaanbod te verbeteren.

Het fondshuis is snel gegroeid, grotendeels dankzij de kracht van iShares en de actieve obligatie- en multi-asset business, evenals de groeiende institutionele business die meest index gebaseerde-strategieën omvat. BlackRocks solide stewardship van kapitaal komt grotendeels voort uit het besluit om verantwoordelijk te handelen als een goed presterende fiduciary om succesvol te kunnen zijn als publiek verhandelde vermogensbeheerder. Het fondshuis gebruikt zijn schaal en technologische capaciteiten om dit doel te bereiken.

BlackRock is continu in ontwikkeling en heeft zich afgelopen jaren gericht op technologie om verder te kunnen groeien, inclusief het verkopen van zijn zelfontwikkelde risicobeheer systeem Aladdin aan concurrenten en het ontwikkelen van een uitgeklede variant voor adviseurs. De recente aankondiging om 30 miljard dollar in actieve aandelenproducten om te zetten in quant-gedreven strategieën toont de bereidheid om meer op technologie te vertrouwen bij het beheren van portefeuilles.

Kwantitatief proces

Het beheerteam heeft bewezen dat het kwantitatieve proces van dit fonds zich in de loop van de tijd kan verbeteren en de procespijler verdient een positief oordeel. Terwijl de kwantitatieve signalen zijn verbeterd, hebben we nog altijd zorgen over of het team in staat is om te schuiven met de wegingen van de maatstaven die het gebruikt om aandelen te rangschikken. Want dat is wat het doorgaans doet op basis van vooruitkijkende marktvisie en recent momentum. Deze verschuivingen zijn echter zeldzaam en hebben slechts eenmaal in de historie van dit fonds plaatsgevonden.

Het team rangschikt op systematische wijze een universum van circa 2.500 ontwikkelde markten-aandelen met behulp van een combinatie van traditionele en niet-traditionele maatstaven. Traditioneel zijn koers-winstverhouding en andere fundamentals die bij kwantitatieve strategieën horen. Het team probeert zich te onderscheiden door ook niet-traditionele maatstaven te gebruiken die meestal zijn gebaseerd op geavanceerde computertechnieken. Zo kijkt het team bijvoorbeeld naar data van derde partijen bij online verkoop om een beeld te krijgen van het consumentensentiment in diverse markten.

Afhankelijk van het vestigingsland licht het team ieder aandeel door op 40-50 maatstaven om de beste long- en shortkansen te vinden. Nieuwere signalen krijgen aanvankelijk grotere weging naarmate oudere signalen hun effectiviteit verliezen. Het team gaat uit van een horizon van drie tot vijf jaar voor ieder signaal. De verdrievoudiging van het budget voor dataverzameling in de komende drie jaar zal helpen om het proces verder te verbeteren.

Prestaties

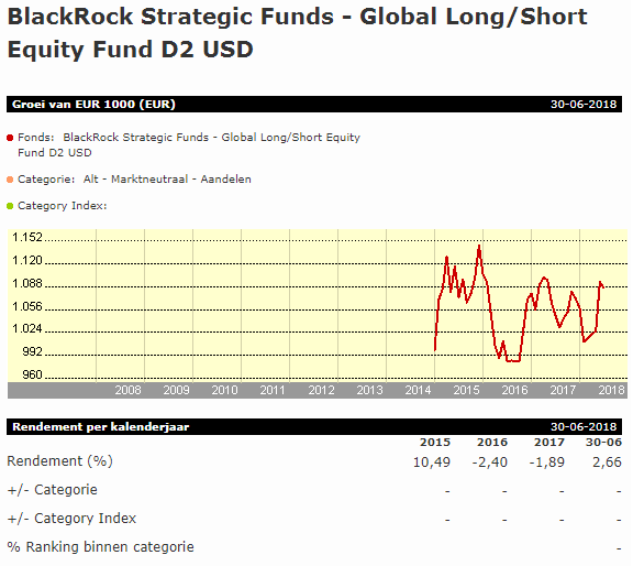

Een aantrekkelijk risico/rendementsprofiel brengt dit fonds een positief oordeel op de Performance Pillar. Dit fonds hanteert dezelfde strategie als zijn Amerikaanse zusterfonds en hun prestaties zijn goed vergelijkbaar, afgezien van kleine kortetermijnafwijkingen vanwege fristie-effecten en kleine implementatieverschillen.

Het rendement vanaf januari 2015 tot en met juni 2018 bedraagt 1,35% gemiddeld per jaar en daarmee verslaat het de meeste van zijn categoriegenoten. Het Amerikaanse fonds heeft een langer trackrecord en haalde 4,3% gemiddeld per jaar over de periode januari 2013 tot en met juni 2018. Dat was eveneens beter dan de concurrentie en het bracht alpha ten opzichte van de MSCI World benchmark.

Het fonds kent verder lage correlaties (gemiddeld circa 0,20) en bescheiden volatiliteit (circa 5% jaarlijks) in vergelijking met de aandelenmarkten. In 2016 beleefde het fonds zijn ergste drawdown toen het 9% verloor in de eerste helft van het jaar. Die teleurstellende prestatie was te wijten aan een combinatie van matige aandelenselectie en beheerfouten. De sentimentsfactoren van het fonds leidden tot massale transacties die scherpe omslagen kenden in het eerste kwartaal. In reactie daarop verlaagde het team de weging van het sentimentgedeelte, maar daardoor misten ze het effect toen juist dat gedeelte weer opveerde.

Ook in 2018 is het sentimentgedeelte van de portefeuille een belangrijke drijfveer achter het rendement. Daardoor is een eventuele crash van momentum gedreven-aandelen het grootste risico voor de korte termijn. Echter, een nieuw tegendraads signaal probeert de blootstelling aan grote transacties te verminderen.

Kosten

Anders dan veel concurrenten in het marktneutrale aandelenlandschap, rekent dit fonds geen performance fee en dat is positief voor beleggers. Echter, de rebatevrije aandelenklasse D2, die beschikbaar is voor particuliere beleggers in Nederland, is met 168 basispunten een van de duurste in dit universum. Daarom is het oordeel op prijspijler negatief.

>>> Klik hier voor de Morningstar Fondsentool <<<

Robert van den Oever is Research Editor bij Morningstar Benelux