Het Dodge & Cox Worldwide Global Stock Fund is een uitstekende optie binnen het wereldwijde aandelenuniversum. Wel brengt de contraire aanpak meer risico met zich mee, maar het langetermijnrendement bewijst dat de strategie werkt. Morningstar handhaaft daarom de Morningstar Analyst Rating van Gold.

Dodge & Cox Worldwide Global Stock Fund in het kort:

- Morningstar Analyst Rating: Gold

- Morningstar Rating: ****

- Beheerteam: Positive

- Fondshuis: Positive

- Beleggingsproces: Positive

- Rendement: Positive

- Kosten: Positive

Dodge & Cox Worldwide Global Stock Fund

Dit fonds heeft een doeltreffende waarde-aanpak die is gebaseerd op kwaliteit, een getalenteerd beleggingsteam dat goed samenwerkt en lage kosten. De strategie is contrair, en dat brengt met zich mee dat het fonds sterk kan afwijken van de benchmark. Ook betekent dat meer risico op een hogere volatiliteit en mindere jaren. Maar de langetermijnprestaties tonen aan dat het rendement mindere periodes altijd weer te boven komt.

Volgens Morningstar-analist Fatima Khizou is dit fonds nog altijd een uitstekende langetermijnoptie in het wereldwijde aandelenuniversum. Daarom handhaaft zij de Morningstar Analyst Rating van gold, de hoogst haalbare bij Morningstar.

Beheerteam

Dit fonds verdient een positief oordeel op de People Pillar vanwege de diepgaande kennis en ervaring van het beleggingsteam. Het zeven leden tellende wereldwijde aandelenbeleggingsteam van Dodge & Cox beheert dit fonds. De leden hebben een dienstverband van gemiddeld 24 jaar bij het fondshuis. Het team omvat ook internationaal aandelendirecteur Diana Strandberg en voorzitter Charles Pohl. Alle leden hebben meer dan een miljoen dollar belegd in de Amerikaanse variant van dit fonds en dat stelt hun belangen op één met die van de eindbeleggers.

Het beleggingscomité is vrij stabiel, maar zo af en toe treedt er een verandering op. In 2016 kwam David Hoeft bij het team, die sinds 1993 bij het fondshuis werkt. In januari 2018 schoof Ray Mertens, een veteraan met vijftien jaar ervaring bij Dodge & Cox, van dit comité op naar het comité dat internationale aandelenbeleggingen onder zijn hoede heeft en het Gold-rated fonds Dodge & Cox International Stock runt.

Deze veranderingen ondersteunen de gevestigde aanpak van het fondshuis bij opvolging en het vermijden van het risico dat te veel nadruk komt te liggen op bepaalde sleutelpersonen, het zogeheten key-person risk.

De analisten hebben brede en diepe ervaring. Per mei 2018 had het fondshuis 33 industrie-analisten en beheerders aan de aandelenkant. Allen zijn langer dan vijf jaar verbonden aan het bedrijf. Er zijn ook 27 analisten en beheerders met vergelijkbaar ervaringsniveau aan de obligatiekant en 25 research associates die 2 tot 4 jaar bij het bedrijf zijn. Bijna alle teamleden hebben zowat hun hele carrière opgebouwd bij Dodge & Cox en er gaat zelden iemand weg, anders dan bij pensionering.

Fondshuis

Dodge & Cox heeft de lat hoog gelegd voor de vermogensbeheerindustrie. De vele sterke punten van dit fondshuis brengen het een positief oordeel op de Parent Pillar. Het is gevestigd in San Francisco, sedert 1930, en profiteert van een sterke beleggingscultuur. CEO Dana Emery en voorzitter Charles Pohl zijn de leiders van het beleggingsteam; hun aanpak is er een van de lange termijn.

Maar het fondshuis wil geen sterbeleggers kweken - een belangrijke en blijvende karakteristiek van het bedrijf. Elk fonds wordt beheerd door een van de vijf beleggingscomités. De leden daarvan hebben gemiddeld ruim 20 jaar ervaring bij het fondshuis. Meer nog, de analisten hebben brede en diepe ervaring van een indrukwekkend niveau.

Alles bij elkaar telt het fondshuis zo'n 60 beheerders en analisten waarvan de meeste hun hele loopbaan blijven, want de enige reden voor vertrek is doorgaans pensionering. De financiële aansporingen zijn goed op dezelfde lijn gebracht als die van de eindbeleggers. Portefeuillebeheerders beleggen zelf ook fors in hun strategieën. Dodge & Cox is volledig eigendom van het eigen personeel, zodat medewerkers van het succes kunnen meeprofiteren. Bovendien helpt dat om de kortetermijndruk van Wall Street te vermijden die beursgenoteerde bedrijven wel ervaren.

De aanpak ten aanzien van nieuwe strategieën is bijzonder en bewonderenswaardig, want er zijn er maar zes gelanceerd in de hele geschiedenis van het bedrijf. Beheerders hebben in het verleden bewezen dat ze er niet voor terugschrikken om een fonds te sluiten om de strategie te beschermen. Kortom, Dodge & Cox is een modelfondshuis.

Proces

Dit fonds heeft een duidelijke waarde-aanpak: het beleggingscomité zoekt wereldwijd naar aandelen die goedkoop lijken volgens een reeks waarderingsmaatstaven. De beheerders passen een bottom-up, fundamenteel onderzoek toe en hebben een voorkeur voor goed management, concurrentievoordelen en solide groeipotentieel. Vaak profiteren ze van slecht nieuws of van een slecht economisch klimaat om fundamenteel sterke bedrijven te kopen.

De beheerders meten hun landen- of sectorwegingen niet af aan de index, maar zetten een limiet van 3% op individuele posities om de risico's die inherent zijn aan zo'n contraire strategie te beperken. Brede macro-visies en andere high-level factoren spelen een kleinere rol, hoewel het team zaken als potentiële wetgeving wel meeneemt.

De beheerders zijn gericht op de lange termijn, dus de portefeuille-omzet is laag en moet dat ook blijven. De jaarlijkse omzet was gemiddeld 21% over de afgelopen vijf kalenderjaren en dat is beduidend lager dan het categoriegemiddelde voor large-cap gemengd.

De beheerders verkopen als de waarderingen te hoog worden, de fundamentals verslechteren of zich betere kansen aandienen. Als waarderingen dalen, dan pakken ze vaak de kans om die posities te vergroten waar ze vertrouwen in hebben. Daardoor kan de portefeuille soms sterk afwijken van de index en het vraagt geduld. De valuta-blootstelling wordt afgedekt, maar meestal slechts een deel van de portefeuille.

Prestaties

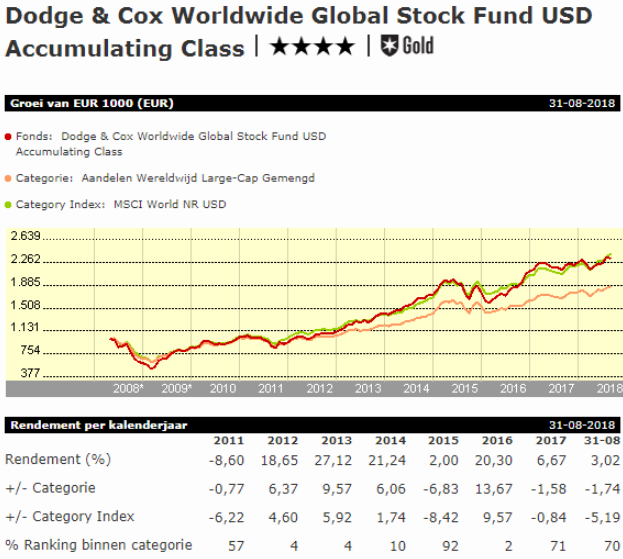

Dit fonds doet het al heel lang goed en verdient daarom een positief oordeel op de Performance Pillar. Vanaf de lancering van het fonds in december 2009 tot en met juli 2018 heeft het gemiddeld 9,7% rendement gehaald en daarmee verslaat het de MSCI ACWI benchmark die 9% haalde en het categoriegemiddelde van 6,8%. Bovendien heeft het fonds consistent de index verslagen in alle 61 voortschrijdende vijfjaarsperioden sinds de lancering.

De contraire aanpak van het team en de bereidheid om geduld te hebben dragen bij aan het lange-termijn succes maar hebben ook geleid tot hogere volatiliteit en downside-capture niveaus. Daardoor zijn de voor risico aangepaste resultaten minder indrukwekkend: de Sharpe ratio van 0,65 komt in de buurt van de 0,54 van de categorie maar blijft achter bij de 0,7 van de index.

De strategie bleef achter tijdens de financiële crisis toen posities in de financiële sector pijn deden. Ook in 2015 ging het minder toen de al lang bestaande overweging in opkomende markten tegen ging werken omdat het sentiment zich tegen die categorie keerde. Maar in 2016 veerde het fonds sterk op en dat toonde de kracht om mindere periodes te kunnen overleven.

Het rendement van januari 2017 tot en met juli 2018 van 13,9% bleef achter bij de index (16,4%) en de categorie (14,8%). Minder gelukkige aandelenselectie in de sectoren communicatie en financials waren de boosdoener, zoals Sprint en Altice en de banken UniCredit en Barclays. Ook verkeerde keuzes in energie-aandelen speelden het fonds parten.

Kosten

De lopende-kostenfactor van 0,69% voor de rebatevrije aandelenklasse die verkrijgbaar is voor particuliere beleggers in Nederland, steekt positief af bij het gemiddelde van vergelijkbare aandelenklassen voor wereldwijde aandelenfondsen.

Robert van den Oever is Research Editor bij Morningstar Benelux