Het Templeton Global Bond Fund gaat afscheid nemen van een ervaren co-beheerder, maar de rest van het team inclusief hoofdbeheerder Michael Hasenstab blijft intact. De aanpak is tegendraads, maar heeft zich op de lange termijn duidelijk bewezen. Morningstar handhaaft dan ook de Morningstar Analyst Rating van Silver.

Templeton Global Bond Fund in het kort:

- Morningstar Analyst Rating: Silver

- Morningstar Rating: *****

- Beheerteam: Positive

- Fondshuis: Positive

- Beleggingsproces: Positive

- Rendement: Neutral

- Kosten: Negative

Templeton Global Bond Fund

Dit fonds neemt eind 2018 afscheid van zijn ervaren co-beheerder Sonal Desai, maar de rest van het deskundige team en veteraan-hoofdbeheerder Michael Hasenstab blijven op hun post. Hun aanpak is tegendraads; het team probeert kansen te ontdekken in opkomende markten rentes, valuta en looptijden voordat anderen die zien. Die contraire aanpak heeft zich op de lange termijn uitbetaald.

Wel leidt de contraire benadering tot periodes van underperformance. De grote uitslagen in rendement, zowel naar boven als soms naar benden, leiden tot een bovengemiddelde volatiliteit. Deze aanpak vergt dus geduld, maar heeft zich al duidelijk bewezen. Morningstar-fondsanalist Wing Chan handhaaft dan ook de Morningstar Analyst Rating van Silver op dit fonds.

Beheerteam

Co-beheerder Sonal Desai, die sinds 2011 die functie bekleedt, zal eind 2018 bij het fonds vertrekken om chief investment officer (CIO) te worden van de obligatietak van het fondshuis. Desai kwam in 2009 bij het team van hoofdbeheerder Michael Hasenstab na eerdere dienstverbanden bij hedgefonds Thames River Capital en het Internationaal Monetair Fonds. Haar expertise zal gemist worden, maar er is nog altijd voldoende reden om groot vertrouwen te hebben in het team dat dit fonds ondersteunt.

Hoofdbeheerder Michael Hasenstab is tevens CIO van de wereldwijde macro-groep van het fondshuis en hij is eindverantwoordelijk voor de besluiten over het macro-gedeelte van de fondsen. Calvin Ho, een van de macro-researchers sinds 2005, is bevorderd tot co-beheerder. Het team heeft ruime ervaring en ruim voldoende handels- en risicobeoordelingsmiddelen tot zijn beschikking.

Hasenstab begon in 1995 bij het fondshuis als analist op emerging markets sovereign credit en vertrok vervolgens om een doctoraat in de economie te halen aan de Australian National University. Hij keerde terug bij Templeton in 2001 en werd toen co-beheerder via de aandelenklasse A van het fonds. Hasenstabs team beheert het leeuwendeel van de 150 miljard dollar aan vastrentende waarden die het fondshuis onder beheer heeft.

Hasenstab en Ho werken met zes analisten die zetelen in San Mateo, Californië en die gemiddeld negen jaar ervaring hebben. Ze krijgen ondersteuning van vijf toegewijde handelaren en drie risico-beheer professionals.

Fondshuis

Franklin Resources BEN, het moederbedrijf van Franklin Templeton Investments, is publiek genoteerd, maar wordt gecontroleerd door de familie. De wereldwijde vermogensbeheerder heeft 734 miljard dollar onder beheer (stand per juli 2018) en het fondshuis is gegroeid door middel van acquisities. Het heeft nooit ingegrepen in de beleggingsculturen van de overgenomen bedrijven.

De laatste jaren kampt het fondshuis met uitstroom van vermogen en dat heeft tot veranderingen geleid. Er zijn diverse 'LibertyQ' ETF's op de markt gebracht vanaf 2016. Terwijl veel actieve managers stappen hebben ondernomen om beleggers aan te trekken die een voorkeur lieten blijken voor goedkopere, passievere producten, introduceerde Franklin ook landen-ETF's, een producttype dat nogal afwijkt van de rest van het assortiment.

Ook kwamen er veranderingen in het beleggingsteam. In 2017 werd de FT Investment Solutions Group gevormd die onder leiding kwam van Ed Perks, die een lange staat van dienst heeft als portefeuillebeheerder van Franklin Income. Ook werd Stephen Dover benoemd tot hoofd aandelen en risicobeheer-team veteraan Mat Gulley tot hoofd alternatives.

Een aantal experts dat waardeaandelen beleggingen bestiert, is samengevoegd onder de nieuwe Mutual Series boetiek en het risicobeheer is gecentraliseerd nadat het fondshuis eerder met problemen te kampen had bij enkele van zijn vlaggenschipfondsen.

Deze veranderingen zijn zinvol en het aanbod van het fondshuis is wereldwijd sterk. Vanwege de omvang van de veranderingen en de al langer bestaande problemen bij het fondsenaanbod in Amerikaanse en opkomende-markten aandelen valt het oordeel op de Parent Pillar neutraal uit.

Proces

Michael Hasenstab en zijn team mikken op het ontdekken van waarde in staatsobligaties, sovereign credit, rentes en valuta in landen met gezonde of verbeterende fundamentals die door de markt ondergewaardeerd worden.

De portefeuille is benchmark-agnostisch en wordt opgebouwd aan de hand van de zorgvuldige fundamentele research van het team waarbij lokale marktdeelnemers feedback geven. Het contrair denkende team probeert zulke kansen als eerste te ontdekken en vervolgens bekijken ze hoe de casus die ze zien zich in de loop der jaren ontvouwt. Hasenstab vereist geen fiscale perfectie, wel verbetering van de trends.

Tijdens de diepste dalen van de eurozone crisis in 2011 bouwde hij een positie in Ierse staatsobligaties op met als argument dat de Ierse overheid goede stappen zette richting fiscale stabiliteit hetgeen door de markt nog niet was ingeprijsd. Zulke contraire posities zijn typisch voor Hasenstab en zijn team. Zo hield hij vast aan een positie in het door conflicten verscheurde Oekraïne in 2014 en 2015 toen het land zijn schulden aan het herstructureren was.

Top-down thema's die tot uitdrukking komen in valuta-shorts en looptijd onderscheiden dit fonds van de meeste andere fondsen in de wereldwijde obligatiecategorie. Het team houdt vast aan langdurige ontwikkelde markten valuta-shorts die als buffer moeten dienen als opkomende-markten valuta in de verkoop gaan.

Het team heeft de looptijd gehouden tussen één jaar en één jaar negatief sinds 2014 vanwege de visie dat de markt het effect van inflatie onderwaardeert. Alles bij elkaar verdient de geduldige en onderscheidende aanpak van dit fonds een positief oordeel op de Process Pillar.

Prestaties

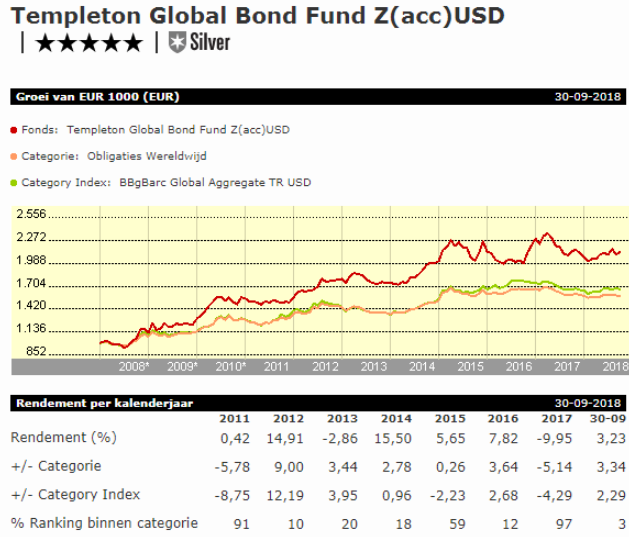

Michael Hasenstabs tegendraadse aanpak, geduld en vaardigheid om waarde in rentes te vinden, in staatsobligaties en valuta heeft zich over de lange termijn uitbetaald. Vanaf eind 2006, toen hij de leiding kreeg over de strategie tot en met september 2018 heeft het fonds een gemiddeld jaarlijks rendement geboekt van 9,2% en daarmee heeft het 99% van zijn obligatie categoriegenoten verslagen.

Tegelijk kent het fonds een behoorlijk risico ten aanzien van de rentes in opkomende markten en valuta-effecten. Dat heeft het fonds flink benadeeld tijdens risico-averse marktomstandigheden. In het derde kwartaal van 2011 bedroeg het verlies 8% en van juli 2015 tot aan februari 2016 zakte het met 10% en die verliezen behoorden in de periodes tot de slechtste prestaties in de categorie.

Andersom is het zo dat het fonds aan kop gaat in tijden dat opkomende-markten obligaties het goed doen, zoals in 2012 toen het fonds 17% wist te winnen. Door zulke uitslagen is de volatiliteit van dit fonds binnen zijn categorie hoger dan die van de meeste concurrenten sinds 2006.

Het fonds is dus succesvol op de lange termijn, maar de sleutelthema's van het fonds hebben op de middellange termijn ook wel tegengewerkt. De korte looptijd waar het fonds voor kiest (die uiteenloopt van één jaar negatief tot twee jaar) drukt het rendement in periodes van stabiele rentes. Ook hebben de significante shortposities op de yen en de euro het fonds geraakt toen ze relatief sterk waren ten opzichte van de dollar, zoals in het grootste deel van 2017.

Kosten

De kosten voor dit fonds zijn hoger dan voor concurrerende fondsen, dus het oordeel op de kostenpijler is negatief. De lopende-kostenfactor voor de rebatevrije aandelenklasse Z ligt op 1,10% en dat is flink hoger dan de mediaan van 0,67% voor vergelijkbare 'clean' aandelenklassen in de wereldwijde obligatiecategorie.

Robert van den Oever is Research Editor bij Morningstar Benelux