Morningstar heeft veel vertrouwen in het op mid- en smallcaps gerichte Add Value Fund en zijn deskundige en stabiele beheerteam. Het trackrecord is sterk, maar de portefeuille is wel zeer geconcentreerd en er is potentieel liquiditeitsrisico door de geringe handel in sommige smallcaps. Enige punt van zorg zijn de hoge kosten van het fonds.

Add Value Fund in het kort:

- Morningstar Analyst Rating: Bronze

- Morningstar Rating: ****

- Beheerteam: Positive

- Fondshuis: Neutral

- Beleggingsproces: Positive

- Rendement: Positive

- Kosten: Negative

Add Value Fund

Dit Nederlandse mid- en smallcapfonds blijft Morningstar veel vertrouwen geven. Het team van 's lands bekendste smallcapbelegger Willem Burgers en Hilco Wiersma is begin 2018 uitgebreid met analist Bastiaan Rogmans. Samen vormen zij een sterk team met uitgebreide kennis van het universum.

Het fonds kent een sterk langetermijntrackrecord waarbij de outperformance over het algemeen voortkomt uit goede bottom-up selectie. Wel is de concentratie in de portefeuille zeer hoog en het smallcapuniversum brengt liquiditeitsrisico met zich mee.

Maar dankzij het capabele en stabiele beheerteam, het bewezen proces en het sterke trackrecord verdient dit fonds volgens fondsanalist Ronald van Genderen een Morningstar Analyst Rating van Bronze.

Beheerteam

Wij vinden het beheerteam, bestaande uit Willem Burgers, Hilco Wiersma en sinds januari 2018 Bastiaan Rogmans, capabel en stabiel. Burgers is een zeer ervaren beheerder, met veel expertise binnen Nederlandse smallcaps. Van 1978 tot 1988 werkte hij bij Robeco als beheerder van verschillende fondsen. De twee jaar daarop was hij actief als hoofd research bij Van Meer James Capel.

Van 1990 tot eind 2002 was Burgers de beheerder van het Nederlandse smallcapfonds Orange Fund. Tijdens deze succesvolle periode groeide hij uit tot een van de bekendste smallcapbeleggers in Nederland.

Eind 2002 moest Burgers zijn functie neerleggen, nadat de AFM bij het OM aangifte deed van handel met voorkennis. Hoewel Burgers de beschuldigingen weerlegde, werd hij hier later voor veroordeeld met een geldboete. In de jaren daarop was Burgers alleen als privébelegger actief.

Dit veranderde toen Burgers in 2007 startte bij het Add Value Fund, dat inmiddels onderdeel is van Optimix. Het fondsbeheer deelt hij met Hilco Wiersma, die achttien jaar ervaring heeft opgebouwd als wholesale broker, institutional sales trader, beleggingsadviseur en vermogensbeheerder. Evenals Burgers bezit Wiersma veel kennis over de bedrijven in het universum. Beide beheerders beleggen in het eigen fonds. Dit verbetert naar onze mening de afstemming van hun belangen met die van beleggers. Per januari 2018 ontvangen zij analist Bastiaan Rogmans.

Fondshuis

In april 2016 kondigde Handelsbanken aan Optimix volledig over te nemen en deze overname is per 1 september 2016 geëffectueerd. In lijn met de zeer decentrale wijze waarop Handelsbanken en haar dochterondernemingen opereren, behoudt Optimix haar zelfstandigheid. Wij hebben dan ook geen enkele impact van de overname op Optimix waargenomen.

Optimix is een Nederlandse vermogensbeheerder met ruim 2,5 miljard euro onder beheer. Naast het beheren van portefeuilles op discretionaire basis biedt het onder eigen vlag zeven fondsen aan. De fondsen worden vooral gebruikt in de portefeuilles van cliënten. Optimix is één van de kleinere fondshuizen in Nederland. Samen hadden de fondsen per eind oktober 2018 bijna 580 miljoen euro onder beheer. Het beleggingsteam van Optimix is buitengewoon stabiel, maar wij vinden de kosten van de fondsen over het algemeen aan de hoge kant.

Naast de zeven fondsen die onder de Optimix naam worden aangeboden, biedt de onderneming het Add Value Fund aan, waarin circa 107 miljoen euro wordt belegd. In oktober 2013 kondigde Optimix de gedeeltelijke overname aan van Add Value Fund Management, de beheerder van Add Value Fund. In eerste instantie verwierf Optimix 45% van de aandelen en alle prioriteitsaandelen. Beheerders Burgers en Wiersma verwierven beide een belang van 10%. In 2017 verwierf Optimix de resterende 35% in Add Value Fund Management.

Proces

Het beheerteam past een inmiddels bewezen en puur bottom-up proces toe. Uitgangspunt is het universum van circa 65 Nederlandse bedrijven met een marktkapitalisatie tussen 20 miljoen en 7,5 miljard euro. Deze bedrijven worden beoordeeld op verschillende bottom-up factoren. Dit gebeurt zowel kwantitatief als kwalitatief.

Voorbeelden van kwantitatieve criteria zijn een minimale jaarlijkse groei van de winst per aandeel van gemiddeld 7,5% over de langere termijn (3-5 jaar) en een stabiele dividenduitkering (het liefst minimaal 2,5%). Kwalitatieve criteria zijn onder andere een bewezen en succesvol bedrijfsmodel, heldere strategie en betrouwbaar management. Voor de kwalitatieve analyse maken de beheerders veel gebruik van hun netwerk bij Nederlandse smallcaps. Alle bedrijven in de portefeuille worden regelmatig bezocht, waarbij het duo onder andere, maar niet uitsluitend, met het management spreekt. Dit vormt een belangrijk onderdeel van het proces. De beheerders hanteren een outlook van 3 tot 5 jaar.

Het beleggingsproces is puur bottom-up en er wordt geen strategische sectorallocatie nagestreefd. Het fonds heeft geen benchmark waaraan de beheerders zich spiegelen of gebonden zijn en op sectorniveau kan sprake zijn van grote concentraties. Liquiditeit speelt wel een grote rol. Twee derde van de portefeuille moet snel verkocht kunnen worden, terwijl tot een derde in minder liquide aandelen kan worden belegd.

Prestaties

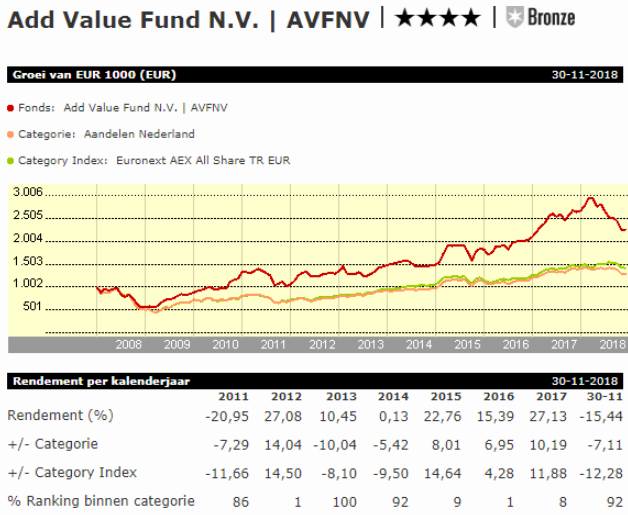

De prestaties van het fonds zijn sterk maar kennen wel een sterk wisselend verloop waar beleggers bestand tegen moeten zijn. Het ene jaar kan het fonds bij de best presterende fondsen horen, terwijl het fonds het jaar daarop het merendeel van de concurrentie voor moet laten gaan. Enerzijds heeft dat te maken met het feit dat het fonds alleen belegd is in mid- en smallcaps, terwijl dat niet voor alle fondsen in de Morningstarcategorie Aandelen Nederland het geval is.

Anderzijds kan de hoge concentratie en aandelenselectie een rol spelen. Zo was 2013 een uitzonderlijk slecht jaar. Het fonds werd zwaar getroffen door de ontdekking van de boekhoudfraude bij Imtech. In 2014 hadden midcapaandelen het moeilijk en dit drukte ook de rendementen voor dit fonds.

Desondanks heeft het fonds sinds de introductie in 2007 een zeer sterk track record opgebouwd. Tot en met november 2018 bedraagt het gemiddeld jaarrendement 6,59%. Het enige vergelijkbare Nederlandse smallcapfonds, Kempen Orange Fund, behaalde op jaarbasis over dezelfde periode een rendement van 5,93%. Terwijl de Euronext AMX en Euronext AScX bleven steken op respectievelijk 2,92% en 5,37%. Deze sterke prestaties van het fonds werden bovendien behaald bij een risico (standaarddeviatie) die redelijk in lijn ligt in vergelijking met de concurrenten en de indices, terwijl het maximale verlies zich gunstiger verhield versus met name de genoemde indices.

Kosten

Per januari 2018 is de kostenstructuur voor het fonds veranderd. Sindsdien kent het fonds een gestaffelde structuur waarbij de management fee in treden zal dalen naarmate het vermogen onder beheer stijgt. Voor de eerste 100 miljoen euro aan beheerd vermogen geldt een tarief van 1,75%, terwijl boven 200 miljoen euro het laagste tarief van 1,00% zal worden geheven.

Gezien het huidige beheerd vermogen van circa 107 miljoen euro en de lopende kosten van 2,02%, blijft het fonds in onze ogen zowel in absolute als in relatieve zin duur. De kosten kunnen nog hoger uitvallen door een prestatievergoeding van 10% over het rendement boven een absolute drempel van 10% (met een high water mark van twee jaar). Door het gebruik van een absolute drempel vinden wij de prestatievergoeding niet optimaal gestructureerd.

Robert van den Oever is Research Editor bij Morningstar Benelux