Het Alger Small Cap Focus fonds wordt vanaf nu gevolgd door Morningstar en krijgt een Morningstar Analyst Rating van Silver. Het fonds onderscheidt zich door een ervaren beheerder die zich ruimschoots bewezen heeft en door en een eigen aanpak die langetermijngroei van small-cap bedrijven voorop stelt.

Alger Small Cap Focus Fund in het kort

- Morningstar Analyst Rating: Silver

- Morningstar Rating: *****

- Beheerteam: Positive

- Fondshuis: Neutral

- Beleggingsproces: Positive

- Rendement: Positive

- Kosten: Negative

Het Alger Small Cap Focus fonds wordt vanaf nu gevolgd door Morningstar en krijgt van Morningstar-fondsanalist Jeffrey Schumacher een Morningstar Analyst Rating van Silver. Het fonds onderscheidt zich door een ervaren beheerder en een eigen aanpak. Beheerder Amy Zhang heeft zich bij eerdere fondshuizen bewezen als een expert op het gebied van small-caps en zij runt dit fonds met een toegewijd en goed op zijn taak toegesneden team.

Zhang's benadering van small-cap beleggen is duidelijk onderscheidend: zij richt zich niet op marktkapitalisatie, maar definieert het universum in termen van omzet en richt zich op bedrijven met operationele jaaromzet van ten hoogste 500 miljoen dollar die producten of diensten leveren die aansluiten bij wat in opkomende markten hard nodig is.

Beheerteam

Beheerder Amy Zhang heeft zich bewezen en heeft ruime ervaring met small-cap aandelen. Zij kwam in 2015 bij Alger en nam in februari van dat jaar de leiding over de Amserikaanse variant van dit fonds op zich. Voordien was ze werkzaam bij Brown Capital Management in Baltimore. Daar droeg ze bij aan het uitstekende track record van het Gold-rated Brown Capital Management Small Company dat een van de best presterende was in de categorie small-cap groei en met gemak de Russell 2000 Growth Index versloeg met minder risico.

Zhang's ervaring in de beleggingswereld gaat terug tot eind jaren '90, toen ze werkzaam was in kredietderivaten, waarna ze van 1998 tot medio 1999 aandelenanalist was bij Templeton. Toen stapte ze over naar Epsilon en in 2002 kwam ze bij Brown.

De ondersteunende staf waar Zhang een beroep op kan doen is gegroeid sinds ze het fonds leidt en telt nu vier analisten. Tom DeBourcy doet gezondheidszorg; hij kwam in 2015 bij Alger en maakt sinds medio 2016 deel uit van Zhang's team. Software specialist Kyle Chen kwam bij het fondshuis en het team in 2016, en research associate Caleb Huang stroomde kort daarna in het team vanuit een intern opleidingsprogramma. Nidhi Chadda, een generalist met een achtergrond in consumentenaandelen die al langer bij Alger zat dan Zhang, is in 2018 vertrokken.

Daarop trok de beheerder Rahul Chadda aan, een ervaren industrials-analist met ervaring aan de sell-side. Het team is volledig toegewijd aan Zhang, maar de verantwoordelijkheden zullen breder worden als Alger een mid-cap variant van deze strategie gaat uitrollen.

Fondshuis

Het fondshuis Fred Alger Management, dat in privé-handen is, richt zich met name op beleggen volgens de groei-stijl. Vanaf de oprichting in 1964 is het fondshuis trouw gebleven aan zijn kerncompetenties, ook toen het hoofdkantoor in het New Yorkse World Trade Center was verwoest bij de aanslagen van 11 september 2001. Toen kwamen diverse oud-werknemers terug om het bedrijf weer van de grond te helpen opbouwen.

Hoewel de fondsen door de jaren heen wisselende resultaten hebben laten zien, evenals verloop onder de beheerders in de afgelopen vijf jaar, zijn er toch zaken die positief opvallen. Zo is vlaggenschipfonds Alger Spectra weer aan de top gekomen sinds Patrick Kelly in 2004 aan de leiding kwam: onder zijn beheer is het fonds een consistente top-performer in het large-cap groei-universum. Ook Amy Zhang's Alger Small Cap Focus fonds valt op.

Naarmate factorbeleggen een grote rol ging spelen in de beleggingsindustrie ten koste van stijl-specifieke strategieën, heeft Alger daarop geantwoord door meer focus aan te brengen in zijn portefeuilles om stock-picking kwaliteiten te benadrukken. Het fondshuis heeft sinds 2012 acht gefocuste strategieën geïntroduceerd. Alger laat veteranen zoals Kelly portefeuilles bouwen op basis van hun beste ideeën en ook wordt talent van buiten aangetrokken om een reeks fondsen om te vormen tot hoge-overtuigingsstrategieën met ieder zo'n 50 aandelen.

Dat is hoopgevend, maar een daarvan is alweer opgeheven en de rest maakt nog slechts een klein deel van het beheerd vermogen uit. Daarbovenop komt nog dat de kosten aan de hoge kant zijn, met name voor institutionele fondsen, terwijl het fondshuis toch echt in zijn kosten heeft gesneden. Daarom krijgt Alger een neutraal oordeel op de Parent Pillar.

Proces

Zhang's benadering van small-cap beleggen is duidelijk onderscheidend. Zij richt zich niet op marktkapitalisatie, maar definieert het universum in termen van omzet en richt zich op bedrijven met operationele jaaromzet van ten hoogste 500 miljoen dollar. Zhang kijkt naar bedrijven met een gezonde balans, houdbare businessmodellen en goede vooruitzichten op lange-termijn groei door onderscheidende producten of diensten die aansluiten bij wat in opkomende markten hard nodig is. Dat leidt tot een focus op innovatieve namen in gezondheidszorg en technologie die per maart 2019 zo'n 80% van de 50 namen in portefeuille uitmaakten.

Het proces brengt waarderingsrisico met zich mee, want de bedrijven waar zij op mikt hebben doorgaans nogal enthousiaste waarderingen afgezet tegen hun huidige resultaten. Anderzijds verminderen de bescheiden schuld/eigen vermogen niveaus de waarschijnlijkheid van een miskleun.

Zhang zal niet een naam verkopen alleen maar omdat die een bepaald omzetniveau of marktkapitalisatie bereikt. Wel zal zij posities verkleinen als een aandeel binnen 10% van haar koersdoel komt en er uit stappen als de beleggingscasus niet langer van kracht is.

De gemiddelde marktkapitalisatie van de strategie is gestegen naar 3,9 miljard dollar per begin 2019, en dat is 1,8 maal die van de Russell 2000 Growth Index. Sinds Zhang de portefeuille in 2015 grondig onderhanden nam, is de jaalijkse portefeuille-omzet ieder jaar gedaald. Die was 76% in 2016, 45% in 2017 en 27% in 2018.

Prestaties

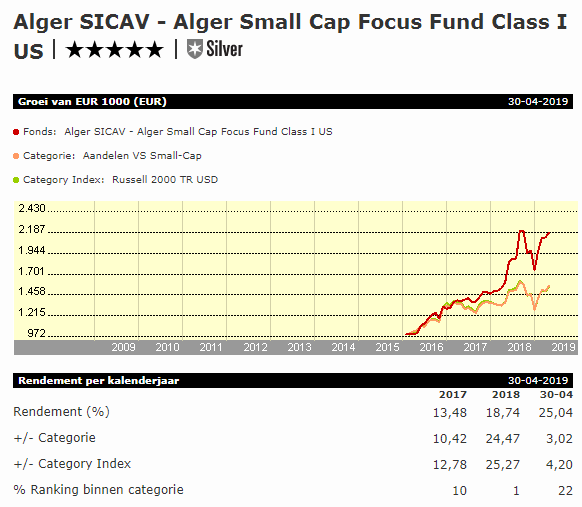

Deze Luxemburgse variant van dit Amerikaanse fonds werd in februari 2016 gelanceerd, een jaar nadat beheerder Amy Zhang de leiding over het Amerikaanse fonds op zich nam. Vanaf februari 2016 tot en met april 2019 heeft het fonds een gemiddeld jaarlijks rendement van 27,2% geboekt en dat is bijna het dubbele van de Russell 2000 Growth Index die 15,8% deed en de categorie met 14,9%. Binnen zijn categorie was het fonds een van de best presterende fondsen. Ook de voor risico aangepaste rendementen zijn superieur.

Toch kent deze outperformance een risico. De grote overwegingen in gezondheidszorg en technologie kunnen leiden tot flinke schommelingen van de korte-termijn resultaten als de aandelen in die sectoren ten prooi vallen aan een verkoopgolf. Dat gebeurde bijvoorbeeld in de periode december 2015 tot medio februari 2016.

Het fonds kende wisselende resultaten in het vierde kwartaal van 2018. Het bleef achter bij de meeste concurrenten maar presteerde min of meer in lijn met de benchmark. Het fonds was die turbulente periode echter ingegaan met een flinke voorsprong en daardoor kwam het rendement over heel 2018 uit op 18,7%. Daardoor versloeg het de categorie met 23,4 procentpunten en kwam het als beste uit de bus in zijn categorie die 5,7% verloor.

Op lange termijn maakt stock-picking hier het rendement. Sector-specifieke en waarderingsrisico's daargelaten boekte Zhang superieure resultaten terwijl de volatiliteit goed in de hand werd gehouden. De outperformance van dit fonds is meer beleggers opgevallen, want per maart 2019 bedraagt het beheerd vermogen 3,5 miljard dollar. Beheerder Zhang heeft aangegeven dat zijn de capaciteit goed in de gaten houdt, dus de kans bestaat dat dit fonds binnenkort op slot gaat.

Kosten

De lopende kosten voor dit fonds bedragen 1,1% en dat is relatief duur in vergelijking met concurrerende fondsen die blootstelling bieden aan Amerikaanse aandelen. Daarom een negatief oordeel op de Price Pillar.

Robert van den Oever is Research Editor bij Morningstar Benelux