Het obligatiefonds HSBC Euro High Yield Bond krijgt een upgrade van de Morningstar Analyst Rating van Silver naar Gold, de hoogst haalbare rating. Het team heeft de onderscheidende strategie deskundig uitgevoerd in verschillende marktomstandigheden en dat heeft een sterk langetermijntrackrecord opgeleverd. Wel moeten eindbeleggers door de contraire aanpak rekening houden met periodes van underperformance.

HSBC Euro High Yield Bond fund in het kort:

- Morningstar Analyst Rating: Gold

- Morningstar Rating: ****

- Beheerteam: Positive

- Fondshuis: Neutral

- Beleggingsproces: Positive

- Rendement: Positive

- Kosten: Neutral

HSBC Euro High Yield Bond fund

Het obligatiefonds HSBC Euro High Yield Bond krijgt een upgrade van de Morningstar Analyst Rating van Silver naar Gold, de hoogst haalbare rating. De stabiliteit van het team onder leiding van Philippe Igigabel is opmerkelijk en tevens heeft het team de onderscheidende strategie deskundig uitgevoerd in verschillende marktomstandigheden. Volgens Morningstar-analist Mara Dobrescu is een upgrade dus op zijn plaats.

Beheerteam

Teamleider Philippe Igigabel heeft twee decennia ervaring in de beleggingswereld. Hij begon zijn carrière bij HSBC als co-beheerder op dit fonds in 2000 en in 2003 kreeg hij er de leiding over. Igigabel wordt ondersteund door een deskundig team van 24 andere portefeuillebeheerders die zijn gevestigd in Parijs en Dusseldorf en gespecialiseerd zijn in rentes en credit. Ondanks de herverdeling van verantwoordelijkheden binnen het team in de afgelopen vijf jaar, stelt de algehele stabiliteit van het team gerust en ook de collegiale manier waarop beslissingen worden genomen.

Een van de wijzigingen in het team was dat Sophie Sentilhes het high yield team in 2015 kwam versterken om Igigabel bij te staan bij het dagelijkse beheer van accounts die meeliften op de strategie van het HSBC Euro High Yield Bond fonds.

De beheerder krijgt verder ondersteuning van een stabeil team van 30 ervaren credit analisten die naar sector zijn verdeeld, waaronder vijf analisten op financials. In 2019 kondigde Rick Deutsch, wereldwijd hoofd van credit research, zijn vertrek aan. Wij verwachten dat dit slechts minimale impact zal hebben op de dagelijkse operatie van het credit research team, aangezien de lokale analisten in Parijs, Dusseldorf en Londen aan hun lokale credit team leiders blijven rapporteren.

Bovendien heeft het fondshuis plannen aangekondigd om Deutsch snel op te volgen, en dat houdt de werklast van het team binnen de perken. Ook zijn we positief over het feit dat Igigabel persoonlijk belegd is in het fonds, en dat onderstreept zijn betrokkenheid en brengt zijn belangen op dezelfde lijn als die van zijn eindbeleggers.

Fondshuis

HSBC GAM biedt een gediversifieerd aanbod dat verschillende vermogenscategorieën omspant, regio's en beleggingsstijlen: actief, passief en ook strategic beta. De resultaten zijn solide: het succespercentage over vijf jaar gemiddeld ligt op 55%, maar zo'n breed aanbod maakt het lastig om overal goed in te zijn.

Op sommige gebieden is het fondshuis sterk, zoals Europese actieve obligatiestrategieën, waarvan meerdere fondsen een positieve Morningstar Analyst Rating dragen. Ook passieve obligatieproducten hebben een extra duw in de rug gekregen doordat er nieuwe mensen voor zijn aangenomen en het aanbod aan staats- en bedrijfsobligatie-indexfondsen tegen redelijke kosten is uitgebreid.

De beleggingsteams zijn over het algemeen stabiel, met behoudpercentages van boven de 90% over vijf jaar en een gemiddelde aanstellingstermijn voor de beheerders van 7,4 jaar. Toch zijn we van mening dat de variabele beloning van de beheerders beter in lijn kan worden gebracht met de belangen van eindbeleggers door die afhankelijker te maken van de fondsprestaties. Er is wel sprake van variabele beloning, maar die is meestal in de vorm van aandelen HSBC en dat is volgens ons niet ideaal.

Historisch gezien is het fondshuis niet altijd even pro-actief geweest in het beperken van de groei van het beheerd vermogen, maar recenter hebben we wel degelijk bewijs gezien dat het fondshuis soft-closes toepast om de belangen van zittende aandeelhouders te dienen. Alles bij elkaar beoordelen we de Parent Pillar met een Neutral rating.

Proces

De strategie is in hoofdzaak gebaseerd op bottom-up selectie van high yield obligaties in euro's. De analisten selecteren bedrijven die een verandering in hun financiële situatie te wachten staat, die kan leiden tot een default op korte of langere termijn. Uit de overblijvende bedrijven selecteren de analisten namen waarvan de credit kwaliteit kan verbeteren, of namen met een stabiel credit-kwaliteitsprofiel maar aantrekkelijke waardering.

De beheerder is verantwoordelijk voor de uiteindelijke selectie van 60-75 high yield obligaties, wat nog kan worden uitgebreid met 25 investment grade namen, afhankelijk van waardering. Dat zijn doorgaans subordinated financials en hybride obligaties die een vergelijkbare credit spread kennen als traditionele high yield namen.

De beheerder beheert actief de credit beta van het fonds (80-120% van de index op historische basis), vaak met een contraire benadering. Credit default swaps op indices kunnen voor dit doel gebruikt worden. De effectieve toepassing van verschillende performance drivers brengt het een positief oordeel op deze pijler.

Het beheerd vermogen blijft stabiel rond de 4 miljard euro en we houden de capaciteit van het fonds in de gaten. Beheerder Igigabel heeft verklaard dat de strategie makkelijk kan groeien naar 1,5% van de Europese high yield markt, en dat betekent dat er nog ruimte is voor zo'n 1 miljard euro aan openstaande capaciteit. Aangezien het belegbaar universum groter is dan dat van veel concurrenten, zijn er minder zorgen over de liquiditeit.

Prestaties

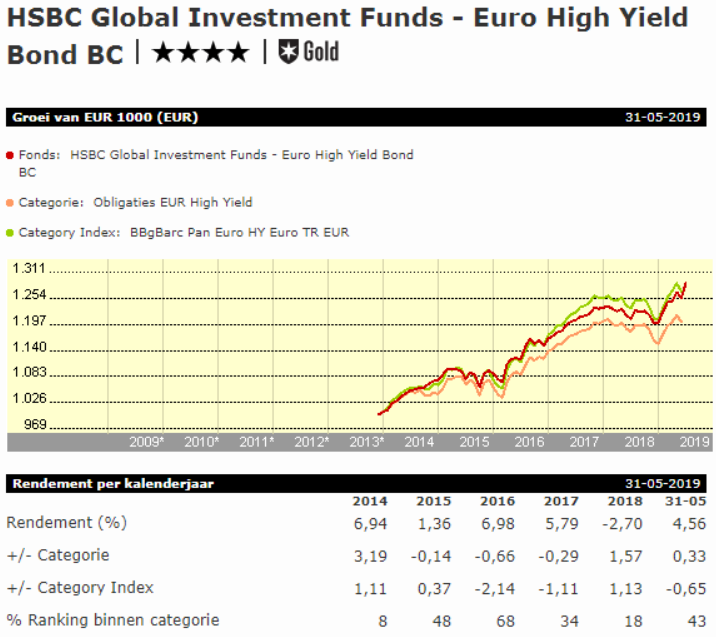

Over de tienjaarsperiode tot en met april 2019 verslaat het rendement van gemiddeld 7% per jaar makkelijk de categorie die 5,5% deed, maar het blijft wel iets achter bij de BofAML Euro HY BB-B Index die 7,3% haalde. De voorkeur van de beheerder voor hoger rated, stabielere credits heeft kenmerkend geleid tot lagere risicomaatstaven dan bij concurrenten.

Niettemin moeten beleggers voorbereid zijn op periodes van underperformance, als gevolg van de contraire aanpak van de beheerder die winst pakt als de markt stijgt en risico toevoegt als de markt daalt. Zo deed in 2011 de overweging in financials pijn, maar de beheerder kon op koopjesjacht en dat betaalde zich het jaar erna uit.

De prestaties in 2015-2017 waren minder indrukwekkend, terwijl de markt steeg. In het risk-on klimaat van het eerste kwartaal van 2015 bleef het fonds achter bij de markt. In 2016 deed de relatief lage credit beta en het vermijden van namen met hoog risico pijn. Evenzo remde een verdere reductie van de credit beta naarmate de spreads krompen, de prestaties van het fonds.

Maar zulke bewegingen passen bij de waarde-gerichte benadering van het fonds. In de verkoopgolf van 2018 hielp de lagere credit beta juist, en sterke effectenselectie, vooral in banken en verzekeraars, hielp om de verliezen te beperken. Als gevolg van het sterke lange termijn, voor risico aangepaste track record, verdienen de prestaties van dit fonds een positief oordeel.

Kosten

De lopende kosten voor de rebatevrije aandelenklasse BC van dit fonds bedragen 0,80% en dat is min of meer in lijn met de mediaan voor vergelijkbare 'clean' share classes in deze categorie. Daarom een neutraal oordeel op de Price Pillar.

Robert van den Oever is Research Editor bij Morningstar Benelux