Het BlackRock Global Long/Short Equity Fund krijgt een upgrade van Bronze naar Silver omdat het een voorsprong op zijn concurrenten weet te behouden dankzij verstandige verbeteringen aan de beleggingsstrategie. De ervaren beheerders benutten de onderscheidende aanpak ten volle en laten concurrenten in verschillende omstandigheden achter zich, zodat een hogere Morningstar Analyst Rating passend is.

BlackRock Global Long/Short Equity Fund in het kort:

- Morningstar Analyst Rating: Silver

- Morningstar Rating: -

- Beheerteam: Positive

- Fondshuis: Positive

- Beleggingsproces: Positive

- Rendement: Positive

- Kosten: Negative

BlackRock Global Long/Short Equity Fund

Het ervaren team past een onderscheidende strategie toe waarmee het zijn concurrenten in diverse marktomstandigheden weet te verslaan. De beheerders hebben verbeteringen aangebracht in het proces en dat betaalt zich uit, getuige het feit dat het fonds in bijvoorbeeld het vierde kwartaal van 2018 veel beter standhield dan de concurrentie.

Alles bij elkaar ziet Morningstar voldoende reden om de Morningstar Analyst Rating te verhogen van Bronze naar Silver.

plaatje

Beheerteam

Dit fonds wordt beheerd door een ervaren en goed toegerust team dat bovendien zelf in het eigen fonds belegt. De beheerders zijn senior leden van BlackRocks Systematic Active Equity team. Het team heeft in 2016 nogal wat verloop gekend in de middelste rangen, maar sindsdien is het stabiel gebleven en zelfs gegroeid. De leiding is in handen gebleven van Kevin Franklin, die ook hoofdbeheerder is op de andere wereldwijde long/shortstrategieën van het fondshuis, en Raffaele Savi, die eerder hoofd was van de ontwikkelde-markten strategieën en nu co-chief investment officer op actieve aandelenstrategieën is.

Franklin en Savi zijn onderdeel van dit team sinds respectievelijk 2010 en 2006 en sindsdien heeft het team bewezen dat het zijn kwantitatieve proces continu verbetert. Bovendien zijn beide beheerders ieder persoonlijk voor meer dan 1 miljoen dollar belegd in de Amerikaanse variant van dit fonds.

De beheerders worden ondersteund door zo'n 80 research analisten, waaronder dataspecialisten en machine learing experts. Het team profiteert van de bovengemiddelde middelen waar het gebruik van kan maken dankzij de mogelijkheden die het fondshuis BlackRock biedt.

In 2017 gaf het fondshuis het Systematic Active Equity team een grotere rol bij het actieve aandelenbeheer, en als onderdeel daarvan heeft BlackRock verdrievoudiging van zijn investeringen toegezegd die ten goede komen aan dataverzameling en het aantrekken van nieuwe dataspecialisten. Alles bij elkaar leidt dit tot een positief oordeel op de People Pillar.

Fondshuis

De succesvolle balanceeract van BlackRock brengt het een positief oordeel op de Parent Pillar. Het beheerd vermogen behelst een kolossale 6.300 miljard dollar wereldwijd en het beursgenoteerde aandeel BlackRock heeft nagenoeg al zijn directe concurrenten en S&P-genoten verslagen sinds de beursgang van het fondshuis in 1999.

Zowel klanten als aandeelhouders hebben hoge verwachtingen van BlackRock, en het fondshuis heeft laten zien dat het in staat is om een vertrouwde partij is die aantrekkelijke langetermijnrendementen te kunnen boeken.

De lopende-kostenfactoren voor de fondsen blijven dalen en beheerders beleggen zelf meer in hun strategieën. Het fondshuis belegt flink in technologie en mensen en ook stelt het tools voor portefeuille-analyse beschikbaar aan adviseurs. Onderdeel iShares verdedigt met succes het marktleiderschap in het ETF-landschap en dat brengt de kosten voor het vermogensbeheer omlaag. Het fondshuis heeft uitbreidingen gedaan naar alternatives en private equity.

Echter, groter is niet altijd beter. BlackRock heeft zijn obligatie-platform op de schop genomen na de wereldwijde financiële crisis, maar bij het aanbod aandelenproducten wil het nog niet vlotten ondanks twee grote reorganisaties in 6 jaar.

BlackRock scoort minder dan de meeste andere top-20 fondshuizen als het gaat om het vasthouden van mensen en de duur van hun loopbaan. Hoewel gedisciplineerd in het op de markt brengen van nieuwe fondsen, doet het goed mee in niches, zoals met de iShares Robotics and Artificial Intelligence ETF. BlackRock heeft zijn schaalgrootte en operationele efficiency ingezet ten faveure van beleggers.

Proces

De strategie kent een gedisciplineerde, op research gerichte aanpak waarin het kwantitatieve model een grote rol speelt. De beheerders stellen een universum van zo'n 2.500 aandelen uit ontwikkelde markten samen op basis van een reeks traditionele en niet-traditionele maatstaven.

De traditionele omvatten fundamentals die gebruikelijk zijn bij kwantitatieve strategieën. Het zijn de niet-traditionele waar het team zich mee probeert te onderscheiden. Het team werkt aan verbetering van het proces en dat betekent dat het nog beter signalen voor aandelenselectie kan ontdekken, zodat ook de manier van portefeuille samenstellen zal veranderen.

Zo is het team in 2018 begonnen met het toepassen van machine learing processen om de beste signalen voor ieder aandeel te vinden, in plaats van alle aandelen in een en hetzelfde model te wille stoppen. Flexibiliteit inbouwen in het aandelenselectiemodel is een verbetering, want verschillende aandelen hebben ook verschillende rendementsdrijfveren.

De beheerders houden de portefeuille vrij van actieve keuzes op basis van bekende beleggingsfactoren zoals waarde en momentum. Het is niet mogelijk om de portefeuille volledig te isoleren, maar de beheerders hebben goed werk geleverd in het beperken van de blootstelling en door het meeste portefeuillerisico idiosyncratisch te maken.

Wel maakt dat de prestaties van het fonds lastiger voorspelbaar in verschillende marktomstandigheden, maar het leidt ook tot rendementen die niet gecorreleerd zijn met traditionele portefeuilles.

Prestaties

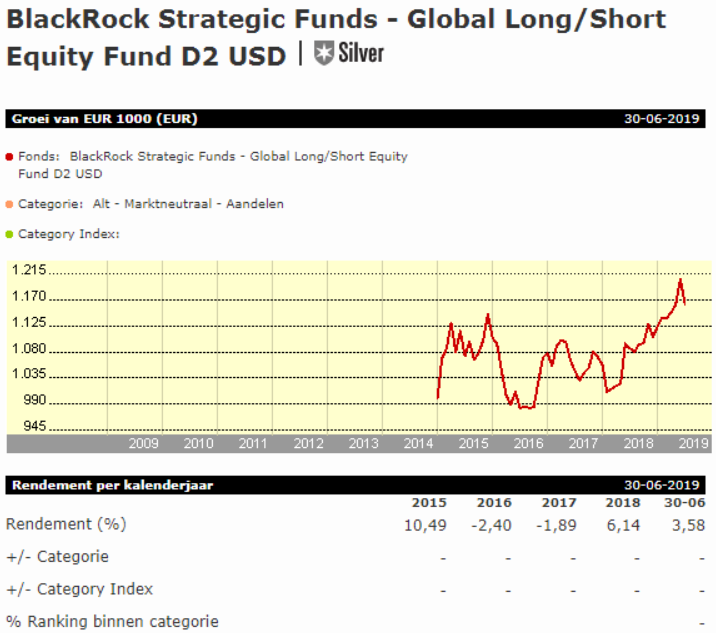

De rendementen van de strategie sinds de oprichting zijn sterk in vergelijking met zijn concurrenten en de benchmark, aangepast voor risico, ondanks enkele tegenvallers in 2016. De strategie is in december 2012 gelanceerd in de Verenigde Staten. Sindsdien tot en met mei heeft de Amerikaanse fondsvariant met 4,62% jaarlijks gemiddeld rendement de meeste van zijn Amerikaanse concurrenten verslagen, met positieve alpha ten opzichte van de MSCI World benchmark.

Deze Europese variant heeft een korter track record, maar loopt verder redelijk gelijk met het zusterfonds. Slechts op korte termijn zijn er verschillen in de prestaties tussen de twee, vanwege verschillen in de toepassing van het proces.

De 'clean' share class D2 heeft sinds de oprichting eind 2015 tot en met mei 2019 gemiddeld jaarlijks 2,4% gerendeerd, en daarmee heeft het de meeste concurrenten in aandelen markt-neutraal verslagen. Het fonds heeft ook een lage tot negatieve correlatie tot de aandelenmarkten gehouden van circa 5% jaarlijks gemiddeld.

De strategie heeft ook teleurstellende periodes gekend. In 2016 beleefde het zijn ergste drawdown van 9% als gevolg van de gevoeligheid voor overvolle hedge fund transacties. Die signalen maakten het fonds kwetsbaar voor momentum crashes. De beheerders hebben die signalen verwijderd om de gevoeligheid van het fonds ten aanzien van die factor te verminderen, en dan in het bijzonder het neerwaarts risico gedurende die periode.

Dat bleek een verstandige zet te zijn, want toen momentum opnieuw crashte in het vierde kwartaal van 2018, wist het fonds goed stand te houden en sloot het dat kwartaal af met een positief rendement, terwijl wereldwijde aandelen met 13% daalden. Alles bij elkaar verdienen de prestaties van dit fonds een positief oordeel.

Kosten

De lopende kosten voor de rebatevrije aandelenklasse D2 van dit fonds bedragen 1,68% en dat is in het duurste kwintiel van vergelijkbare 'clean' share classes in het universum van liquid alternative equity. Daarom een negatief oordeel op de Price Pillar. Wel is het zo dat dit fonds, anders dan de meeste van zijn concurrenten, geen performance fee in rekening brengt, en dat is positief voor beleggers.

Robert van den Oever is Research Editor bij Morningstar Benelux