De multi-manageraanpak van Capital Group Amcap Fund is effectief en heeft zich op de lange termijn bewezen. De breedte aan mogelijkheden, mede door een cash-deel en behoorlijke weging van mid- en small-caps, wordt door het team goed benut. Dit fonds heeft een Morningstar Analyst Rating van Gold.

Capital Group Amcap Fund in het kort:

- Morningstar Analyst Rating: Gold

- Morningstar Rating: ***

- Beheerteam: Positive

- Fondshuis: Positive

- Beleggingsproces: Positive

- Rendement: Positive

- Kosten: Positive

Het team van dit fonds heeft volop mogelijkheden om in de groeistijl op zoek te gaan naar kansen en het benut die uitstekend, aldus Morningstar-analist Samiya Jmili. Het track record van de al langer bestaande Amerikaanse fondsvariant levert het bewijs. Daarom draagt dit fonds de Morningstar Analyst Rating van Gold.

Beheerteam

Capital Group's multi-manager helpt bij het beheren van het vermogen in deze strategie, een van de grootste actief beheerde partijen op de Amerikaanse markt in de categorie large-cap groei. Het positieve oordeel op de People Pillar weerspiegelt de kracht van de systematiek en de ervaring, deskundigheid en betrokkenheid bij het fonds van de beheerders.

Capital Group heeft sinds juli 2018 het beheerd vermogen verdeeld over de twee dochterbedrijven Capital Research Global Investors (CRGI) en Capital International Investors (CII).

James Terrile leidt het volledige fonds en CRGI's team bestaande uit Claudia Huntington, Eric Richter, Lawrence Solomon en Aidan O’Connell die medio 2018 door het fondshuis zijn benoemd. Barry Crosthwaite leidt de CII kant en is momenteel de enige beheerder daar.

Vanuit Los Angeles en Washington beheren de teams delen van de portefeuille, waarbij Terrile en Crosthwaite ervoor zorgen dat hun beider beleggingsstijlen elkaar aanvullen. O'Connell bijvoorbeeld is een small-capspecialist terwijl Terrile mikt op overreacties in de markt ten aanzien van werkelijk of vermeend risico.

De ervaring van de beheerders loopt uiteen van twee decennia tot bijna vier decennia voor veteraan Huntington, die in 1996 bij het fondshuis begon. De twee teams worden ieder ondersteund door zo'n 50 analisten, waarvan sommigen een eigen segment van de portefeuille onder hun hoede hebben. De beheerders hebben zelf belang bij het fonds: alle zes hebben ruim 1 miljoen dollar per persoon belegd in de Amerikaanse variant ervan.

Fondshuis

Capital Group is een van de vaandeldragers in de vermogensbeheerindustrie. In de Verenigde Staten is het fondshuis bekend om zijn aanbod aan Amerikaanse fondsen, en het assortiment aandelen- en allocatiefondsen is betrouwbaar gebleken.

Het multimanage systeem is de kern van het succes van het fondshuis. Door de fondsen op te delen in onafhankelijk van elkaar beheerde segmenten kunnen beheerders volgens hun eigen stijl beleggen. Dat bevordert diversificatie en vermindert de volatiliteit van de overkoepelende portefeuille.

De verantwoordelijkheid die de analisten van de researchteams krijgen ten aanzien van de portefeuilles helpt om jong talent te werven en te ontwikkelen voor de toekomst, door ze al vroeg echt met het vermogen aan de slag te laten gaan. Dat resulteert in een beleggingscultuur die wordt gekenmerkt door lange dienstverbanden, sterk co-management door beheerders en concurrerende track records op de lange termijn.

Capital Group heeft zijn obligatie-aanpak verbeterd door stevigere coördinatie, het aantrekken van nieuwe mensen en verbeterd risicobeheer. Daardoor is het fondshuis nu in staat om te concurreren met de beste obligatiehuizen, hoewel sommige beleggingsprofessionals nog wat meer ervaring moeten opdoen.

Beleggers hebben de laatste tijd weer meer interesse getoond voor het aanbod aan Amerikaanse fondsen, terwijl het fondshuis bezig is uit te breiden naar Europa, Australië en Azië. Door toenemende instroom van nieuw vermogen vanuit deze regio's wordt het capaciteitsmanagement een punt van aandacht. Het fondshuis moet de grenzen aangeven voor de betreffende strategieën.

Proces

Het fonds richt zich op redelijk geprijsde groei-aandelen die het voor de lange termijn wil vasthouden. Zes beheerders in twee teams met ieder een club analisten erbij hebben aparte segmenten van de portefeuile onder hun hoede, elk met een verschillende mate van concentratie en groeipaden van de posities.

Anders dan veel andere producten van Capital Group heeft dit fonds geen dividendmandaat. Dat stelt de beheerders in staat om grote posities in te nemen in aandelen die geen dividend uitkeren, zonder dat daar posities in hoog-dividendaandelen tegenover moeten staan.

Het team kijkt naar winstpotentieel, bewezen leiderschap bij het bedrijf en businessmodellen met concurentievoordelen die bovengemiddelde groei mogelijk maken die bovendien houdbaar is.

De multi-manageraanpak geeft de teamleden de gelegenheid om vast te houden aan hun keuzes uit overtuiging, terwijl de combinatie van de segmenten volatiliteit dempt. Door onafhankelijke segmenten te runnen, kunnen de beheerders in small- en mid-capaandelen beleggen zonder de koersvorming te verstoren. Tegelijk betekent de omvang van de posities dat het lastig kan zijn om ze af te bouwen als ze aan de grote kant zijn.

De beheerders kunnen cash en obligaties aanhouden als ze weinig goede kansen in aandelen zien. Ook dit draagt bij aan het verminderen van volatiliteit. Dat deel kwam eind 2002 uit op bijna 30% in de Amerikaanse fondsvariant, maar doorgaans beweegt het zich tussen 10 en 15%.

De omzet in de portefeuille varieert sinds 2000 tussen 15 en 40%, ieder jaar duidelijk onder de mediaan van de categorie.

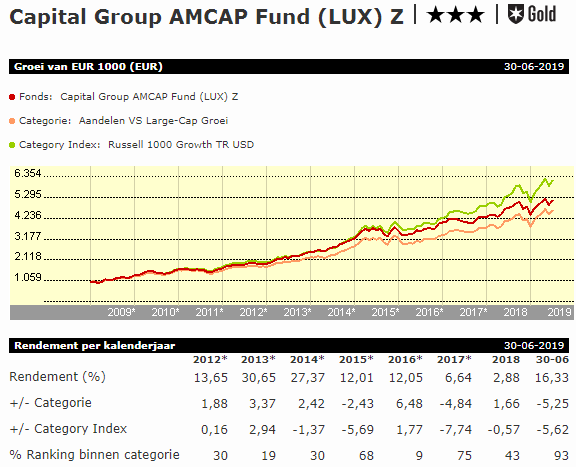

Prestaties

Dit fonds is gelanceerd in 2017, maar de Amerikaanse variant heeft een veel langer track record. Dat is toegevoegd aan dit fonds na correctie voor de kostenverschillen (18 basispunten voor fondsklasse Z). De grote blootstelling van de portefeuile aan small- en midcaps in combinatie met het soms ruime gedeelte cash heeft geholpen om gelijke tred te houden met marktrally's, terwijl het in mindere tijden een buffer vormt.

Vanaf de begindatum van de langst zittende beheerder Claudia Huntington in 1996 tot en met juni 2019 heeft het Amerikaanse fonds gemiddeld 9,9% per jaar gerendeerd, en daarme verslaat het de Russell 3000 Growth Index met 1,1 procentpunt.

De bereidheid van het team om cash aan te houden en voorzichtig om te gtaan met sectoren die hoge waarderingen kennen, kan leiden tot underperformance op korte termijn. Eind jaren '90, begin jaren 2000 leidden het cash-deel en het mijden van verlieslatende techbedrijven tot fors achterblijven bij de markt. Vervolgens hield het fonds veel beter stand toen de techbubbel knapte en er een bearmarket volgde.

Het cumulatieve verlies van hoogste tot diepste punt bedraagt 33% en dat is 30 procentpunt beter dan de index. De neerwaartse bescherming was echter niet in alle markten goed genoeg. Zelfs met een fors cashgedeelte tijdens de crisis van 2007-2009 bleef het fonds flink achter als gevolg van grote posities in de slechtst presterende financials, waaronder American International Group. Ook in 2015-2016 bleef het fonds achter vanwege een hoge weging in energie-aandelen, destijds de slechtst presterende sector.

Kosten

De provisievrije aandelenklasse Z van dit fonds kent 84 basispunten aan kosten plus een management fee van 65 basispunten. Dat is een concurrerend prijsniveau voor een actief Amerikaanse aandelenfonds in het Europese landschap.

Robert van den Oever is Research Editor bij Morningstar Benelux