De afgelopen jaren is de discussie omtrent actief versus passief beleggen losgebarsten. Immers, de resultaten van actieve managers bleef over het algemeen achter bij die van de passieve funds en dat terwijl de kosten bij de eerstgenoemde aanzienlijk hoger zijn.

Nu kan ik u lastigvallen met een betoog over alpha versus bèta, maar dat gaat 'm vandaag niet worden. Wel wil ik uw aandacht vestigen op ETF's, ofwel exchange traded funds. ETF's zijn volgens Steven Bregman het grootste gevaar voor het financiële systeem.

Bregman is de medeoprichter van Horzon Kinetics; een bedrijf gespecialiseerd in inefficiënte markten. Hij was onlangs te gast bij Grant’s Interest Rate Observer Fall Conferentie waar hij een paar boute uitspraken deed. Yahoo Finance heeft daar dan ook een mooi stukkie aan gewijd.

ETF's

Een ETF is volgens de IEX-definitielijst: “Een beleggingsfonds dat continu verhandelbaar is op de beurs en nauwgezet een bepaalde index volgt. Zie ook tracker”.

Waar de particuliere belegger vroeger alle aandelennamen in de AEX in bepaalde verhoudingen moest kopen (door de verschillende wegingen binnen de AEX van de verschillende bedrijven) om het resultaat van de AEX te verkrijgen, kan dat nu dus met een AEX-ETF.

Dit kan door de ETF nu dus ook voor lagere bedragen en zal altijd preciezer zijn dan een mandje individuele aandelen samenstellen (als aandeel A een weging heeft van 12,3%, dan komt het vaak nooit op een heel getal uit als er individuele aandelen worden gekocht).

Institutioneel

Maar de ETF heeft met name de aandacht getrokken van de grote institutionele beleggers (pensioenfondsen, hedgefunds, et cetera). Zij zien een ETF als een efficiënte en goedkope manier om de indices en (of) bepaalde thema’s (dollar, olie, volatiliteit, et cetera) nauwkeurig te volgen.

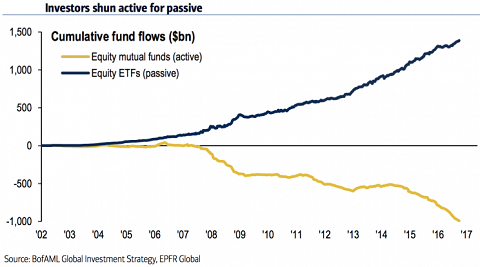

In de onderstaande grafiek is ook duidelijk te zien dat de actieve managers het verliezen van de ETF's; waar ETF's in de Verenigde Staten iets van 1500 miljard dollar aan vermogen onder beheer hebben aangetrokken, hebben de actieve beleggers juist 1000 miljard dollar aan belegd vermogen verloren.

K(n)udde

Nu lijkt het helemaal geen slecht idee om tegen lagere kosten en gespreid te beleggen. Er zijn echter problemen met deze ontwikkeling.

Allereerst, zorgen ETFs voor een toename in kuddegedrag. Er wordt immers blind een bepaalde index of thema gevolgd. Als de kudde groot genoeg is, dan bewegen alle aandelen binnen een index op een gegeven moment allemaal in tandem in plaats van onafhankelijk van elkaar.

Stel de AEX wordt 100% in ETF's verhandeld, dan bewegen alle aandelen in dezelfde mate.

Stel nu dat de AEX voor een derde uit cyclische aandelen bestaat en dat deze sector met enorme onverwachte problemen kampt en dat beleggers in deze ETF deze blootstelling willen reduceren, dan wordt dus niet alleen de cyclische aandelen verkocht maar de gehele AEX omdat de ETF nou eenmaal zo werkt.

Dus de andere sectoren die in de AEX vertegenwoordigd zijn worden dan onterecht gestraft met een koersdaling.

Valse zekerheid

Het tweede probleem is dat ETF's niet altijd een goede reflectie geven van de gezochte diversificatie. Zo stelt Bregman vast dat de Spanje-ETF voor 64% uit de toptien Spaanse bedrijven bestaat, die 70% van hun omzet buiten Spanje behalen.

Een ander voorbeeld is de US Energy ETF, waarvan vier bedrijven 50% van het fonds bepalen. Dus als één van deze vier bedrijven in de fout gaat, dan blijkt de investeerder in deze ETF dus niet zo gediversifieerd te zitten als hij had gedacht.

Duplicatie

Ten derde is er vaak veel overlap tussen de verschillende ETF's waardoor de beleggers in deze ETF's meer risico lopen dan ze denken. Aanpassen door de overlappende posities te reduceren is weer niet mogelijk binnen de ETF-context.

Ten vierde en tevens het grootste probleem, is dat ETF's een crowded bestemming zijn geworden voor investeerders. Als zoveel geld in een soort index-automaat wordt gepropt, dan is het allemaal leuk en wel zolang de indices blijven stijgen. Maar als er een schok komt, dan zijn de rapen gaar.

Dit hangt natuurlijk samen met punt 1, want als de hele kudde aan het kopen is, dan stijgen de prijzen, maar als de hele kudde gaat verkopen, wie is er dan überhaupt nog om van ze te kopen?

De liquiditeit in de markt is dus zeer dun, iets wat de ETF-beleggers nog niet willen inzien, ondanks de flash crash van 24 augustus 2015.

Waarschuwing (voorspelling)

Mocht er dus iets gebeuren om de markten een flinke tik zuidwaarts te geven, dan kunnen ETF-investeerders die proberen te liquideren voor een versterkend effect naar beneden zorgen.

Bregman stelt dan ook dat short sellers alleen nog maar wachten op een startschot (“The index universe has simply become a big momentum trade and it’s the most crowded trade, we think, in the history of investing. And crowded trades eventually attract short-sellers. They just need a starting gun”).

Na deze klap, breekt de gouden tijd aan voor actieve managers, aldus Bregman. Gezellig!

Alexander Sassen van Elsloo is directeur van Sassen Research & Consultancy Company. Deze onderneming verleent een divers scala aan financiële diensten aan particuliere en professionele cliënten. De gepubliceerde analyses zijn bedoeld als achtergrondinformatie over de financiële markten en vormen geen beleggingsadvies of aanbeveling tot het doen van transacties. Sassen Research en Alexander Sassen van Elsloo aanvaarden geen enkele aansprakelijkheid voor eventuele onvolledigheid, onjuistheid of gevolgen van informatie die in de analyses wordt weergegeven. In de columns kunnen bepaalde beleggingsproducten aan bod komen zoals turbo’s, opties en dergelijke. De beloning van Sassen Research en van Alexander Sassen van Elsloo staat niet in relatie tot de standpunten in deze publicatie. Raadpleeg meerdere bronnen en neem zelf beslissingen. Sassen van Elsloo is ook te volgen op Twitter: @sassenvanelsloo. Vragen en opmerkingen kunt u kwijt op info@sassenresearch.nl