'Sell in May and go away', luidt een bekende beleggingswijsheid. Moeten we dit met een korreltje zout nemen of zit er een kern van waarheid in? Drie onderzoeken geven hier antwoord op.

Een van de oudste beurswijsheden is ‘Sell in May and go away, but remember to come back in September'.Dit wordt ook weleens de 'Halloween-indicator' genoemd. De gedachte hierachter is dat de beurzen van mei tot het najaar vaak een stuk slechter presteren dan in de overige maanden. Door een beleggingspauze in te lassen, zouden beleggers koersverliezen kunnen voorkomen.

Er is wel degelijk een kalendereffect

Naar verluidt ontstond deze spreuk in de tijd dat rijke beleggers zich 's zomers op het familielandgoed terugtrokken en pas tegen de herfst weer naar de stad reisden. In die periode werd er niet gehandeld. Omdat vrijwel alle beleggers inmiddels beschikken over een goede internetverbinding, telt dit kalendereffect niet meer, zou je zeggen. Maar drie onderzoeken wijzen uit dat dit een misvatting is.

Ben Jacobsen van University of Edinburgh Business School en Cherry Zhang, van Nottingham University Business School China hebben een zeer uitgebreid onderzoek gedaan naar dit seizoenseffect. Ze namen de koersontwikkeling op 109 aandelenbeurzen onder de loep tussen 1693 en 2011.

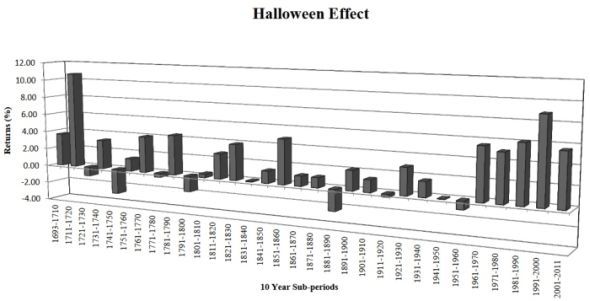

Hieruit bleek dat de rendementen tussen november en april gemiddeld wel degelijk meestal hoger lagen dan in de rest van het jaar; ook sinds beleggers de zomermaanden niet meer in afzondering doorbrengen, zoals vroeger. De onderstaande grafiek maakt dit Halloween-effect zichtbaar:

Zoals u kunt zien was in maar liefst 26 van de 31 tijdvakken van vijf jaar sprake van een Halloweeneffect.

Het onderzoek wees ook uit dat beleggers die de beurzen tussen 1 mei en 1 november de rug toekeerden en het geld op een spaarrekening zetten gemiddeld een hoger rendement behaalden dan wie in deze periode de aandelenmarkt trouw bleef.

... maar beter pas weer instappen in oktober

Omdat in het onderzoek ook indexen zijn meegenomen die een compleet andere dynamiek hebben dan westerse beurzen - zoals die van Kirgizië, Irak en Swaziland - heeft ING het historisch rendement van onze eigen AEX-index tussen 1993 en 2015 geanalyseerd. Hieruit kwam naar voren dat beleggers die uitstapten op 1 mei en weer instapten op 1 oktober het beter deden dan beleggers die bleven zitten. Maar dit verschil is wel vrij klein.

Beleggers die de beurswijsheid 'Sell in may... but remember to be back in September' letterlijk ter harte namen, kwamen er echter een stuk minder goed van af. Ook beleggers die wachtten tot november haalden lagere rendementen dan beleggers die hun stukken aanhielden. Als u in deze kalenderwijsheid gelooft, kunt u dus eigenlijk beter pas uw rentree op de beurs uitstellen tot 1 oktober.

Groot cumulatief verschil

Er is nog een derde onderzoek dat het Sell in May-effect bevestigt. Het Amerikaanse bedrijf Albert Bridge Capital heeft het verloop van de S&P 500 tussen 1940 en 2022 in kaart gebracht. Hieruit bleek dat elke kalendermaand gemiddeld een positief rendement laat zien. Maar er zijn wel degelijk seizoenseffecten. In de periode mei tot en met september liet de S&P 500 een gemiddeld rendement zien van 3%, maar in de periode van oktober tot en met april was dit maar liefst 9,4%. Dit is met name te danken aan november en december, want dat zijn traditioneel vaak uitstekende beursmaanden. Dat kunt u zien in de onderstaande grafiek, die de gemiddelde rendementen per maand laat zien over de afgelopen 82 jaar:

Cumulatief leidt dit tot een enorm rendementsverschil. Tussen mei en september is de S&P 500 in de onderzochte 82 jaar met 658% opgelopen. Maar tussen oktober en april is dat maar liefst 95.000%.

Wat moeten we met dit soort beurswijsheden?

Er is dus onmiskenbaar een positieve correlatie tussen een goede eerste beursmaand en het verloop van de beurs in de rest van het jaar.

Maar je kunt daar niet de klok op gelijk zetten. Wie vorig jaar op 28 april (laatste beursdag van de maand) een ETF op de AEX-index had verkocht en in het najaar weer was ingestapt, had koersverlies kunnen voorkomen. Bij instappen in september had dit 1,9% gescheeld, bij instappen in oktober 3,6% en bij instappen in november zelfs 5%.

Ook in 2022 zou een Sell-in-May-strategie zich hebben uitbetaald. Instappen per 1 september of 1 november had 3,5% koersverlies kunnen besparen. Instappen in oktober zelfs 9,4% koersverlies.

Maar in 2021 ging die vlieger niet op. De AEX-index eindigde op 30 april op 715,46 punten, maar zette vanaf medio juni een rally in. Op 1 november stond er 815 punten op de borden. Dit rendement (maximaal 13%) was u misgelopen als u in mei was uitgestapt. Ook in 2020 liep de AEX-index op tussen mei en november en had u dus beter kunnen blijven zitten.

Kijk naar de fundamentals

Dit laat zien dat het tricky is om te proberen om de markt te timen. Er zijn immers allerlei factoren die een groot stempel op de beurs drukken, maar niets te maken hebben met de periode van het jaar. Denk bijvoorbeeld aan de rentevooruitzichten, geopolitieke spanningen, de opkomst van nieuwe technologieën zoals AI of winstnemingen na een rally. Ook kunnen er onverwachte gebeurtenissen plaatsvinden, zoals een aardbeving, uitbraak van een pandemie, een winstwaarschuwing of een schandaal bij een groot bedrijf. Aan al die zaken gaat de kalender voorbij.

Bedenk ook dat de beurs altijd elke crash te boven is gekomen: de crisis van 1929, de Tweede Wereldoorlog, de gierende inflatie van de jaren 70, de crash van 1987, de dot.com-crash van 2000, de kredietcrisis van 2008 en de coronapandemie van 2020. Het enige wat is vereist is een portie geduld.

Veelvuldig in- en uitstappen op basis van kalendereffecten is bovendien vaak een dure aangelegenheid. Bij diverse brokers wegen de transactiekosten niet of nauwelijks op tegen het potentiële rendement.

Kies liever aandelen van bedrijven waarin u echt vertrouwen hebt en laat deze vervolgens langere tijd op de plank liggen. Dat levert meestal een beduidend hoger rendement op dan speculeren op een kalendereffect.

Er schuilt zeker wel een kern van waarheid in sommige beurswijsheden. Maar het verdient de voorkeur om te kijken naar de cijfertjes, in plaats van naar de kalender.

Lees ook: 3 groeiaandelen met meer potentieel dan de ‘Magnificent Seven’