Een ervaren team dat een bewezen aanpak toepast maken Capital Group Global Allocation Fund aantrekkelijk. De lage kosten en de sterke beleggingscultuur van het fondshuis zijn eveneens sterke punten voor dit mixfonds, dat daarom de hoogst haalbare Morningstar Analyst Rating krijgt: Gold.

Capital Group Global Allocation Fund in het kort

- Morningstar Analyst Rating: Gold

- Morningstar Rating: ****

- Beheerteam: Positive

- Fondshuis: Positive

- Beleggingsproces: Positive

- Rendement: Positive

- Kosten: Positive

Capital Group Global Allocation Fund

Het Capital Group Global Allocation Fund is een mixfonds dat zes portefeuillesegmenten telt die ieder door een aparte beheerder worden gerund. Daardoor is er weinig overlap in stijl en risico. Hoofdbeheerder Paul Flynn overziet de strategie en heeft daarnaast een grotere rol in het beleggingscomité van Capital Group.

Net als bij het Amerikaanse zusterfonds, dat dezelfde strategie volgt, maar een langere historie heeft, is het trackrecord sterk en verslaat het zijn benchmark en de concurrenten. Sterke aandelenselectie stuwt het rendement, terwijl in neerwaartse markten minder verlies wordt geleden dan bij concurrenten. Alles bij elkaar verdient dit fonds volgens Morningstar-fondsanalist Barbara Claus een Morningstar Analyst Rating van Gold.

Beheerteam

Zes beheerders nemen ieder een segment van de portefeuille voor hun rekening. De beheerders zijn veteranen met gemiddeld 27 jaar ervaring in de beleggingsindustrie en 22 dienstjaren bij het fondshuis. Ze worden ondersteund door het grote en ervaren researchteam van Capital Group.

De segmenten binnen een vermogenscategorie zijn gelijkgewogen, met uitzondering van die van nieuwe beheerders, die doorgaans beginnen met een kleiner deel dat mettertijd groeit. Naast het beheer van een van de segmenten heeft Paul Flynn tevens de rol van principal investment officer, hetgeen betekent dat hij overzicht houdt en de resultaten en risico's op strategieniveau bijhoudt. Hij is ook lid van het beleggingscomité van het fondshuis dat besluit over wijzigingen in de onderliggende strategieën.

De andere segmenten worden beheerd door Hilda Applbaum, Tomonori Tani en Anirudh Samsi. Tani verving in 2017 voormalig beheerder Jody Jonsson die haar portefeuillesegmenten overdroeg om zich te concentreren op aandelen. In januari 2019 werd Samsi toegevoegd aan een van de segmenten. De obligatiesegmenten worden beheerd door Rob Neithart en Thomas Hogh. Eveneens in januari 2019 verving Hogh Mark Brett die zich nu bezighoudt met macro research en op opbouwen van de obligatie-expertise bij het fondshuis. Alles bij elkaar leidt dit tot een positief oordeel op de People Pillar.

Fondshuis

Capital Group is een van de vaandeldragers in de vermogensbeheerindustrie. In de Verenigde Staten is het fondshuis bekend om zijn aanbod aan Amerikaanse fondsen, en het assortiment aandelen- en allocatiefondsen is betrouwbaar gebleken.

Het multimanagersysteem is kern van het succes van het fondshuis. Door de fondsen op te delen in onafhankelijk van elkaar beheerde segmenten kunnen beheerders volgens hun eigen stijl beleggen. Dat bevordert diversificatie en vermindert de volatiliteit van de overkoepelende portefeuille.

De verantwoordelijkheid die de analisten van de researchteams krijgen ten aanzien van de portefeuilles, helpen om jong talent te werven en te ontwikkelen voor de toekomst door hen al vroeg echt met het vermogen aan de slag te laten gaan. Dat resulteert in een beleggingscultuur die wordt gekenmerkt door lange dienstverbanden, sterk co-management door beheerders en concurrerende langetermijntrackrecords.

Capital Group heeft zijn obligatie-aanpak verbeterd door stevigere coördinatie en het aantrekken van nieuwe mensen en verbeterd risicobeheer. Daardoor is het fondshuis nu in staat om te concurreren met de beste obligatiehuizen, hoewel sommige beleggingsprofessionals nog wat meer ervaring moeten opdoen.

Beleggers hebben de laatste tijd weer meer interesse getoond voor het aanbod aan Amerikaanse fondsen, terwijl het fondshuis bezig is uit te breiden naar Europa, Australië en Azië. of als de instroom naar actieve Amerikaanse fondsen weer toeneemt. Door toenemende instroom van nieuw vermogen vanuit deze regio's wordt het capaciteitsmanagement een punt van aandacht. Het fondshuis moet de grenzen aangeven voor de betreffende strategieën.

Proces

De strategie volgt Capital Group's onderscheidende, bottom-up gerichte multimanager aanpak die zes beheerders hun deskundigheid optimaal laat toepassen. Het proces verdient een positief oordeel op de Process Pillar.

De beheerders runnen ieder een apart segment van de portefeuille, met vier gebalanceerde segmenten die samen driekwart van het beheerd vermogen uitmaken. Twee obligatiesegmenten zijn goed voor het resterende kwart. Het doel is om lange-termijn kapitaalgroei te bewerkstelligen bij een lager dan gemiddelde downside capture in vergelijking met de benchmark en concurrenten.

De aandelenblootstelling kan variëren tussen 45 en 75%. Die verdeling wordt bepaald door de beheerders van de gebalanceerde segmenten en zij mogen tot 40% in cash en obligaties aanhouden. Iedere beheerder van een gebalanceerd segment heeft een unieke beleggingsaanpak, die zorgt voor stijl- en risicodiversificatie op portefeuilleniveau.

Hoofdbeheerder Paul Flynn overziet de portefeuille en de risicoveroorzakers. Maar door de relatief geringe overlap tussen de verschillende beleggingsstijlen zijn aanpassingen vanuit risicobeheersingsoogpunt nog nauwelijks voorgekomen.

De beheerders van de gebalanceerde portefeuillegedeelten hanteren een op de lange termijn gerichte aanpak op basis van hoge overtuiging met ieder 25-50 posities in zijn segment. De obligatiesegmenten worden conservatief beheerd en bestaan uit staats- of investment grade bedrijfsobligaties met een vergelijkbare kredietkwaliteit als de benchmark heeft. De portefeuille bevat geen niet-rated of high yield papier.

Prestaties

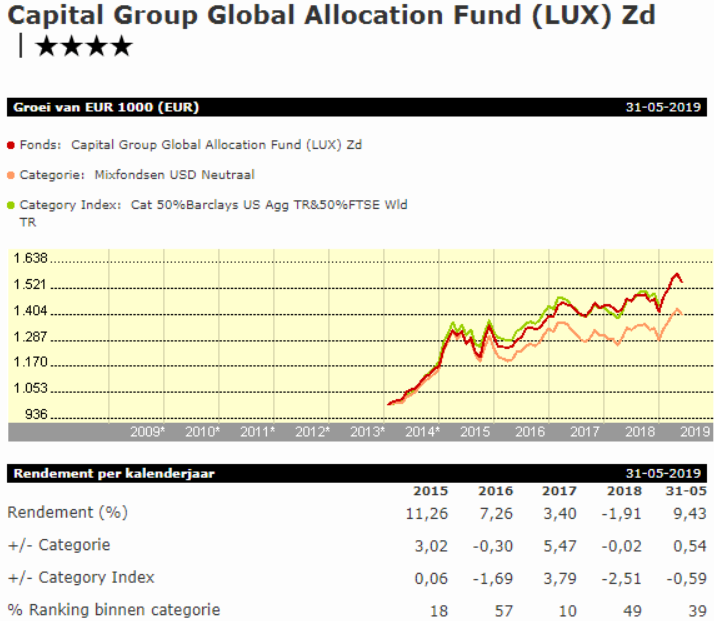

Sinds de oprichting in februari 2014 heeft de rebatevrije aandelenklasse Z zowel de categorie neutrale USD allocatiefondsen als de benchmark van 60% MSCI ACWI en 40% Bloomberg Barclays Global Aggregate verslagen.

De Amerikaanse variant van dit fonds heeft een trackrecord dat verder teruggaat tot juni 2011. Die heeft zijn index en zijn concurrenten verslagen sinds de oprichting. De voor risico aangepaste rendementen van de strategie zijn ook aantrekkelijk en dat bewijzen de bovengemiddelde upside-capture ratio en betere standvastigheid tijdens neergaande markten.

Het fonds kent verschillende resultaten bij de allocatie- en de obligatie-gedeelten van de portefeuille, en aandelenselectie is een van de belangrijkste drijfveren achter het resultaat tot dusver, met name in 2015 en 2017. In 2015 waren de overwegingen in Amazon en Microsoft belangrijk, in 2017 waren dat Nintendo en ASML. In 2016 en 2018 waren de resultaten van de aandelenselectie tamelijk neutraal.

In 2018 werkte de overweging in British American Tobacco tegen, terwijl in de neergaande markt het cashgedeelte en een overweging in Merck positieve invloed hadden. Alles bij elkaar verdienen de prestaties van dit fonds een positief oordeel.

Kosten

De lopende kosten voor de rebatevrije aandelenklasse Z van dit fonds bedragen 0,90% en dat is lager dan de mediaan voor vergelijkbare 'clean' share classes in deze categorie. Daarom een positief oordeel op de Price Pillar.

Robert van den Oever is Research Editor bij Morningstar Benelux