Een solide keus voor beleggers die willen inzetten op groeigerichte Amerikaanse aandelen. Zo typeert Morningstar het Franklin US Opportunities fonds. Het fonds kent flexibiliteit in zijn proces om kansen te pakken waar ze zich voordoen; in groeisectoren en in zowel large caps als small caps.

Franklin US Opportunities Fund in het kort

- Morningstar Analyst Rating: Bronze

- Morningstar Rating: *****

- Beheerteam: Positive

- Fondshuis: Neutral

- Beleggingsproces: Positive

- Rendement: Neutral

- Kosten: Neutral

- Franklin US Opportunities Fund

Een solide keus voor beleggers die willen inzetten op groeigerichte Amerikaanse aandelen, zo typeert Morningstar-fondsanalist Fatima Khizou het Franklin US Opportunities fonds. Deze week bekijken we dit fonds in detail. Juist nu aandelenbeleggers zich van de Amerikaanse aandelenmarkten lijken af te keren, ten gunste van Europa (zoals de fondsstromen al enkele maanden aantonen), pikken we er een fonds uit dat zich onderscheidt.

Want het proces van fondsbeheerder Grant Bowers is typisch voor een groeistrategie die op zoek gaat naar bedrijven met een duurzame winst, een balans van goede kwaliteit en een aantrekkelijke waardering. Bepaalde aspecten van Bowers' uitvoering vallen op: het groeimandaat biedt hem een zekere mate van flexibiliteit, waarbij de waarderingen van aandelenkoersen mogen uitlopen, zoals blijkt uit de forse koers/winst-verhouding van het fonds, die hoger ligt dan die van vergelijkbare fondsen en van de index.

De focus op groeiaandelen uit zich ook in de sectorkeuze. Het fonds is onderwogen in sectoren met lage groei zoals consumptiegoederen, terwijl het sterk is vertegenwoordigd in technologie en gezondheid. De posities variëren van large-caps tot small-caps, wat de vrijheid weerspiegelt die de beheerder heeft om in het volledige spectrum van de marktkapitalisaties te beleggen. Deze flexibiliteit gaat echter gepaard met een risicobewuste portefeuillesamenstelling.

Een ervaren beheerder, gecombineerd met een solide proces maakt dit fonds nog altijd een goede keus voor beleggers, vindt analist Khizou. Het fonds behoudt dan ook zijn Morningstar-rating 'Bronze'.

Beheerteam

Franklin US Opportunities wordt sinds maart 2007 beheerd door Grant Bowers, die meer dan 20 jaar beleggingservaring heeft. Hij begon zijn loopbaan in 1993 toen hij als analist vastrentende waarden bij Franklin Global Advisors aan de slag ging. In 1998 stapte hij over naar Franklin Equity Group, waar hij verantwoordelijk werd voor onderzoek in uiteenlopende sectoren waaronder telecom, media, uitgeverijen, transport, en zakelijke dienstverlening. Op deze manier verwierf hij een diep inzicht in de bredere markt. Bowers werkt vanuit het kantoor van Franklin Templeton in San Francisco, dicht in de buurt van veel van de technologiebedrijven die deel uitmaken van de Russell 3000 Growth Index.

Bowers wordt ondersteund door de in mei 2016 benoemde plaatsvervangend beheerder Sara Araghi en een stabiel team van ruim 30 analisten, die elk in een sector zijn gespecialiseerd. Dankzij deze structuur kan de strategie kansen in alle sectoren en marktkapitalisaties benutten. De beheerder en de analisten bespreken de bottom-up ideeën en de implementatie, waaronder de portefeuillewegingen tegenover de benchmarks.

Ze worden ondersteund door het team voor hoogrentende obligaties (rond 23 analisten), dat hen nog meer inzicht in bedrijven biedt. Wij vinden het ook positief dat een groot deel van de beloning van de beheerder gekoppeld is aan de fondsprestaties, met de nadruk op de langere termijn.

>>> Bekijk ook eens de Morningstar Fondsentool <<<

Fondshuis

Franklin Resources BEN, de moedermaatschappij van Franklin Templeton Investments, staat sinds 1986 genoteerd aan de NYSE. Het is nu een mondiale vermogensbeheerder met $866,5 miljard vermogen (per juni 2015) die gevestigd is in Californië met kantoren in meer dan 35 landen. De activa zijn bijna gelijk verdeeld tussen vastrentende en aandelenstrategieën, een evenwicht dat werd bereikt via een reeks overnames, waaronder grote aankopen in de jaren '90 als de Templeton and Mutual Series.

Achter het logo van de firma (de "Ben Head") zit in feite een diverse familie van fondsen. Ze delen de back-office, maar ze runnen zelf hun strategieën en werven zelf mensen aan en leiden ze op. Door deze combinatie van ondersteuning en autonomie blijven beheerders langer dan gemiddeld aan, en is het beleggingsresultaat op de lange termijn beter terwijl de provisies binnen de perken blijven. Dit is te danken aan de familie Johnson, die het bedrijf sinds de oprichting in 1947 leidt, en een toegewijde raad van bestuur die is verdeeld in drie clusters.

De troeven kunnen echter ook in het nadeel werken. Onder het stabiele leiderschap ligt de macht bij een paar enkelingen, en de vrijheid van de beheerders kan tot riskante posities in bv. Oekraïne of Puerto Rico leiden. Over het geheel genomen is dit een bijzonder verdienstelijk fondshuis, zodat het voor dit criterium de rating 'Positive' verdient.

Proces

Het fonds wordt beheerd volgens een bottom-up benadering gericht op bedrijven die voldoen aan criteria duurzame groei op lange termijn, kwaliteit en waardering. De nadruk ligt op bedrijven die hun winst en vrije kasstroom op langere termijn kunnen laten groeien, met betere marges en een beter rendement op het eigen vermogen. De winst moet ook duurzaam zijn, wat de beheerder beoordeelt via het kwaliteitsonderdeel van het proces.

Dit richt zich doorgaans op bedrijven die dankzij hoge toetredingsdrempels kunnen profiteren van prijsstellingskracht, een toenemend marktaandeel en groeiende marges. Het team houdt ook rekening met andere zaken, zoals kracht van het management, waarbij ervaring en een duidelijke strategie de belangrijkste variabelen zijn, en financiële slagkracht. De analyse komt tot stand via verschillende waarderingsratio's zoals koers/winst, EV/EBITDA, koers/boekwaarde en koers/omzet, op basis van vooruitzichten voor drie tot vijf jaar. Deze maatstaven beogen om het beste compromis te bepalen tussen de groeivooruitzichten, de bedrijfs- en financiële risico's en de waardering van een onderneming.

Wat verkoopdiscipline betreft, streeft de beheerder ernaar een positie te verkopen als de onderliggende factoren van een bedrijf verzwakken, of als de waardering het groeipotentieel van het aandeel weerspiegelt. Het resultaat is een over sectoren en marktkapitalisaties gespreide portefeuille die doorgaans tussen de 60 en 90 aandelen bevat.

Prestaties

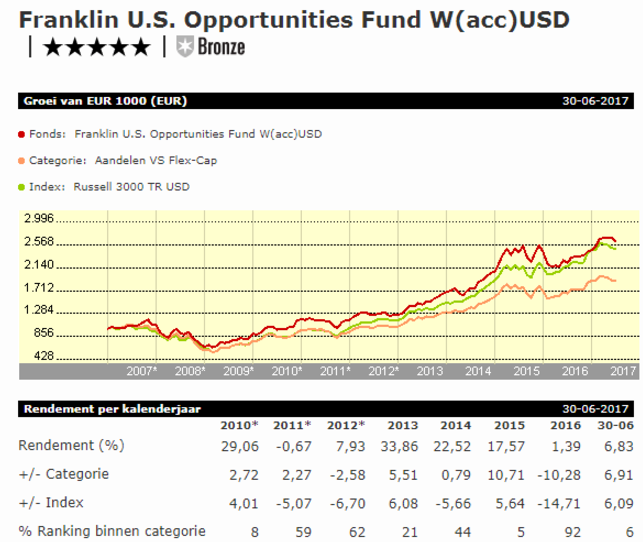

Vanaf maart 2007 presteerde het fonds op jaarbasis ruim 3 procentpunten beter dan de categorie Aandelen VS Flex-Cap. Het fonds deed het in deze periode ook beter dan de categorie Aandelen VS Large-Cap Groei, wat gezien de groeivoorkeur van het fonds een prima resultaat is. De volatiliteit lag hierbij wel hoger dan die van de index en het gemiddelde van de categorie.

Tegenover de Russell 3000 Growth Index was het resultaat minder overtuigend, vooral omdat het fonds in 2011-12 en recenter in 2016 sterk achterbleef. In de eerste periode had het fonds last van de matige aandelenselectie binnen energie en luxe consumentenproducten. In de daaropvolgende jaren, vooral in 2013 en in zekere mate in 2015 leverde het fonds solide rendementen vergeleken met de index en de categorie waarmee het in het topkwartiel uitkwam. De keuze in technologie en cyclische consumentenproducten was hiervoor de belangrijkste factor.

Het jaar 2016 was voor veel actieve beheerders een lastig jaar en het fonds bleef achter bij beide maatstaven. De aandelenselectie, vooral in technologie en gezondheid, pakte slecht uit. Palo Alto Networks, Allergan en het sindsdien verkochte Gilead hadden de grootste negatieve invloed. Tot 30 april leverde het fonds in 2017 sterke rendementen en bleef het de index en de concurrentie ruim voor dankzij de goede aandelenselectie in technologie en telecom.

Kosten

De lopende kosten voor de rebatevrije aandelenklasse, die verkrijgbaar is voor particuliere beleggers in Nederland, liggen in lijn met de mediaan van een groep van vergelijkbare fondsen. Daarnaast komen deze lopende kosten ook overeen met de mediaan voor de categorie Aandelen VS Flex-Cap.

>>> Bekijk ook eens de Morningstar Fondsentool <<<

Robert van den Oever is Research Editor bij Morningstar Benelux